проблемы реформы управления глобальной экономикой, или как

advertisement

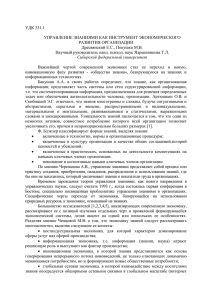

ДЕНЬГИ И КРЕДИТ 12 №2 2016 информационно-аналитические материалы ПРОБЛЕМЫ РЕФОРМЫ УПРАВЛЕНИЯ ГЛОБАЛЬНОЙ ЭКОНОМИКОЙ, ИЛИ КАК ЗАСТАВИТЬ МЕЖДУНАРОДНУЮ ФИНАНСОВУЮ СИСТЕМУ РАБОТАТЬ В ИНТЕРЕСАХ РАЗВИТИЯ1 Игорь Паунович, старший экономист Отдела по вопросам глобализации и стратегий развития Конференции ООН по торговле и развитию (ЮНКТАД); e-mail: igor.paunovic@unctad.org В статье предпринята попытка проанализировать текущее состояние глобальной экономики, рассмотреть современную международную валютно-финансовую систему с точки зрения ее дальнейшего развития. Наиболее значительными актуальными проблемами системы являются процикличный и волатильный характер частных финансовых потоков, циклы экономических бумов и спадов в развивающихся странах и странах с переходной экономикой, обусловленные изменениями денежно-кредитной политики в странах с развитой экономикой, накоплением частных долговых обязательств, которые в период кризисов трансформируются в суверенный долг, а также отсутствием системы реструктуризации суверенного долга и возникновением парадоксальной ситуации, характеризующейся наличием значительных ликвидных средств с одновременным существованием дефицита долгосрочного финансирования. Для устранения этих проблем предлагаются определенные реформаторские меры. This paper attempts to analyze the current global economic situation and to examine the current international monetary and financial system from the point of view of development. The most important deficiencies found are the pro-cyclical and volatile nature of private financial flows, boom and bust cycles in developing and transition economies caused by monetary policy changes in developed countries, accumulation of private debt that turns into a public one during crises, as well as the lack of a sovereign debt-restructuring mechanism, and the paradox of enormous liquidity coupled with large long-term financing gaps. Reform measures to deal with these problems are suggested. Ключевые слова: глобальная экономическая ситуация; международная валютная система; международная финансовая система; реформы. Key words: global economic situation; international monetary system; international financial system; reforms. В связи с тем, что международное сообщество предусматривает к 2030 г. достичь целей устойчивого экономического развития, представляется очевидным, что для достижения этих целей потребуется привлечение самых больших инвестиций в истории. К 2030 г. планируется обеспечить ускоренное экономическое развитие в развивающихся странах и странах с переходной экономикой (далее – РиСПЭ), а также осуществить переход мировой экономики в целом на более низкое потребление углеводородов. Для успешного решения этой задачи потребуется наличие соответствующей международной валютно-финансовой системы (далее МВФС). В данной статье обосновывается необходимость радикальной перестройки современной МВФС, поскольку она не обеспечивает решение задачи устойчивого экономического роста. Статья является авторской интерпретацией основных положений Доклада о международной торговле и развитии за 2015 г., который был недавно 1 Данная статья является расширенной версией презентации, сделанной в ходе семинара на тему: «Современные тенденции координации макроэкономической политики региональных интеграционных объединений: возможности и вызовы», организованного Евразийской экономической комиссией, ЮНКТАД и Межгосударственным банком (Москва, 20 октября 2015 г.). 1 опубликован Конференцией ООН по торговле и развитию (ЮНКТАД). Современное состояние глобальной экономики Глобальное экономическое положение характеризуется умеренным восстановлением экономики развитых стран и замедлением роста в развивающихся странах и странах с переходной экономикой. Из этого следует, что кризис продолжается, при этом сохраняется риск наступления продолжительной стагнации. Спустя семь лет после начала глобального финансово-экономического кризиса темпы роста мирового производства отстают от своего потенциала и составляют около 2,5% (в 2015 г.). Данный темп роста сохраняется неизменным с 2011 г. и является значительно более низким по сравнению с темпом докризисного периода, который составлял 4% в годовом исчислении. Неспособность мировой экономики обеспечить докризисную динамику роста является красноречивым индикатором наличия более серьезных проблем. Период с момента возникновения кризиса может быть разделен на три этапа. Первый этап характеризовался принятием почти всеми страна- информационно-аналитические материалы ми вспомогательных макроэкономических мер с целью устранения шоков в финансовой системе и уменьшения вероятности экономической рецессии. В различных комбинациях использовался денежный экспансионизм, что обеспечило определенный успех на пути недопущения паники и удержало глобальную экономику от вхождения в депрессию. В результате принятых мер в 2010 г. рост мирового ВВП составил 4,1% по сравнению с падением на 2,1% в течение предыдущего года. Для второго этапа, который стартовал в начале 2010 г., было характерно наличие разнообразных направлений макроэкономической политики. Страны с развитой экономикой перешли на более строгую фискальную политику, оставив денежный экспансионизм как единственное средство поддержки экономической активности. Развивающиеся страны и страны с переходной экономикой, наоборот, упорно придерживались своих контрциклических политик. Изменения в системе политических мер стран с развитой экономикой, однако, не привели к эффективной поддержке экономической активности. На фоне слабого совокупного спроса и избыточных производственных мощностей реального сектора стран с развитой экономикой большая часть монетарного экспансионизма переместилась в РиСПЭ . В результате рост ВВП развитых стран колебался в диапазоне от 1 до 1,5% в 2011–2014 гг. В то же время сильные притоки капитала обеспечивали экономическую активность в РиСПЭ, что привело к темпам роста в среднем на уровне 5% в период с 2011-го по 2014 год. Между тем данный значительный приток капитала в РиСПЭ также способствовал и ослаблению их экономики, и повышению ее уязвимости, что привело к возникновению воздействия на них третьей стадии кризиса. Недостаточный глобальный спрос привел к сокращению объемов торговли и снижению цен на товары, оказывая отрицательное влияние на состояние внешнеторгового баланса и налоговую систему в большинстве РиСПЭ. Инвесторы с беспокойством восприняли возникшие тенденции, которые способствовали замедлению экономического роста, что привело к оттоку капиталов из этих стран. В результате оттока капиталов произошло обесценение национальных валют этих стран, и лидеры целого ряда стран были вынуждены ужесточить макроэкономические меры. Это также способствовало сокращению перспектив роста, создав дополнительные негативные факторы. Особенно сильным замедление темпов было в странах Юго-Восточной Европы и экономиках СНГ, темпы роста которых, по прогнозам, должны сократиться до 2,5% в 2015 г. Здесь сказалась рецессия в Российской Федерации. Согласно прогнозным оценкам, темпы роста в странах с развивающейся экономикой составят 4,1%, что является самым №2 2016 ДЕНЬГИ И КРЕДИТ низким показателем с 2009 г. Самый слабый результат ожидается в Латинской Америке, связанный с рецессией в Бразилии. Наименее пострадавшими из всех стран РиСПЭ являются страны Юго-Восточной Азии, главным образом благодаря прекрасным показателям Индии, несмотря на некоторое замедление динамики роста китайской экономики. Страны с развитой экономикой, наоборот, демонстрируют очень незначительное ускорение темпов роста – до 1,9% (см. таблицу). Как следует из таблицы, тезис об отсутствии взаимосвязи, который был очень популярным несколько лет назад, не находит подтверждения в реальной жизни: взаимозависимость в глобальной экономике является сильной. РиСПЭ не могут обеспечить высокие темпы роста в течение длительного времени при наличии слабого спроса в странах с развитой экономикой. В данной ситуации стратегия по ограничению внутреннего спроса и увеличению роста за счет чистого экспорта приведет к отрицательным результатам, если ей будет следовать большинство торговых партнеров. Это вызовет снижение глобального спроса, который является основным фактором, способствующим восстановлению экономики. В результате ослабления глобального спроса международный торговый оборот продолжил значительное снижение в сравнении с предкризисным периодом. В среднегодовом выражении в течение 20 лет, предшествовавших кризису 2008–2009 гг., темпы роста объемов международной торговли товарами составляли 6,8%. Особенно значительным, в среднем 7,2%, был рост международной торговли в период с 2002-го по 2008 г. Объем международной торговли с 2011-го по 2015 г. увеличивался почти одинаково с ростом мирового ВВП, т. е. в диапазоне от 2 до 2,5% в год. В том, что касается стимулирования экономического роста за счет экспорта, следует отметить, что перспективы развивающихся стран и стран с переходной экономикой не выглядят обнадеживающими. Поскольку ни объем экспорта, ни объем импорта не смогли обеспечить достижение динамики, предшествующей кризису, представляется необходимым переориентирование на региональный и внутренний спрос. Между тем региональные интеграционные процессы, подобные Евразийскому экономическому союзу, могут явиться мощным средством преодоления проблемы дефицита глобального спроса. Другой областью, которая имеет особое значение для РиСПЭ, является динамика изменений международных цен на товары. После достижения максимальных значений в 2011-м и 2012 г. международные цены на товары начали медленное снижение. По некоторым видам товаров в 2014–2015 гг. падение цен было особенно сильным, в частности это касалось цен на нефть. Если 13 14 ДЕНЬГИ И КРЕДИТ №2 2016 информационно-аналитические материалы Та б л и ц а Показатели мирового экономического производства по регионам и отдельным странам, 2007–2015 гг. (ежегодное изменение в %) Регион/страна В мире в целом Страны с развитой экономикой В том числе: Япония США Европейский союз (ЕС-28) Великобритания Новые страны – члены ЕС после 2004 г. Юго-Восточная Европа и СНГ Юго-Восточная Европа СНГ, включая Грузию В том числе: Российская Федерация Развивающиеся страны Африка Северная Африка, кроме Судана Страны к югу от Сахары, кроме ЮАР ЮАР Латинская Америка и страны Карибского бассейна Страны Карибского бассейна Центральная Америка, кроме Мексики Мексика Южная Америка Азия Восточная Азия В том числе: Китай Южная Азия Юго-Восточная Азия Западная Азия Океания 2007 4,0 2,5 2008 1,5 0,1 2009 -2,1 -3,7 2010 4,1 2,6 2011 2,8 1,5 2012 2,2 1,1 2013 2,4 1,3 2014 2,5 1,6 2015* 2,5 1,9 2,2 1,8 3,0 2,6 6,2 8,7 6,2 8,9 -1,0 -0,3 0,5 -0,3 3,5 5,4 5,8 5,3 -5,5 -2,8 -4,4 -4,3 -3,5 -6,6 -1,8 -6,8 4,7 2,5 2,1 1,9 2,0 4,7 1,5 4,9 -0,5 1,6 1,8 1,6 3,1 4,6 1,7 4,7 1,7 2,3 -0,5 0,7 0,6 3,3 -0,6 3,5 1,6 2,2 0,1 1,7 1,2 2,0 2,4 2,0 -0,1 2,4 1,3 3,0 2,6 0,9 0,7 0,9 0,9 2,3 1,7 2,3 3,0 -2,6 1,5 -2,8 8,5 8,0 6,1 4,8 7,4 5,4 5,2 5,3 5,5 6,2 6,1 3,2 -7,8 2,6 3,0 2,9 5,3 -1,5 4,5 7,8 5,1 4,1 6,7 3,0 4,3 5,8 0,9 -6,8 4,6 3,2 3,4 4,7 5,1 8,9 4,3 2,2 1,3 4,8 3,8 1,0 6,0 2,2 0,6 4,5 3,4 1,3 5,4 1,5 -3,5 4,1 3,2 2,0 4,3 1,9 5,6 7,1 7,0 3,2 6,6 9,2 11,1 3,6 2,5 3,9 1,4 4,8 5,9 7,0 -1,6 -1,0 -0,3 -4,7 -0,2 4,1 6,0 5,8 2,7 3,7 5,2 6,5 8,8 9,5 4,7 1,9 5,2 3,9 5,2 6,9 7,6 3,2 2,0 5,0 4,0 2,8 5,1 6,0 2,8 2,7 4,3 1,4 3,3 5,6 6,3 1,4 3,0 4,2 2,1 0,8 5,6 6,3 0,8 3,3 3,7 2,1 -0,2 5,2 5,7 14,2 9,1 6,7 5,5 4,1 9,6 5,1 4,2 4,6 2,1 9,2 4,8 1,6 -1,0 1,0 10,4 9,0 8,1 6,7 3,5 9,3 5,5 4,7 7,5 4,4 7,7 3,0 5,8 4,0 3,2 7,7 5,2 4,9 4,1 2,8 7,4 6,2 4,3 3,3 3,3 6,9 6,7 3,9 2,5 5,3 * Прогнозная оценка. Примечание. Расчеты агрегированных данных основаны на показателях ВВП, выраженных в сопоставимых ценах и с учетом постоянного курса доллара США на 2015 год. Источник: ЮНКТАД (2015). в первой половине 2014 г. цена нефти составляла 100 дол. США за баррель, то к концу 2015 г. она снизилась до 40 дол. США за баррель. Если снижение цен продолжится, то перспективы роста многих развивающихся стран и стран с переходной экономикой будут достаточно мрачными. Анализ причин данных колебаний цен свидетельствует о наличии трех основных элементов. Во-первых и самое главное – это основополагающие рыночные принципы, определяющие предложение. В последние 15 лет высокие международные цены на товары являлись сильным стимулом новых инвестиционных проектов, которые дополняли совокупные возможности производства. Вовторых, мировой спрос на большинство товаров в последнее время увеличивался очень медленно в связи с недостаточным спросом в странах с развитой экономикой. С замедлением экономического роста в Китае общий спрос на товары начал расти еще медленнее. И в-третьих, финансиализация1 товарных рынков продолжает оказывать влияние на международные товарные цены. В связи с тем, что товары превратились в еще один вид «активов» для финансового капитала, колебания цен не могут длительное время определяться только рыночными основополагающими принципами (условия спроса и предложения), на них также будут воздействовать потребности привлечения финансового капитала. На практике резкие изменения чистых товарных позиций инвесторов усиливают и ускоряют динамику изменения цен. Результатом является увеличение волатильности и более выраженные колебания цен на товары. 1 Финансиализация определяется ЮНКТАД (2011) как рост влияния со стороны финансовых рынков и институтов на процесс производства и распределения богатства. информационно-аналитические материалы №2 2016 ДЕНЬГИ И КРЕДИТ 01.01.2009 01.03.2009 01.05.2009 01.07.2009 01.09.2009 01.11.2009 01.01.2010 01.03.2010 01.05.2010 01.07.2010 01.09.2010 01.11.2010 01.01.2011 01.03.2011 01.05.2011 01.07.2011 01.09.2011 01.11.2011 01.01.2012 01.03.2012 01.05.2012 01.07.2012 01.09.2012 01.11.2012 01.01.2013 01.03.2013 01.05.2013 01.07.2013 01.09.2013 01.11.2013 01.01.2014 01.03.2014 01.05.2014 01.07.2014 01.09.2014 01.11.2014 01.01.2015 01.03.2015 01.05.2015 01.07.2015 Рис. Финансовые рынки, активы центральных банков и валовое Следовательно, с накопление основного капитала в период с 2009-го до середины учетом низких темпов 2015 г. (изменение в %, 1 января 2009 г. = 100) восстановления в странах с развитой эконо210 микой и замедления динамики развития в 190 большинстве РиСПЭ 170 кризис далек от своего завершения. Более 150 того, имеет место 130 риск продолжитель110 ной стагнации, или то, 90 что некоторые авторы называют «вековой» 70 стагнацией1. В основе кризиса лежат противоположные тенденции G4 Central Banks Total Assets MSCI World G4 Gross Fixed Capital Formation в распределении доходов, отсутствие эффекИсточник: вычисления ЮНКТАД. тивного финансового регулирования и ограниченное пространство осу- доля в экономике в целом значительно увеличится. ществления национальной политики на террито- В определенный момент финансовый сектор превриях РиСПЭ. В ходе проведения политики необхо- ратится в основной сектор экономики. Естественно, димо рассматривать всю совокупность факторов, это является недопустимым, поскольку финансовый сектор не может существовать в отрыве от если мы хотим избежать «вековой» стагнации. Проблемы, связанные со структурой современ- остальных отраслей экономики. Таким образом, в ных политик стран с развитой экономикой, могут определенный момент текущие тенденции должны быть рассмотрены на рисунке. Он отражает дан- быть изменены, что ускорит наступление очередные сравнительного анализа, проведенного за пе- ного кризиса. риод с января 2009 г. по июль 2015 г., динамики Международная валютно-финансовая инвестиций, общей суммы активов центральных система и варианты реформ банков и финансовых рынков в четырех самых Международная валютно-финансовая система2 крупных развитых экономиках, а именно в США, Великобритании, ЕС и Японии (G4). Как следует из имеет несколько основных функций: обеспечение графика, объем инвестиций в 2015 г. сохранялся достаточными ликвидными средствами всех участприблизительно на том же уровне, что и в 2009 г. ников международных операций, ослабление возПрекращение роста заработной платы, отсутствие действия внешних шоков и осуществление плавных спроса, воздействие дефляционных составляющих корректировок, а также поддержание стабильных и большие неиспользуемые мощности являются валютных курсов в интересах динамики междунахарактеристиками современного «восстановле- родной торговли товарами и услугами. В том слуния», которые объясняют прекращение притока чае, если МВФС в состоянии удовлетворительно инвестиций. В отличие от этого общая сумма ак- выполнить данные функции, то для глобальной тивов центральных банков (G4) выросла почти на экономики будет характерна макроэкономическая 60%, а рост фондовых рынков составил 90% за тот и финансовая стабильность, что в конечном счете же период. Парадоксальность ситуации состоит в приведет к росту ВВП и международной торговли. Современная МВФС не способна справиться с том, что в период слабого роста или почти полного отсутствия роста реального сектора финансовый проциклической частной международной ликвидностью, а также с огромной суммой задолженности сектор переживает резкий подъем. Эти противоположные тенденции развития ре- в размере 200 трлн дол. США. Процесс финансовой ального и финансового секторов являются пред- либерализации, начатый с 1980-х гг., привел к ославестниками кризиса. Показатели развития финан- блению и полному демонтажу институционального сового сектора не могут в течение неопределенного контроля и сбалансированности, которые обесвремени превосходить показатели развития секто- печивали исключительную макроэкономическую ра реальной экономики. Если рост финансового и финансовую стабильность в течение трех десясектора будет продолжаться более высокими тем2 Международная валютная система и международная фипами по сравнению с остальной экономикой, то его 1 См., например: Gordon R. J. (2012), Summers L. (2014). нансовая система могут рассматриваться в качестве единой системы под названием международная валютно-финансо­ вая система. 15 16 ДЕНЬГИ И КРЕДИТ №2 2016 информационно-аналитические материалы тилетий после окончания Второй мировой войны (Бреттон-Вудская валютная система). Целая серия кризисов в РиСПЭ, имевших место в последние три десятилетия, свидетельствует о том, что существующая МВФС не обеспечивает необходимую глобальную макроэкономическую стабильность и надежную защиту от шоков. Главной характеристикой современной МВФС является доминирование в ней частного международного капитала. В отличие от Бреттон-Вудской валютной системы, в которой глобальные ликвидные средства были представлены официальной ликвидностью, в современной системе использование официальной ликвидности сдерживается привлечением частной ликвидности, которая поступает в результате трансграничных операций банков и нефинансовых организаций. Второй характеристикой является наличие глобального финансового цикла, основным драйвером которого являются решения, главным образом принимаемые в странах с развитой экономикой. В связи с тем, что частные инвесторы заинтересованы в получении более высоких прибылей, их решения будут находиться под влиянием денежнокредитной политики стран с развитой экономикой. Это также означает, что обеспечение глобальной ликвидности является нестабильным и имеет ярко выраженный проциклический характер. Как правило, частные ликвидные средства будут в изобилии в период экономических бумов, однако быстро сократятся в период экономических спадов. Третьей характеристикой является первоочередное влияние глобального финансового цикла на развивающиеся страны и страны с переходной экономикой, однако решения по денежно-кредитной политике стран с развитой экономикой, как правило, принимаются с учетом интересов их национальной экономики. Ситуация, при которой доллар США является международной резервной валютой, находится в противоречии с взаимозависимым характером глобальной экономики и сокращающейся долей экономики США в целом. Более того, доля притоков частного капитала в развивающиеся и страны с переходной экономикой постоянно повышается. В 2002 г. она составляла 2,8% от их валового национального дохода (ВНД), а в последние годы – между 5 и 6% от их ВНД. В результате в большинстве развивающихся стран и стран с переходной экономикой существует тесное взаимодействие между потоками капитала и основными экономическими переменными. Решения, принимаемые в странах с развитой экономикой, оказывают влияние на развивающиеся страны и страны с переходной экономикой, которые осуществляют изменения своей денежно-кредитной политики. Экспансионистская денежно-кредитная политика влечет значительное увеличение притока капиталов в РиСПЭ. Как правило, это приводит к повышению стоимости активов, росту валютного курса, увеличению заимствований со стороны национальных компаний и домохозяйств, а также к увеличению импорта и сокращению экспорта. Короче говоря, в результате формируется пузырь частных инвестиций, который растет за счет постоянного увеличения притока капиталов. Иллюзия наличия периода экономического бума в странах, которые являются бенефициарами притоков капитала, исчезает в связи с изменением денежно-кредитной политики в большинстве основных стран с развитой экономикой. Ограничительная денежно-кредитная политика стран с развитой экономикой приводит к оттоку капиталов. В результате оттока капитала происходит обесценение национальной валюты, возрастает инфляция, ужесточаются денежно-кредитная и фискальная политики, что ведет к падению стоимости активов, возникновению кризиса в банковском секторе, строительной отрасли и т. д. И при самом негативном сценарии экономика вступает в период продолжительной рецессии. Данный цикл экономических бумов и спадов в настоящее время является постоянной характеристикой современной МВФС. Перед лицом чередующихся кризисов развивающиеся страны и страны с переходной экономикой предприняли попытку создания буферов в форме валютных резервов, предназначенных для устранения негативных последствий оттоков капитала. Они накапливают значительные валютные резервы, которые являются элементом страхования, особенно после Азиатского кризиса. В последние 15 лет увеличение резервов в развивающихся странах и странах с переходной экономикой было очень большим. Запасы валютных резервов в развивающихся странах и странах с переходной экономикой возросли с почти 10% от их ВНД в период, предшествующий Азиатскому кризису, до почти 25% от их ВНД в последние годы. Представляется, однако, необходимым выделить три основные проблемы, связанные с самострахованием. Во-первых, издержки, связанные с этими резервами, достаточно высоки. Размещение этих ресурсов в высоколиквидные облигации с высоким инвестиционным рейтингом развитых стран означает принятие чрезвычайно низкой ставки доходности. Это, в частности, касается последнего шестилетнего периода, который характеризовался самым низким историческим уровнем доходности облигаций. В то же время развивающиеся страны и страны с переходной экономикой обязаны стерилизовать хотя бы часть дополнительных денежных средств, образовавшихся в результате накопления валютных резервов. Во-вторых, в конечном счете резервы не могут обеспечить защиту страны от воздействия негативных последствий оттоков капитала. При срав- информационно-аналитические материалы нительном анализе трансграничных обязательств развивающихся стран и стран с переходной экономикой и их валютных резервов становится ясно, что первые в несколько раз превышают последние. Иными словами, валютные резервы являются недостаточными для покрытия международной инвестиционной позиции РиСПЭ. В-третьих, накопление резервов способствует дальнейшему ослаблению еще достаточно небольшого глобального спроса. Осуществляя резервирование этих ресурсов в форме валютных резервов, развивающиеся страны и страны с переходной экономикой на самом деле осуществляют их иммобилизацию. Вместо содействия развитию глобального спроса путем инвестиций в производственные мощности, которые обеспечивают доход, данные ресурсы не приносят пользу, не способствуют повышению глобального спроса и сокращению дефляционных тенденций. Очень большие и волатильные потоки капиталов увеличивают уязвимость РиСПЭ в отношении воздействия внешних шоков, когда эффективность политических инструментов по управлению экономическим ростом существенно ограничена. В этом случае большинство РиСПЭ лишено способности противодействовать данным большим потокам капиталов и вынуждено подчиняться интересам международных инвесторов. Таким образом, реформы современной МВФС приобретают самое актуальное значение в целях развития. Одна из возможных мер по улучшению текущего положения может иметь форму прогнозируемого и достаточного обеспечения официальной международной ликвидностью, которая будет компенсировать дефицит ликвидных средств в кризисной ситуации. Между тем наиболее масштабные реформы, которые могут включать системные изменения, в настоящее время не могут быть осуществлены по политическим соображениям. Многосторонние соглашения, такие, как введение глобальной валюты («банкор») в качестве международной расчетной единицы, создание многовалютной системы или повышение роли Специальных прав заимствования (СДР), требуют институциональных изменений и политических согласований, которые, очевидно, являются недостижимыми в ближайшем будущем. Между тем они могут быть включены в долгосрочные планы перехода от современного долларового стандарта. Отсутствие системной реформы МВФС лишает развивающиеся страны и страны с переходной экономикой многообразных вариантов реформ. Они могут попытаться сформировать на межрегиональной или региональной основе региональные политические буферы для противодействия оттоку капиталов, обеспечения региональной макроэкономической стабильности и сокращения потребности в накоплении валютных резервов. Они №2 2016 ДЕНЬГИ И КРЕДИТ будут стремиться к заключению межрегиональных соглашений по свопам по типу Многосторонней договоренности по обмену валют среди десяти членов Ассоциации стран Юго-Восточной Азии (Chiang Mai Initiative Multilateralization). Другим возможным средством может быть создание общего фонда валютных резервов аналогично используемому небольшими латиноамериканскими государствами (Резервный фонд для стран Латинской Америки) или недавно созданному Пулу валютных резервов стран БРИКС. Данный инструментарий может быть дополнен региональными расчетными системами, которые будут служить в качестве регионального расчетного объединения для продвижения межрегиональной торговли без использования доллара США в качестве расчетной единицы. РиСПЭ могут также предусмотреть включение контроля за движением капитала в качестве стандартного политического инструмента в состав своего политического инструментария в интересах анализа проблем волатильности частных ликвидных средств, в частности в период экономических бумов. Реформирование системы финансового регулирования Волатильность и процикличность современной МВФС непосредственно зависит от нестабильности финансовой системы и архитектуры регулирования и надзора на национальном и международном уровнях. C учетом последствий глобального финансового кризиса 2008 г. и начала 2009 г. представляется очевидным наличие консенсуса о проведении широкой реформы финансового регулирования с целью недопущения очередного кризиса, повышения устойчивости финансовой системы к шокам и ориентирования ее на потребности реального сектора экономики, а не на финансовые спекулятивные операции. Однако наступление финансового сектора, подкрепленное лоббированием его интересов, существенно ослабило процесс реформ и в некоторых случаях полностью его остановило. Одной из причин увеличения интервенций со стороны государства в период кризиса являлось опасение, что крупные финансовые организации, являющиеся субъектами большинства экономик и обладающие тесными взаимосвязями, перед лицом трудностей спровоцируют возникновение системного кризиса или будут способствовать распространению кризисных явлений на другие страны. Финансовые рынки и лица, принимающие политические решения, рассматривают их в качестве системно значимых организаций (too big to fail), поскольку их банкротство вызовет отрицательные последствия для других секторов финансовой системы в целом. В этой связи представляется необходимым указать, что проблема, связанная с системно значимыми организациями, возникла уже в начале 17 18 ДЕНЬГИ И КРЕДИТ №2 2016 информационно-аналитические материалы финансового кризиса. Вопреки ожиданиям активы пяти крупнейших банков, составляющих наиболее значимую часть от общей суммы активов банковского сектора, в настоящее время выросли в самых крупных странах или регионах с развитой экономикой, в частности в еврозоне, Японии, США и Великобритании. Данный показатель в настоящее время составляет 40% в США (самая низкая доля) и 90% в еврозоне. Между тем последние тенденции к концентрации в банковском секторе наиболее крупных стран или регионов с развитой экономикой способствовали еще большему обострению проблемы системно значимых организаций по сравнению с периодом, предшествовавшим глобальному кризису. Другой проблемной частью финансовой системы является так называемый теневой (параллельный) банковский сектор. В период с 2007го по 2014 г., по мнению Глобального института McKinsey (2015), общая сумма глобального долга увеличилась на 57 трлн дол. США. Ввиду того, что банки приступили к восстановлению своих балансов, которые сильно пострадали в самый трудный период глобального финансового кризиса, основной объем заимствований переместился за пределы традиционной регулируемой банковской системы, в частности в теневой банковский сектор. Принимая во внимание характер его деятельности, представляется достаточно трудным оценить операции теневого банковского сектора. В связи с этим Международный валютный фонд и Совет по финансовой стабильности по-разному оценивают масштабы теневого банковского сектора: по одной оценке, он – достаточно широкий, по другой – относительно узкий. В соответствии с их оценками, размер теневого банковского сектора в Японии и Великобритании увеличился после начала глобального финансового кризиса. С учетом операций теневого банковского сектора в еврозоне и США, по оценкам Совета по финансовой стабильности, он имеет тенденцию к увеличению, в то время как оценки МВФ свидетельствуют о некотором его снижении за тот же период. Несмотря на указанные тенденции к снижению, размер теневого банковского сектора остается достаточно большим. В США он, по оценкам, составляет около 20 трлн дол. США, в странах еврозоны – 15 трлн дол. США, в Великобритании – 10 трлн дол. США и в Японии – не многим менее 5 трлн дол. США. Принимая во внимание размер теневого банковского сектора и тот факт, что он слабо регулируется или не регулируется совсем, не представляется возможным получить информацию о процессах, происходящих в этом секторе, который может быть источником очередных проблем для финансовой системы. Наряду с отсутствием собственного пруденци­ ального регулирования операции теневого банковского сектора не попадают под гарантии государ- ства, лишены доступа к механизмам центральных банков, действующих в качестве кредитора последней инстанции. Это способствует увеличению риска операций теневого банковского сектора по сравнению с официальными банковскими операциями. Другая проблема заключается в том, что в результате секьюритизации кредитов риски, как правило, переносятся на покупателей долговых обязательств. Как было установлено в период финансового кризиса, сложные инструменты секьюритизации, такие, как обеспеченные залогом долговые обязательства, сопряжены с риском, который очень трудно, а часто и невозможно оценить. Непрозрачность этих финансовых инструментов создает большие риски для стабильности финансовой системы, поскольку отсутствует возможность определения достоверных источников возникновения очередных финансовых проблем. Несмотря на недавние усилия в интересах разработки правил, касающихся теневой банковской деятельности (shadow banking), этот сектор остается недостаточно регулируемым. В связи с этим операции теневого банковского сектора связаны с постоянным системным риском, который с трудом поддается оценке, на основе которой можно было бы разработать соответствующие меры по недопущению распространения риска. Кредитные рейтинговые агентства (далее – КРА) являются еще одной важной составной частью МВФС. С учетом того, что в МВФС в основном превалируют частные ликвидные средства, в оценке различных типов финансовых инструментов также доминируют частные финансовые учреждения. Между тем с деятельностью кредитных рейтинговых агентств связан целый ряд проблем. Практика их работы является недостаточно совершенной, и им не всегда удается выявить имеющиеся основные проблемы и риски до наступления кризиса. Как правило, они недостаточно оценивают индивидуальные риски (такие, как риски субстандартных кредитов в США) и демонстрируют неспособность оценить системные риски. Как только начинается кризис, КРА понижают кредитный рейтинг должников и способствуют возникновению паники на финансовых рынках. Их оценка рисков носит проциклический характер и в большей степени связана с экономическими бумами и спадами, что также является питательной средой возникновения финансовых пузырей, которые заканчиваются кризисом. Недостаточно эффективная работа КРА объясняется в основном двумя причинами: конфликтом интересов и идеологически ангажированным процессом присвоения рейтинга. У КРА возникает совершенно очевидный конфликт интересов после выставления ими рейтинговых оценок своим клиентам. Получая финансовые вливания от эмитентов финансовых инструментов, которым они вы- информационно-аналитические материалы ставляют рейтинговые оценки, КРА не располагают возможностями совершенно объективной оценки рисков, связанных с этими инструментами. Кроме того, они, как правило, придерживаются скорее идеологических критериев и предубеждений, чем макроэкономических базовых показателей, особенно в случае суверенного рейтинга развивающих стран. В более широком смысле проблема современного подхода к регулированию финансовых операций заключается в излишне оптимистическом подходе к возможностям саморегулирования финансовых рынков и их участников. Уверенность в том, что рынки и финансовые организации способны к самодисциплине, а рыночные силы будут способствовать предупреждению возникновения избыточных рисков в деятельности финансовых организаций, не была подтверждена практикой в ходе Великой рецессии. К сожалению, реформы, проведенные за последние семь лет, не обеспечили реального прорыва в отношении финансовых рынков. Реформа финансового регулирования, в том числе увеличение требований по капиталу (Базель III), носит позитивный характер, однако является недостаточной и узконаправленной. Так, базельские требования предусматривают наличие системы оценки риска и учитывают указанные выше оценки КРА. Однако их исполнение не способствует выявлению наличия высокого уровня использования заемных средств и процикличности. Концентрация в банковском секторе продолжает возрастать, кроме того, имеет место усиление роли теневого банковского сектора, в том числе и в развивающихся странах. Более того, требования Базель III зачастую недостаточно эффективно соответствуют особым потребностям развивающихся стран. Это касается отдельных вопросов, связанных со странами, принимающими на своей территории крупные финансовые организации, осуществляющие активные международные операции. Сложность базельских регулятивных требований может составлять еще большую проблему для развивающихся стран по сравнению со странами с развитой экономикой. Более того, базельские требования в основном направлены на обеспечение финансовой стабильности в ущерб задачам, связанным с ростом и балансом интересов. Их ориентирование на оценку риска в интересах определения достаточности капитала также может привести к ограничению кредита в развивающихся странах и отрицательно повлиять на малые и средние предприятия и долгосрочные инвестиции в инфраструктуру. Подводя итоги, следует отметить, что проведенные реформы международной финансовой системы в большей степени направлены на сохранение системы, нежели на ее трансформацию. Таким образом, факторы, которые способствовали воз- №2 2016 ДЕНЬГИ И КРЕДИТ никновению кризиса, продолжают существовать и создают угрозу будущей стабильности финансовой системы. Поэтому реформирование системы финансового регулирования должно быть более радикальным и полным. По крайней мере, необходимо строго разграничить розничные и инвестиционные банковские операции, в том числе и на международном уровне, для того чтобы исключить намерения использовать денежные средства населения в спекулятивных целях. Проблема системно значимых организаций должна быть тщательно проанализирована. С другой стороны, следует предусмотреть внедрение в повседневную практику значительной государственной помощи финансовым учреждениям. Необходимо принять меры по регулированию теневого банковского сектора и осуществлению строгого контроля за его деятельностью с целью устранения возникновения рисков. В части, касающейся КРА, возникает необходимость контроля со стороны государственных органов, а также обеспечения перехода от модели «эмитент платит» к модели «подписчик платит». Внешний долг – очередная угроза стабильности Современная МВФС не только не смогла обеспечить макроэкономическую и финансовую стабильность, но также привела к накоплению большой внешней задолженности. Либерализация потоков капитала способствовала притоку капиталов в РиСПЭ, создав для частных компаний и домохозяйств условия доступа к более дешевым кредитам. Между тем в результате оттока капиталов возникли очень большие трудности с исполнением долговых обязательств, что породило череду банкротств в частном секторе, в результате чего вопросы внешней задолженности приобрели актуальное значение при их обсуждении на международном уровне. Быстрый экономический рост развивающихся стран и стран с переходной экономикой за последние 15 лет способствовал некоторой самоуспокоенности лиц, принимающих политические решения. Несмотря на то, что уровень задолженности вырос, и в некоторых случаях достаточно существенно, большинство показателей долга не внушало опасений, и складывалось ощущение отсутствия в перспективе какой-либо опасности. В частности, выплаты процентов по внешнему долгу, как доля в общей сумме вывоза капиталов, постоянно снижались после достижения максимального значения в 1980-х годах. Между тем накопленная внешняя задолженность РиСПЭ также выросла достаточно быстрыми темпами за те же 15 лет. У стран с переходной экономикой, например, в 2013 г. внешний долг достиг 1,2 трлн дол. США. Если не учитывать Российскую 19 20 ДЕНЬГИ И КРЕДИТ №2 2016 информационно-аналитические материалы Федерацию, страны с переходной экономикой увеличили сумму своего внешнего долга практически с нуля в начале 1990-х гг. до почти 60% oт ВНД в 2013 г. Показатели развивающихся стран были достаточно разнообразными. В частности, в Восточной Азии и Латинской Америке имели место периоды стагнации уровней задолженности, что явилось следствием ограничения их доступа к международным финансовым рынкам вслед за периодами кризисов. Представляется совершенно очевидным, что в условиях здоровой мировой экономики, низких процентных ставок и постоянного роста международной торговли увеличение внешней задолженности не может рассматриваться в качестве угрозы макроэкономической стабильности. Однако эти условия, которые в основном являлись определяющими в начале 2000-х гг., долго не просуществовали. В настоящее время имеют место слабый экономический рост, стагнация международной торговли и рост процентных ставок, который начался в основном после ужесточения денежно-кредитной политики США. Кроме того, следует отметить падение цен на международных товарных рынках, что ведет к быстрому истощению источника поступления валюты в большинство РиСПЭ. Данная комбинация факторов свидетельствует о наступлении в перспективе достаточно турбулентного периода для развивающихся стран и стран с переходной экономикой и в очередной раз о выходе на авансцену вопросов, связанных с внешним долгом. В интересах оценки допустимого размера внешней задолженности необходимо учитывать целый ряд факторов. Во-первых, если заимствование не связано с продуктивным инвестированием, возникают определенные трудности по обслуживанию и возврату долга. Привлечение внешних заимствований в интересах обеспечения бумов потребления и, как следствие, значительные притоки капитала и образование соответствующих пузырей на рынках активов будут способствовать возникновению проблем с возвратом привлеченных кредитов. В большей степени не связанные с потребностями финансирования торговли и инвестированием внешние заимствования, которые образованы за счет притока частного капитала, будут сопряжены с высоким риском неплатежеспособности. Структура и состав внешнего долга также оказывают влияние на его допустимый размер. Одним из ключевых факторов развития за последние два десятилетия стал переход от кредитов к облигациям. С момента принятия плана Брейди возникла тенденция замены кредитов облигациями в составе общего внешнего долга РиСПЭ. Другая важнейшая тенденция заключалась в увеличении доли частных заимствований в общей сумме задолженности. Если в 1980-х и 1990-х гг. внешние заимствования привлекались государственными заемщи- ками, то в последние 10 лет постоянно возрастала доля частных заемщиков. На самом деле ключевой характеристикой современной международной валютно-финансовой системы является конверсия частных долгов в государственные при возникновении кризиса. В периоды, когда имеет место сильный приток капитала и создается иллюзия продолжения процветания в будущем, частный сектор, как правило, накапливает внешнюю задолженность. Между тем изменение потоков капитала приводит к переходу от экономических бумов к экономическим спадам, порождая рецессионные тенденции и способствуя ухудшению экономических условий. В данных обстоятельствах частный сектор не может соблюдать взятые на себя обязательства, и в большинстве случаев государственный сектор принимает их на себя (в том числе и внешние обязательства). В результате доля государственной задолженности возрастает не только в период кризиса, но и после его окончания, что приводит к высокой задолженности и государственного сектора. Таким образом, кризисы суверенного долга в РиСПЭ, скорее, были связаны не с безответственным поведением государственного сектора, а явились результатом государственной помощи чрезмерно оптимистичному и безрассудному частному сектору. Хотя данное положение было более характерно для развивающихся стран и стран с переходной экономикой в 1980-х и 1990-х гг., глобальный кризис 2008–2009 гг. способствовал формированию такого же положения и в странах с развитой экономикой. Например, события, имевшие место в Ирландии, Испании и Великобритании, красноречиво свидетельствовали о том, что низкий уровень государственной задолженности в докризисный период постепенно был трансформирован в высокий уровень государственного долга в период после окончания кризиса, что явилось следствием приобретения государством долговых обязательств частного сектора, как правило, банков. Современная МВФС недостаточно подготовлена к возможному реагированию на чрезмерное накопление суверенного долга. Если накопление суверенного долга приводит к сверхзадолженности, возникает потребность решения этого вопроса с целью недопущения государственного дефолта. В том случае, если страна испытывает трудности в исполнении своих внешних обязательств, то лучше всего предупредить возможную угрозу финансового и долгового кризиса. Данные ситуации, как правило, способствуют возникновению внезапных коллапсов доверия на рынке, которые влекут наступление печальных последствий для долгосрочного роста экономики. Несмотря на то, что кризисы, связанные с внешним долгом, являются постоянно возникающей проблемой современной МВФС, пока еще не разработаны соответствующая информационно-аналитические материалы система и порядок их недопущения. Современная система является фрагментарной, процикличной и несовершенной. Наиболее разумным является проведение реформы системы реструктуризации суверенного долга в период, пока еще можно управлять возникшими проблемами, не дожидаясь наступления нового кризиса. В этой связи представляется необходимым предложить три дополнительных подхода к созданию более совершенной системы урегулирования суверенного долга. Во-первых, подход, в основе которого лежат Оговорки/Положения о коллективных действиях, т. е. положение pari passu и тому подобное. Этот подход отражает рыночную методику с высоким содержанием компонента добровольности. Его суть состоит в том, что кредитование со стороны наднациональных институтов, таких, как МВФ и Мировой банк, осуществляется в интересах оздоровления государственных финансов при условии проведения более строгой макроэкономической политики и структурных реформ. Данные официальные кредиты, как правило, в основном направляются на удовлетворение требований частных кредиторов. А страны-должники в итоге должны преодолевать значительные экономические трудности в связи с падением производства и безработицей, а также последствиями структурных реформ, которые в большинстве случаев не связаны с причиной сверхзадолженности. Во-вторых, подход, который является реакцией, вызванной значительной неудовлетворенностью результатами применения первого подхода (который рассматривается в качестве несправедливого, слишком снисходительного по отношению к частным кредиторам). Это подход, который определяет признанные всеми странами принципы управления реструктуризацией суверенного долга. ООН недавно приняла данные принципы (Генеральная ассамблея 2015 г.). Эти девять заповедей – право государства выступать инициатором долговой реструктуризации, суверенный иммунитет, равенство кредиторов, реструктуризация на условиях (квалифицированного) большинства, прозрачность, непредвзятость, легитимность, устойчивость, добросовестность на переговорах – формируют основы управления реструктуризацией суверенного долга и определения допустимого уровня государственной задолженности, которые будут включены в национальное законодательство и будут применяться в соответствии с международным правом. В-третьих, подход, «продиктованный законом». Он является наиболее комплексным, поскольку содержит обязательные правила, которые должны быть согласованы и приняты на многосторонней основе в интересах процесса реструктуризации суверенного долга. Его основная цель состоит в восстановлении роста экономики, находящейся под долговым бременем, и опреде- №2 2016 ДЕНЬГИ И КРЕДИТ лении допустимого предела государственной задолженности. Несмотря на явную политическую сдержанность со стороны стран с развитой экономикой, проявляющуюся в настоящий момент, этот подход чрезвычайно важен. Комплексная, равноправная и предсказуемая система реструктуризации суверенного долга является необходимой для современной мировой экономики, которая характеризуется возникновением постоянных рисков. Финансирование долгосрочного развития По результатам анализа современной МВФС следует отметить парадоксальную ситуацию, при которой мировая экономика не испытывает недостатка ликвидных средств, но в то же время имеется острый дефицит инвестиционного финансирования, особенно инфраструктуры. Во всяком случае, к 2030 г. предусматривается нарастить потребности в обеспечении финансирования развития. Согласно оценке Bhattacharya, Oppenheim and Stern [1], через 15 лет общая сумма инвестиций в инфраструктуру устойчивого развития составит 90 трлн дол. США. Согласно другой оценке, цели обеспечения устойчивого развития будут в широком масштабе использоваться в странах с развитой экономикой и в развивающихся странах. Оценки инвестиционных потребностей в РиСПЭ колеблются в диапазоне от 3,3 трлн дол. США до 4,5 трлн дол. США в год. С учетом современного уровня инвестиций в сектора, имеющие отношение к устойчивому развитию, РиСПЭ имеют ежегодный дефицит в сумме 2,5 трлн дол. США (ЮНКТАД, 2014). В то же время в мире отмечается переизбыток краткосрочной ликвидности. В настоящее время в некоторых странах с развитой экономикой краткосрочные процентные ставки имеют отрицательные значения. Во главе угла должно быть не хранение средств на счетах в центральном банке, а кредитование банками реального сектора экономики. Между тем проблема долгосрочного финансирования развития заключается не в дефиците финансовых возможностей, а в большей степени в перераспределении ресурсов от частных финансовых институтов к экономическим агентам, которые стремятся финансировать долгосрочные проекты. Главная проблема состоит в том, что, с позиции частных финансовых организаций, невозможно совместить в их расчетах социальные выгоды и преимущества развития, и поэтому сумма инвестирования в долгосрочные проекты может быть ниже оптимального уровня. Инвестиции в инфраструктуру часто создают положительный образ, однако и в этом случае могут иметь место расхождения между прибыльностью частных инвестиций и социальными выгодами подобного инвестирования. Более того, долгосрочные инвестиционные проекты характеризуются длительными сроками осуществления и значительными рисками, поэтому 21 22 ДЕНЬГИ И КРЕДИТ №2 2016 информационно-аналитические материалы являются менее привлекательными для частных инвесторов. Исходя из всех этих соображений, частные инвесторы и финансовые рынки не могут обеспечить финансирование долгосрочных проектов на социально оптимальном уровне. Обеспечение финансирования развития требует наличия особых агентов и специально предназначенных для этих целей механизмов. Как правило, государственный сектор играет в этой области ключевую роль. Банки развития занимают особенно выгодное положение для заполнения ниши финансирования программ долгосрочного развития. В прошлые годы центральную роль в долгосрочном финансировании играли многопрофильные банки, которые специализировались в области финансирования развития. Положение изменилось в 1980-х гг., когда Мировой банк прекратил исполнять эту роль и изменил характер своих операций в интересах продвижения структурных реформ в РиСПЭ. Региональные банки развития, такие, как Азиатский банк развития, Африканский банк развития и Межамериканский банк развития, продолжали финансировать широкомасштабные инфраструктурные проекты. Однако их относительно небольшой размер в сравнении с потребностями не позволил им покрыть дефицит финансирования. Субрегиональные банки развития, такие, как Андская корпорация развития, Центральноамериканский банк экономической интеграции, Карибский банк развития в Латинской Америке и в Карибском бассейне, Восточноафриканский банк развития и Банк развития Южной Африки, также испытывали проблемы, связанные с недостаточностью ресурсов в сравнении с потребностями. Между тем некоторые национальные банки развития превратились в крупных международных игроков. Среди них Бразильский банк развития, Банк развития Китая, Экспортно-импортный банк Китая и Немецкий государственный банк развития (KfW), которые также занимаются кредитованием на международном уровне. Например, сумма международных кредитов Банка развития Китая недавно составила более чем 200 млрд дол. США в год. К уже известным банкам следует добавить вновь созданные многопрофильные банки развития стран юга. Созданные развивающимися странами новые банки, в частности Новый банк развития и Азиатский банк инфраструктурных инвестиций, являются чрезвычайно своевременными. Они появились в то время, когда начал ощущаться дефицит в долгосрочных финансовых средствах для финансирования инфраструктуры в РиСПЭ и когда международное сообщество приступило к формированию целей на 2030 г., которые предусматривают радикальное изменение существующих проблем производства и потребления в мире. Новые банки развития вместе с возможной перспективой создания Банка Южной и Латинской Америки знаменуют возобновление интереса к вопросам финансирования развития в РиСПЭ. Безусловно, что еще многое требуется сделать в будущем. Существующие региональные и субрегиональные банки должны быть рекапитализованы с целью обеспечения значительными ресурсами в интересах долгосрочных проектов. Национальные банки развития должны быть подвергнуты перестройке и рекапитализации и при необходимости созданы в тех странах, которые в них нуждаются. В конечном счете, должна быть создана система банков развития для обеспечения международного финансирования в интересах обеспечения экономического роста и развития. Данная система будет включать многопрофильные банки развития стран юга наряду с национальными банками развития, осуществляющими международные операции (такими, как Бразильский банк развития и Банк развития Китая), а также существующие многопрофильные, региональные и субрегиональные банки развития. Основные выводы Кризис в мировой экономике не закончен, и продолжает иметь место риск продолжительной стагнации. Падение спроса в странах с развитой экономикой является значительным фактором влияния в совокупности с финансовой нестабильностью и возрастающим неравенством. С целью ускорения глобального роста и повышения финансовой стабильности, а также стимулирования инвестиционных усилий необходимо определить новые цели развития, проанализировать системные проблемы международной валютно-финан­ совой архитектуры. Решения находятся на поверхности, однако требуются соответствующие действия со стороны международного сообщества. Международная финансовая нестабильность отражает проблемы международной валютнофинансовой системы, в которой официальные финансовые источники с трудом противостоят проциклическим международным частным ликвидным средствам. Для изменения этого положения требуется проведение радикальной реформы. Многосторонние соглашения, такие, как соглашение о глобальной валюте «банкор» или об увеличении роли специальных прав заимствования, требуют изменений на международном уровне и политической поддержки, которые необходимо обеспечить в ближайшей перспективе. В настоящее время РиСПЭ занимаются разработкой региональных и межрегиональных инициатив, направленных на сокращение накопления валютных резервов. Они могут предусматривать заключение соглашений по свопам и создание совместных фондов, которые могут быть использованы региональными информационно-аналитические материалы клиринговыми объединениями или пулами резервов для увеличения возможностей по обеспечению ликвидными средствами. Недавние решения в области обновления регулятивных требований, такие, как увеличение требований по капиталу, носят позитивный характер, однако являются пока еще недостаточными и узконаправленными. Кроме того, они зачастую не удовлетворяют особые потребности развивающихся стран. Концентрация в банковской системе продолжает возрастать, одновременно имеет место рост операций в теневом банковском секторе, в том числе и в развивающихся странах. Реформы будут предусматривать строгое разграничение между розничными и инвестиционными банковскими операциями, в том числе и на международном уровне, мониторинг и регулирование теневого банковского сектора и переход от модели «эмитент платит» к модели «подписчик платит» в отношении кредитных рейтинговых агентств. Частные финансы продолжают способствовать возникновению проблем, связанных с внешним долгом, которые часто перекладываются на плечи государства. В период возрастания рисков в интересах мировой экономики необходимо создание эффективной системы реструктуризации суверенного долга. Современная система является фрагментарной, процикличной и несправедливой. №2 2016 ДЕНЬГИ И КРЕДИТ Более того, она способствует углублению депрессии в странах с высокой степенью задолженности и облегчает выкуп частных долговых обязательств. В конечном счете она разрешает проводить операции фондам проблемных ценных бумаг, которые затрудняют проведение реструктуризации и оказывают влияние на интересы как заемщиков, так и кредиторов. Среди этих дополнительных подходов в интересах создания более совершенной системы реструктуризации суверенного долга только продиктованный законом подход, требующий соблюдения особых правил процесса реструктуризации, сможет обеспечить траекторию устойчивого роста и приемлемого уровня задолженности. Несмотря на изобилие международных ликвидных средств и низкие процентные ставки, многие РиСПЭ стремятся получить доступ к источникам долгосрочного международного финансирования для финансирования производства. Выполнение этой задачи не может быть переложено на плечи финансовых рынков, которые отдают предпочтение краткосрочным операциям, связанным с небольшим риском. Следовательно, специализированные государственные учреждения и системы имеют ключевое значение. Особенно возрастает роль банков развития, которые обеспечивают долгосрочное финансирование реального сектора экономики. Список литературы 1. Bhattacharya A., Oppenheim J. and Stern N. Driving Sustainable Development Through Better Infrastructure: Key Elements of a Transformation Program. Global Working Papers № 80. 2015. Brookings Institution, Washington D.C. 2. Basic Principles on Sovereign Debt Restructuring Processes. General Assembly A/69/L.84. New York. 2015. 3. Gordon R. J. Is US Economic Growth Over? Faltering Innovation Confronts the Six Headwinds. Working Paper № 18315, 2012. National Bureau of Economic Research. Cambridge, MA. 4. Debt and (Not Much) Deleveraging. McKinsey Global Institute, 2015. 5. Summers L. Reflections on the new secular stagnation hypothesis, in: Teulings C. and Baldwin R. eds. Secular Stagnation: Facts, Causes and Cures, VoxEU, CEPR Press, London. 2014. 6. Development-led Globalization: Towards Sustainable and Inclusive Development Paths, Report of the Secretary-General of UNCTAD to UNCTAD XIII, Geneva, 2011. 7. World Investment Report: Investing in the SDGs: an Action Plan. UNCTAD. New York and Geneva, 2014. 8. Trade and Development Report, 2015. Making the international financial architecture work for development. UNCTAD. New York and Geneva. Редакция журнала «Деньги и кредит» благодарит господина И. Пауновича за подготовку актуального информационно-аналитического материала и выражает признательность начальнику отдела Департамента международного сотрудничества и общественных коммуникаций Банка России М. А. Елистратову за оперативный перевод. 23