Рожков В.И. Магистр 2го курса Научный руководитель: Курилова Анастасия Александровна

advertisement

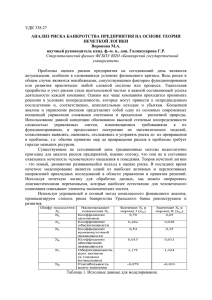

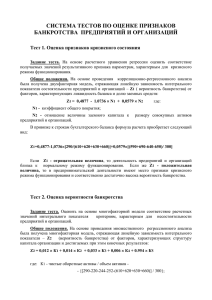

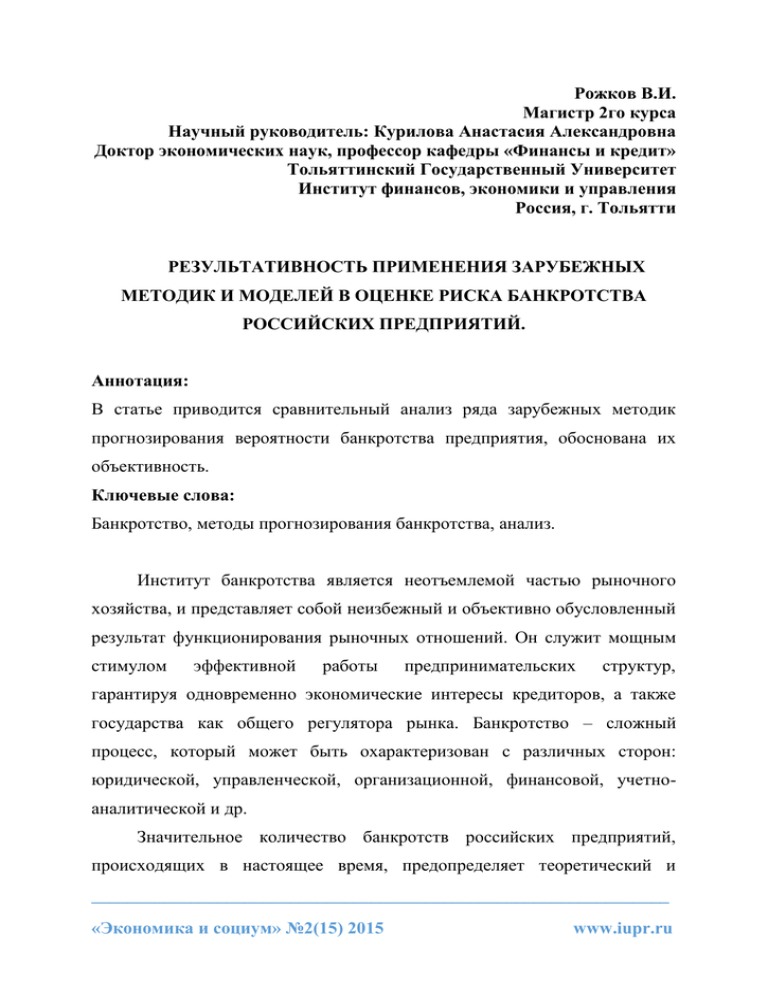

Рожков В.И. Магистр 2го курса Научный руководитель: Курилова Анастасия Александровна Доктор экономических наук, профессор кафедры «Финансы и кредит» Тольяттинский Государственный Университет Институт финансов, экономики и управления Россия, г. Тольятти РЕЗУЛЬТАТИВНОСТЬ ПРИМЕНЕНИЯ ЗАРУБЕЖНЫХ МЕТОДИК И МОДЕЛЕЙ В ОЦЕНКЕ РИСКА БАНКРОТСТВА РОССИЙСКИХ ПРЕДПРИЯТИЙ. Аннотация: В статье приводится сравнительный анализ ряда зарубежных методик прогнозирования вероятности банкротства предприятия, обоснована их объективность. Ключевые слова: Банкротство, методы прогнозирования банкротства, анализ. Институт банкротства является неотъемлемой частью рыночного хозяйства, и представляет собой неизбежный и объективно обусловленный результат функционирования рыночных отношений. Он служит мощным стимулом эффективной работы предпринимательских структур, гарантируя одновременно экономические интересы кредиторов, а также государства как общего регулятора рынка. Банкротство – сложный процесс, который может быть охарактеризован с различных сторон: юридической, управленческой, организационной, финансовой, учетноаналитической и др. Значительное количество банкротств российских предприятий, происходящих в настоящее время, предопределяет теоретический и ________________________________________________________________ «Экономика и социум» №2(15) 2015 www.iupr.ru практический интерес экономической науки к вопросам диагностики и предупреждения кризиса в управлении предприятием. В зависимости от результатов такой диагностики предприятие принимает управленческие меры антикризисного характера, которые призваны предотвратить развивающийся кризис, уменьшить его негативные последствия, не допустить перехода предприятия из кризисного в несостоятельное финансовое состояние и применения процедур банкротства. Одним из наиболее действенных средств преодоления платежного кризиса и предотвращения банкротства предприятия является финансовая санация, целью которой является покрытие текущих убытков и устранение причин их возникновения, возобновление или сохранение ликвидности и платежеспособности предприятий, сокращение всех видов задолженности, улучшение структуры оборотного капитала и формирование фондов финансовых ресурсов, мероприятий необходимых для производственно-технического проведения санационных характера. Она должна осуществляться по таким основным направлениям как: реструктуризация активов, уменьшение (замораживание) затрат, увеличение выручки от реализации, что позволит повысить уровень платежеспособности предприятия и обеспечить его дальнейшее развитие. В зарубежной экономической литературе предлагается большое количество методик и математических моделей диагностики вероятности наступления банкротства организаций (модели Э. Альтмана, Р. Лиса, Д. Фулмера, моделей Р. Таффлера). Несмотря на наличие большого количества и методик, позволяющих спрогнозировать наступление банкротства фирмы с той или иной степенью вероятности, в этой области существует много проблем прогнозирования банкротства. Известные методики прогнозирования банкротства выявляют различные виды кризисов, поэтому оценки, получаемые при их помощи, сильно ________________________________________________________________ «Экономика и социум» №2(15) 2015 www.iupr.ru различаются. Но любой из видов кризисов может привести к ликвидации организации [2, 3, 5]. Представим в рамках данной работы сравнительную характеристику ряда методик оценки вероятности банкротства (таблица 1). Таблица 1 Сравнительная характеристика методик оценки вероятности банкротства Модель/ Показатели формула Альтмана Z = l,2Х1 + 1,4Х2 + 3,3Х3 0,6Х4 Недостатки модели модели Модель Э. + Достоинства + 1,0Х5 Модель Р. Таффлера Z = 0,53X1 + 0,13Х2 + 0,18Х3 + 0,16X4 Х1 — собственный оборотный капитал / сумма активов; Х2 — нераспределенная (реинвестированная) прибыль / сумма активов; Х3 - прибыль до уплаты процентов / сумма активов; Х4 - рыночная стоимость собственного капитала / заемный капитал; Х5 - объем продаж (выручка) / сумма активов. Х1 прибыль от реализации/ краткосрочные обязательства; Х2 - оборотные активы/ сумма обязательств; Х3 краткосрочные обязательства / сумма активов; Х4 - выручка / сумма активов. Простота и Весовые коэффициенты и возможность применения пороговые значения в показателей рассчитаны на условиях основе американских ограниченного аналитических данных 1960- объема 70-х гг., в связи с чем они не информации о соответствуют специфике предприятии. современной экономической ситуации. Простота и понятность построения данной модели Весовые коэффициенты являются не совсем обоснованными, так как определены без учета поправки на относительную величину значений отдельных коэффициентов. ________________________________________________________________ «Экономика и социум» №2(15) 2015 www.iupr.ru Модель Р. Лиса Z = 0,063Х1 + 0,092Х2 + 0,057Х3 + 0,0014Х4 Х1 - оборотный капитал / сумма активов; Х2 прибыль от реализации / сумма активов; Х3 - нераспределенная прибыль / сумма активов; Х4 - собственный капитал / заемный капитал. Модель Д. X1=Нераспределенная Фулмера прибыль/Валюта баланса; Z=5,528X1+0, X2=Выручка от 212X2+ реализации/Валюта +0,073X3+1,2 баланса; 7X4X3=Прибыль до 0,12X5+2,335 налог.обл/Валюта X6+0,575X7+1 баланса; ,083X8X4=Чистая 3,075Х9 прибыль/Общий размер задолженности; Х5=Долгосрочные об./Валюта баланса; Х6=Краткосрочные об./Валюта баланса; Х7=Lg(Материальные активы); Х8=Оборотный капитал/Общая задолженность; Х9=Lg(Приб до нал.обл и упл. %/Проценты к уплате) Простота расчета, возможность применения при проведении внешнего анализа на основе бух. баланса Значения факторов существенно отличаются в силу особенностей российской экономики, поэтому механическое использование модели приводит к значительным отклонениям прогноза от реальности. Наиболее полно и Не рассматриваются точно показатели, отражает уровень характеризующие платежеспособност финансовую устойчивость, и эффективность предприятия. использования ресурсов, деловую активность На этом фоне возникают правомерные вопросы. Какой модели верить, и какая из них адекватно может оценить реальное состояние финансово- хозяйственной деятельности предприятия? Во-первых, необходимо строить модели с учетом специфики организационных форм предприятий, их отраслевой принадлежности, фактического состояния развития экономики той или иной страны или региона, с учетом сложившейся нормативно-правовой базы и множества других внутренних и внешних факторов. ________________________________________________________________ «Экономика и социум» №2(15) 2015 www.iupr.ru Во-вторых, в каждой модели существует своя шкала измерения для оценки риска вероятности банкротства, причем градации этих шкал в ряде случаев значительно различаются не только по количественным характеристикам, но и по количеству самих градаций. Таким образом можем сказать о том, что зарубежные модели были построены по устаревшим данным и не учитывают специфику развития нашей экономики, из-за чего они не в состоянии адекватно отразить реальную ситуацию в финансово- хозяйственной деятельности отечественных организаций. Поэтому их не следует использовать в России без предварительного испытания на опытных данных, а их можно использовать лишь в качестве вспомогательного инструмента анализа. В связи с этим следует отметить, что назрела необходимость разработки единого методологического подхода в оценке риска банкротства Российских организаций на основе различных подходов, обеспечивающих высокую достоверность получаемых результатов (коэффициентный, корреляционно-регрессионный, дискриминантный и др. виды анализа). Литература: 1. Анюхин С.А. Обзор методик предсказания банкротства. – М.: Финансы и статистика, 2008. 2. Афоничкин А.И., Журова Л.И. Основы финансового менеджмента: Учебное пособие. – Тольятти: Изд-во Волжского ун-та им. Татищева, 2006. 3. Давыдов Г.В., Беликов А.Ю. Методика количественной оценки риска банкротства предприятий. Управление риском. – М.: Финансы и статистика, 2008. 4. Рубан Т.Е., Байдаус П.В. Анализ методик прогнозирования банкротства на основе использования финансовых показателей. – М.: ЮНИТИ, 2008. 5.Финансовый менеджмент: теория и практика: Учебник / Под ред. Стояновой Е.С. – М.: Перспектива, 2007. ________________________________________________________________ «Экономика и социум» №2(15) 2015 www.iupr.ru