энергокапитал

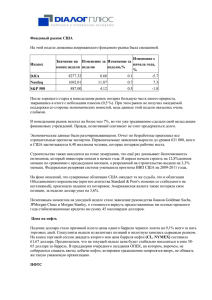

advertisement