рынок дизельного топлива в странах балканского региона

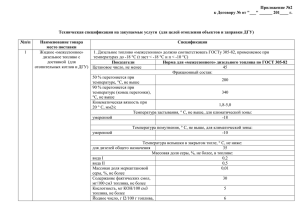

advertisement

РЫНКИ НЕФТИ, ГАЗА И НЕФТЕПРОДУКТОВ УДК /622.276+622.279/(091) Р ЫНОК ДИЗЕЛЬНОГО ТОПЛИВА В СТРАНАХ БАЛКАНСКОГО РЕГИОНА. СТРАТЕГИЧЕСКОЕ МЕСТО БУРГАССКОГО НПЗ 1 DIESEL FUEL MARKET ON THE BALKANS AND THE STRATEGIC POSITION OF BOURGAS REFINERY Д.Д. Манолов - аспирант РГУ нефти и газа им. И.М. Губкина, гл. проектант ОАО «БУРГАС-НЕФТЕПРОЕКТ» Dragomir D. Manolov – post-graduate student of the RSU of oil and gas n.a. I.M. Gubkin, Chief designer “BURGASNEFTEPROEKT” Ltd. О.Б. Брагинский - зав. лабораторией ЦЕМИ РАН, д.э.н., профессор Oleg B. Braginsky - Head of laboratory CEMI RAS, Doctor of Economical Sciences, professor К.Н. Миловидов - зав. каф. «Международный нефтегазовый бизнес» РГУ нефти и газа им. И.М. Губкина, д.э.н., профессор Kon-stantin N. Milovidov - Chief of the Department «International oil and gas business» of the RSU of oil and gas n.a. I.M. Gubkin, Doctor of Economical Sciences, professor Страны Восточной Европы и Балканы испытывают дефицит в высококачественном и эколо-гически чистом дизельном топливе, который и далее будет расти. По прогнозу аналитиков, дизельный дефицит к 2015 году достигнет 35 млн. т/г. На основе всестороннего маркетингового анализа рынка дизельного топлива в странах Балканского региона доказана возможность широкого сбыта высокока-чественной продукции Бургасского НПЗ, где данная продукция займет лидирующее положение на этом рынке. The countries of Eastern Europe and the Balkans suffer a deficit of high quality, ecologically clean die-sel fuels, which deficit will continue to grow in the future. According to analysts’ studies, in 2015 this deficit for diesel fuels is expected to reach 35 million t/y. The possibility for a wide distribution of high quality diesel fuel, produced at the Bourgas Refinery, is proven on the basis of a thorough diesel fuel market analysis in the Balkan region, where these fuels will take a leader’s position on the market. Повышающаяся потребность в моторных топливах, обязывает НПЗ бороться за максимальное извлечение дистиллятных топлив из сырой нефти. Навязывание глобальной тенденции к переработке тяжелых высокосернистых сортов нефти делает осуществление этой цели, еще тяжелее. Изменение стандарта производства автомобильного дизельного топлива, продиктованное требованиями по качеству выпускаемой продукции, заложенными в EN590 и массовый переход стран-членов Европейского союза от класса Евро-4 к классу Евро-5, приводит к дефициту высококачественного дизельного топлива в странах Балканского региона. Увеличение мощности производства нефтепродуктов позволит за счет «эффекта масштаба» увеличить экономическую эффективность проекта реконструкции и расширения Бургасского завода в РБ. Рынок нефтепродуктов Балканского полуострова меняется и причины этих изменений – финансовый кризис и постоянный рост цен на топливо. Большинство НПЗ в Восточной Европе были построены в 1970-е годы и ориентированы на выпуск, в большей степени автомобильного бензина. Сейчас более 60% автомобилей осна- 9/2013 Нефть, Газ и Бизнес Ключевые слова: нефтяной рынок, мировая энергетика, дизельное топливо Keywords: oil market, world energy market, and diesel fuel РЫНКИ НЕФТИ, ГАЗА И НЕФТЕПРОДУКТОВ 2 Нефть, Газ и Бизнес Рис. 1. Потребление дизельного топливо на одного члена семьи за 2010 год, кг. н. эк. Источник: Factfish world statistics/2012; расчеты Манолова Д.Д. щены дизельными двигателями и, следовательно, возникает дисбаланс между производством и спросом. Как долгосрочная тенденция в регионе Восточной Европы, спрос на дизельное топливо увеличится, что приведет к увеличению инвестиций в модернизацию НПЗ. На рис. 1 отражено потребление дизельного топлива на одного члена семьи в зависимости от страны проживания на Балканах. Из таблицы видно, что за исключением граждан Греции, все остальные потребляют дизельное топливо на одного члена семьи в рамках 170-180 кг. н. экв. Из табл. 1 видна привлекательно низкая стоимость топлива, реализуемого в Болгарии. Предположив, что объемы топлива, реализованного в Болгарии, останутся неизменными в течение некоторого времени, при увеличении мощности глубины переработки «ЛУКОЙЛ НЕФТОХИМ БУРГАС» АД может произойти диверсификация соседних рынков. Таким образом, бренд «ЛУКОЙЛ» утвердится еще больше на рынке Балканского полуострова и займет значительную его долю. Статистика ЕС за 2000-2012гг. показывает, что в течение 10 лет потребление дизельного топлива увеличилось приблизительно в полтора раза – с 270 млн. т/г. до 350 млн. т/г, а его производство за 2012 год достигло 303 млн. т/г. В табл. 2 отражено его ожидаемое балансовое производство, импорт, экспорт и потребление. Видно повышение импорта в ЕС дизельного то- плива – доходящего приблизительно до 21 млн. т/г. и повышение потребления на 40 млн. т/г. Балканский полуостров является развивающимся регионом, так как на нем находятся такие развивающиеся государства, как: Болгария, Румыния, Македония, Сербия, Турция и Греция, которые за годы нахождения в ЕС ограничивали свой топливный рынок автомобильного бензина, увеличивая долю дизельного топлива. Все новые члены ЕС, имеющие признаки развивающейся экономики, постепенно переходит к использованию опыта Европейских стран. Единственным крупным поставщиком дизельного топлива для Центральной и Восточной Европы является Российская Федерация (РФ), которая может восполнить недостаток дизельного топлива. На рис. 2 отражено потребление дизельного топлива транспортным сектором стран балканского полуострова за 2010 год. Самым крупным потребителем является Турция с 9 016 кг. н. эк., затем Румыния – 3 028 кг. н. эк. и Греция – 2 683 кг. н. эк. На предпоследнем месте находится Болгария - от 1 426 кг. н. эк. и на последнем месте - Сербия - 1 289 кг. н. эк. Указанные статистические данные показывают, что развивающиеся балканские страны далеки от развитых европейских стран по потреблению нефтепродуктов на одного члена семьи и их рынок имеет скрытый потенциал развития. Структура спроса топлива изменилась, как в глобальном масштабе, так и в масштабе Балканского региона. На рисунке 3 представлены тенденции спроса на топливо в Балканских странах. По существующим прогнозам, наибольший спрос на дизельное топливо существует в Турции и Сербии. Подтверждаются сделанные ранее прогнозы по снижению потребления автомобильного бензина, прекращению использования мазута, содержащего 3% серы и переходу в основном на природный газ и в меньшей степени - на мазут, содержащий 1% серы. Разобраться в рынке дизельного топлива Балканского полуострова поможет анализ мощностей по переработке. Табл. 1 Цена моторных топлив на Балканском полуострове за июнь 2012 года Тип Болгария евро/л. Турция Греция Сербия Македония Румыния Автомобильный бензин 1,2 1,9 1,71 1,84 1,82 1,28 Дизельное топливо 1,18 1,77 1,48 1,67 1,78 1,27 Источник: Национальный институт статистики и информации РБ; расчеты авторов 9/2013 РЫНКИ НЕФТИ, ГАЗА И НЕФТЕПРОДУКТОВ Румыния. Рынок нефтепродуктов, по прогнозу аналитиков, имеет высокие темпы роста – 4,0% в год. Население страны – 21,7 млн. чел. с годовым потреблением топлива - 18,0 млн. т. Румыния не является стратегическим рынком для ЛНХБ, так как в данной стране Компания (ОАО «ЛУКОЙЛ») имеет собственной НПЗ («Петротел-ЛУКОЙЛ»). Страны бывшей Югославии Сербия. Рынок Сербии является традиционно трудным, но интересным рынком. Население страны – 7,1 млн. человек, а объем рынка нефтепродуктов – более 6,0 млн. т в год. Рынок, с одной стороны, формально регулируется государством, которое и запретило импорт нефтепродуктов, а, с другой стороны, неформально - NIS (Нефтяная Индустрия Сербии). NIS занимает монопольное положение, как единственный производитель нефтепродуктов в стране. Официальная отмена регулирование является требованием ЕС, так – как компании NIS выкуплена ОАО „Газпром нефть”. На рынке, кроме «ЛУКОЙЛ» и NIS, которые имеет 365 АЗС, присутствуют: Акционерное общество «Нафта» с сетью из 226 АЗС; Акционерное общество «Индепендент» – с сетью из 234 АЗС; «ОМV» – с сетью из 8 АЗС и «Хеленик Петролеум» – с сетью из 6 АЗС. 3 Рис. 2. отребление дизельного топливо транспортного сектора балканских стран за 2010 года, кг. н. эк. Источник: Factfish world statistics/2012; расчеты автора Предусмотренное увеличение потребления в стране на 3,0-4,0% в год, определенно на базе темпа увеличения ВВП. Босния и Герцеговина. Население страны – 4,0 млн. чел, а объем рынка нефтепродуктов – 3,5 млн. т/г. Годовой рост ВВП – 4-5%. Рынок нефтепродуктов в Боснии и Герцеговине относительно либерален и в настоящее время, характеризуется привлекательной маржой. Регион Косово. Население - около 2 млн. чел, объем рынка нефтепродуктов – 1,8 млн. т/ год. На территории Косово расположены 1 200 АЗС, 30 из которых являются собственностью «Беопетрол», следовательно, собственностью ОАО «ЛУОЙЛ». В целом Косово – интересный и перспективный рынок, несмотря на некоторые особенности, которые являются следствием невыясненных политических проблем. Македония. ОАО «ЛУКОЙЛ» купил «Беопетрол» и акционерное общество переименовано на «ЛУКОЙЛ Сербия». Македония включается в планы стратегического развития своего нефтяного рынка греческих компаний и, больше всего, в планы «Хеленик Петролеум». Население страны – 3,9 млн. чел, объем рынка нефтепродуктов – 2,5 млн. т/год. Рынок регулируется государством путем контроля Ожидаемое балансовое производство дизельного топлива ЕС Табл. 2 Нефть, Газ и Бизнес Болгария. Население страны - 7,3 млн. человек, а объем топлива на рынке составляет около 3 млн.т./год. Прогнозируемый рост потребления топлива в стране определен на базе роста внутреннего валового продукта и достигает – 2,0% в год. «ЛУКОЙЛ НЕФТОХИМ БУРГАС» АД занимает около 60-70% оптового топливного рынка в стране и его стратегическая политика направлена на рынок Балканского полуострова. «ЛУКОЙЛ НЕФТОХИМ БУРГАС» АД реализует свои топлива с помощью дочерней фирмы «ЛУКОЙЛ България» ЕООД и ее розничной сети АЗС. Фирма занимает 32% от розничной продажи дизельного топлива в стране. млн. т/г. 2015 2016 2017 2018 2019 2020 производство 305 306 307 307 308 309 импорт 137 139 141 143 146 148 экспорт 81 81 81 81 81 81 потребление 366 371 375 380 385 389 Источник: European automobile manufacturers’ association; расчеты автора 9/2013 РЫНКИ НЕФТИ, ГАЗА И НЕФТЕПРОДУКТОВ 16 4 14 12 Áåí çèí û (Òóðöèÿ) Ä Ò (Òóðöèÿ) 10 Ì àçóò (Òóðöèÿ) Áåí çèí û (Ñåðáèÿ) 8 Ä Ò (Ñåðáèÿ) Ì àçóò (Ñåðáèÿ) Áåí çèí û (Áî ëãàðèÿ) 6 Ä Ò (Áî ëãàðèÿ) Ì àçóò (Áî ëãàðèÿ) 4 2 0 2000 2005 2010 2015 2020 Рис. 3. Потребление различных видов топлив в странах Балканского региона (млн. т/г) Источник: British Petroleum statistical review of world energy; расчеты автора Нефть, Газ и Бизнес розничной маржи, а также путем режима регуляции импорта топлива, который поддерживает, контролируемый «Хеленик Петролеум», завод «Окта». Предусмотренный рост потребления в стране на 3% в год. Турция. Европейская часть Турции является наиболее индустриально развитой областью в стране. В этом регионе живут около 20 млн. чел, а объем потребления топлив доходит до 17,5 млн. т/г. Предусматривается увеличение потребления топлив в стране на 5.2% в год. Греция. Население страны - 10,8 млн. чел. Объем рынка нефтепродуктов – 18 млн. т/г. Предусматривается увеличение потребления топлив в стране на 3,5% в год. НПЗ Болгария – «ЛУКОЙЛ НЕФТОХИМ БУРГАС» АД - это крупнейшее нефтеперерабатывающее предприятие Балканского полуострова и имеет хорошо продуманную и налаженную инфраструктуру и логистику. Мощность завода по переработки нефти составляет 9.5 млн. т/год. Статистика за 2013 г. показывает годовое снижение поставок неэтилированного бензина, на 16,1% и рост дизельного топлива - на 18,6%. По оценке авторов спрос на моторное топливо в Болгарии, будет оставаться стабильным в пределах 250 тыс. т/месяц. Согласно нашим расчетам потребление дизельного топлива к 2015г. составит порядка 2,5 млн. т/г, а к 2020 году - около 3 млн. т/год. Имеющиеся в настоящее время в Болгарии реконструированные и модернизированные мощности по производству дизельного топлива смогут в будущем удовлетворить постоянно растущий спрос на дизельное топливо и обеспечить его поставки на экспорт. Табл. 4 отражает картину на топливном рынке Болгарии. Видно, что максимальное потребление моторного топлива в 2007г. составляло около 3,5 млн. т/год. Доля дизельного топлива, от общего количество реализованного топлива - около 50%. Инвестиции в новые мощности помогут «ЛУКОЙЛ НЕФТОХИМ БУРГАС» АД укрепить свои позиции на всем Балканском полуострове. Таким образом, они смогут обеспечить повышение спроса на моторное топливо на рынке. Таким образом, на фоне неравномерно распределенных мощностей по переработке нефти, повышения глубины переработки и вовлечения в переработку низкостоимостных продуктов, таких как гудрон и мазут повышается конкурентоспособность самого Бургасского завода и, увеличивается получаемая им маржа. Литература 1. Манолов Д.Д «Условия расширения рынка нефтепродуктов Республики Болгария и стран балканского региона». // Диссертация на соискание ученой степени кандидата экономических наук. М.: Наука. - 2013. 2. www.acea.be - «European automobile manufacturers’ association». 3. www.energy.eu - «Europe’s Energy Portal». 4. www.mi.government.bg - «Министерство экономики и энергетики РБ» 5. www.nsi.bg - «Национален статистически институт». 6. www.factfish.com/statistic – «Factfish world statistics» 7. www.gazprom-neft.ru - ОАО «Газпром нефть». 8. www.lukoil.ru - ОАО «ЛУКОЙЛ». Табл. 4 Динамика годового потребления топлива в Болгарии за период 2003-2013гг. тыс. т 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013* Пропан-бутан 332 317 354 383 335 336 357 313 324 338 249 Автомобильный бензин 562 549 620 659 993 663 866 792 654 506 259 Дизельное топливо 1 236 1 267 1 578 1 838 2 107 1 920 2 038 1 588 1 518 1 768 1 048 Всего 2 130 2 133 2 552 2 880 3 435 2 919 3 261 2 693 2 496 2 612 1 556 Замечание: *) - данные до 01.09.2013г. Источник: Национальный институт статистики и информации РБ; расчеты автора 9/2013