Погода не льготная

advertisement

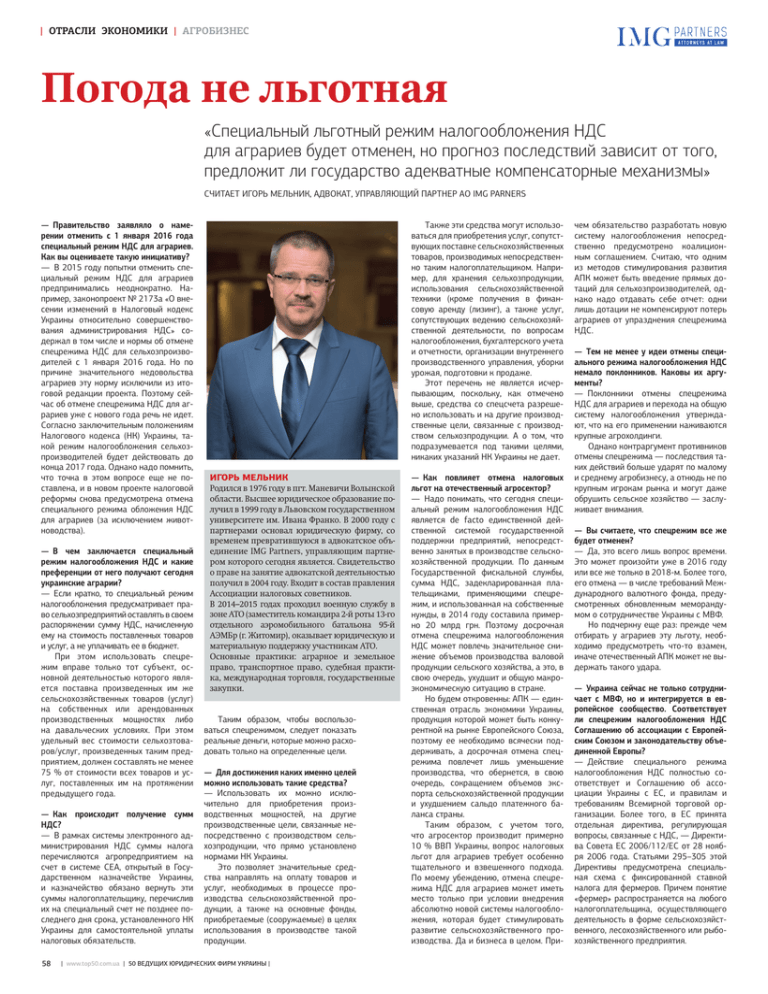

| ОТРАСЛИ ЭКОНОМИКИ | АГРОБИЗНЕС Погода не льготная «Специальный льготный режим налогообложения НДС для аграриев будет отменен, но прогноз последствий зависит от того, предложит ли государство адекватные компенсаторные механизмы» считает Игорь МЕЛЬНИК, адвокат, управляющий партнер АО IMG Parners — Правительство заявляло о намерении отменить с 1 января 2016 года специальный режим НДС для аграриев. Как вы оцениваете такую инициативу? — В 2015 году попытки отменить специальный режим НДС для аграриев предпринимались неоднократно. Например, законопроект № 2173а «О внесении изменений в Налоговый кодекс Украины относительно совершенствования администрирования НДС» содержал в том числе и нормы об отмене спецрежима НДС для сельхозпроизводителей с 1 января 2016 года. Но по причине значительного недовольства аграриев эту норму исключили из итоговой редакции проекта. Поэтому сейчас об отмене спецрежима НДС для аграриев уже с нового года речь не идет. Согласно заключительным положениям Налогового кодекса (НК) Украины, такой режим налогообложения сельхозпроизводителей будет действовать до конца 2017 года. Однако надо помнить, что точка в этом вопросе еще не поставлена, и в новом проекте налоговой реформы снова предусмотрена отмена специального режима обложения НДС для аграриев (за исключением животноводства). — В чем заключается специальный режим налогообложения НДС и какие преференции от него получают сегодня украинские аграрии? — Если кратко, то специальный режим налогообложения предусматривает право сельхозпредприятий оставлять в своем распоряжении сумму НДС, начисленную ему на стоимость поставленных товаров и услуг, а не уплачивать ее в бюджет. При этом использовать спецрежим вправе только тот субъект, основной деятельностью которого является поставка произведенных им же сельскохозяйственных товаров (услуг) на собственных или арендованных производственных мощностях либо на давальческих условиях. При этом удельный вес стоимости сельхозтоваров/услуг, произведенных таким предприятием, должен составлять не менее 75 % от стоимости всех товаров и услуг, поставленных им на протяжении предыдущего года. — Как происходит получение сумм НДС? — В рамках системы электронного администрирования НДС суммы налога перечисляются агропредприятием на счет в системе СЕА, открытый в Государственном казначействе Украины, и казначейство обязано вернуть эти суммы налогоплательщику, перечислив их на специальный счет не позднее последнего дня срока, установленного НК Украины для самостоятельной уплаты налоговых обязательств. 58 Также эти средства могут использоваться для приобретения услуг, сопутствующих поставке сельскохозяйственных товаров, производимых непосредственно таким налогоплательщиком. Например, для хранения сельхозпродукции, использования сельскохозяйственной техники (кроме получения в финансовую аренду (лизинг), а также услуг, сопутствующих ведению сельскохозяйственной деятельности, по вопросам налогообложения, бухгалтерского учета и отчетности, организации внутреннего производственного управления, уборки урожая, подготовки к продаже. Этот перечень не является исчерпывающим, поскольку, как отмечено выше, средства со спецсчета разрешено использовать и на другие производственные цели, связанные с производством сельхозпродукции. А о том, что подразумевается под такими целями, никаких указаний НК Украины не дает. ИГОРЬ МЕЛЬНИК Родился в 1976 году в пгт. Маневичи Волынской области. Высшее юридическое образование получил в 1999 году в Львовском государственном университете им. Ивана Франко. В 2000 году с партнерами основал юридическую фирму, со временем превратившуюся в адвокатское объединение IMG Partners, управляющим партнером которого сегодня является. Свидетельство о праве на занятие адвокатской деятельностью получил в 2004 году. Входит в состав правления Ассоциации налоговых советников. В 2014–2015 годах проходил военную службу в зоне АТО (заместитель командира 2-й роты ­13-го отдельного аэромобильного батальона 95-й АЭМБр (г. Житомир), оказывает юридическую и материальную поддержку участникам АТО. Основные практики: аграрное и земельное право, транспортное право, судебная практика, международная торговля, государственные закупки. Таким образом, чтобы воспользоваться спецрежимом, следует показать реальные деньги, которые можно расходовать только на определенные цели. — Для достижения каких именно целей можно использовать такие средства? — Использовать их можно исключительно для приобретения производственных мощностей, на другие производственные цели, связанные непосредственно с производством сельхозпродукции, что прямо установлено нормами НК Украины. Это позволяет значительные средства направлять на оплату товаров и услуг, необходимых в процессе производства сельскохозяйственной продукции, а также на основные фонды, приобретаемые (сооружаемые) в целях использования в производстве такой продукции. | www.top50.com.ua | 50 ВЕДУЩИХ ЮРИДИЧЕСКИХ ФИРМ УКРАИНЫ | — Как повлияет отмена налоговых льгот на отечественный агросектор? — Надо понимать, что сегодня специальный режим налогообложения НДС является de facto единственной действенной системой государственной поддержки предприятий, непосредственно занятых в производстве сельскохозяйственной продукции. По данным Государственной фискальной службы, сумма НДС, задекларированная плательщиками, применяющими спецрежим, и использованная на собственные нужды, в 2014 году составила примерно 20 млрд грн. Поэтому досрочная отмена спецрежима налогообложения НДС может повлечь значительное снижение объемов производства валовой продукции сельского хозяйства, а это, в свою очередь, ухудшит и общую макроэкономическую ситуацию в стране. Но будем откровенны: АПК — единственная отрасль экономики Украины, продукция которой может быть конкурентной на рынке Европейского Союза, поэтому ее необходимо всячески поддерживать, а досрочная отмена спецрежима повлечет лишь уменьшение производства, что обернется, в свою очередь, сокращением объемов экспорта сельскохозяйственной продукции и ухудшением сальдо платежного баланса страны. Таким образом, с учетом того, что агросектор производит примерно 10 % ВВП Украины, вопрос налоговых льгот для аграриев требует особенно тщательного и взвешенного подхода. По моему убеждению, отмена спецрежима НДС для аграриев может иметь место только при условии внедрения абсолютно новой системы налогообложения, которая будет стимулировать развитие сельскохозяйственного производства. Да и бизнеса в целом. При- чем обязательство разработать новую систему налогообложения непосредственно предусмотрено коалиционным соглашением. Считаю, что одним из методов стимулирования развития АПК может быть введение прямых дотаций для сельхозпроизводителей, однако надо отдавать себе отчет: одни лишь дотации не компенсируют потерь аграриев от упразднения спецрежима НДС. — Тем не менее у идеи отмены специального режима налогообложения НДС немало поклонников. Каковы их аргументы? — Поклонники отмены спецрежима НДС для аграриев и перехода на общую систему налогообложения утверждают, что на его применении наживаются крупные агрохолдинги. Однако контраргумент противников отмены спецрежима — последствия таких действий больше ударят по малому и среднему агробизнесу, а отнюдь не по крупным игрокам рынка и могут даже обрушить сельское хозяйство — заслуживает внимания. — Вы считаете, что спецрежим все же будет отменен? — Да, это всего лишь вопрос времени. Это может произойти уже в 2016 году или все же только в 2018-м. Более того, его отмена — в числе требований Международного валютного фонда, предусмотренных обновленным меморандумом о сотрудничестве Украины с МВФ. Но подчеркну еще раз: прежде чем отбирать у аграриев эту льготу, необходимо предусмотреть что-то взамен, иначе отечественный АПК может не выдержать такого удара. — Украина сейчас не только сотрудничает с МВФ, но и интегрируется в европейское сообщество. Соответствует ли спецрежим налогообложения НДС Соглашению об ассоциации с Европейским Союзом и законодательству объединенной Европы? — Действие специального режима налогообложения НДС полностью соответствует и Соглашению об ассоциации Украины с ЕС, и правилам и требованиям Всемирной торговой организации. Более того, в ЕС принята отдельная директива, регулирующая вопросы, связанные с НДС, — Директива Совета ЕС 2006/112/ЕС от 28 ноября 2006 года. Статьями 295–305 этой Директивы предусмотрена специальная схема с фиксированной ставкой налога для фермеров. Причем понятие «фермер» распространяется на любого налогоплательщика, осуществляющего деятельность в форме сельскохозяйственного, лесохозяйственного или рыбохозяйственного предприятия.