Вопрос 7

advertisement

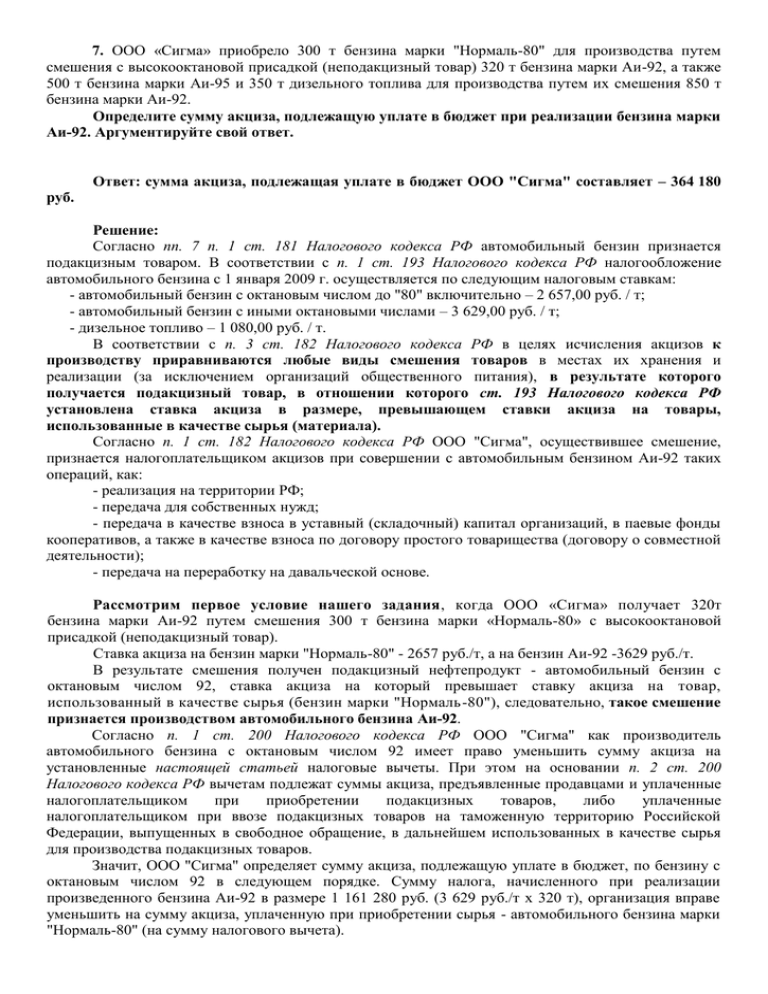

7. ООО «Сигма» приобрело 300 т бензина марки "Нормаль-80" для производства путем смешения с высокооктановой присадкой (неподакцизный товар) 320 т бензина марки Аи-92, а также 500 т бензина марки Аи-95 и 350 т дизельного топлива для производства путем их смешения 850 т бензина марки Аи-92. Определите сумму акциза, подлежащую уплате в бюджет при реализации бензина марки Аи-92. Аргументируйте свой ответ. Ответ: сумма акциза, подлежащая уплате в бюджет ООО "Сигма" составляет – 364 180 руб. Решение: Согласно пп. 7 п. 1 ст. 181 Налогового кодекса РФ автомобильный бензин признается подакцизным товаром. В соответствии с п. 1 ст. 193 Налогового кодекса РФ налогообложение автомобильного бензина с 1 января 2009 г. осуществляется по следующим налоговым ставкам: - автомобильный бензин с октановым числом до "80" включительно – 2 657,00 руб. / т; - автомобильный бензин с иными октановыми числами – 3 629,00 руб. / т; - дизельное топливо – 1 080,00 руб. / т. В соответствии с п. 3 ст. 182 Налогового кодекса РФ в целях исчисления акцизов к производству приравниваются любые виды смешения товаров в местах их хранения и реализации (за исключением организаций общественного питания), в результате которого получается подакцизный товар, в отношении которого ст. 193 Налогового кодекса РФ установлена ставка акциза в размере, превышающем ставки акциза на товары, использованные в качестве сырья (материала). Согласно п. 1 ст. 182 Налогового кодекса РФ ООО "Сигма", осуществившее смешение, признается налогоплательщиком акцизов при совершении с автомобильным бензином Аи-92 таких операций, как: - реализация на территории РФ; - передача для собственных нужд; - передача в качестве взноса в уставный (складочный) капитал организаций, в паевые фонды кооперативов, а также в качестве взноса по договору простого товарищества (договору о совместной деятельности); - передача на переработку на давальческой основе. Рассмотрим первое условие нашего задания, когда ООО «Сигма» получает 320т бензина марки Аи-92 путем смешения 300 т бензина марки «Нормаль-80» с высокооктановой присадкой (неподакцизный товар). Ставка акциза на бензин марки "Нормаль-80" - 2657 руб./т, а на бензин Аи-92 -3629 руб./т. В результате смешения получен подакцизный нефтепродукт - автомобильный бензин с октановым числом 92, ставка акциза на который превышает ставку акциза на товар, использованный в качестве сырья (бензин марки "Нормаль-80"), следовательно, такое смешение признается производством автомобильного бензина Аи-92. Согласно п. 1 ст. 200 Налогового кодекса РФ ООО "Сигма" как производитель автомобильного бензина с октановым числом 92 имеет право уменьшить сумму акциза на установленные настоящей статьей налоговые вычеты. При этом на основании п. 2 ст. 200 Налогового кодекса РФ вычетам подлежат суммы акциза, предъявленные продавцами и уплаченные налогоплательщиком при приобретении подакцизных товаров, либо уплаченные налогоплательщиком при ввозе подакцизных товаров на таможенную территорию Российской Федерации, выпущенных в свободное обращение, в дальнейшем использованных в качестве сырья для производства подакцизных товаров. Значит, ООО "Сигма" определяет сумму акциза, подлежащую уплате в бюджет, по бензину с октановым числом 92 в следующем порядке. Сумму налога, начисленного при реализации произведенного бензина Аи-92 в размере 1 161 280 руб. (3 629 руб./т х 320 т), организация вправе уменьшить на сумму акциза, уплаченную при приобретении сырья - автомобильного бензина марки "Нормаль-80" (на сумму налогового вычета). Сумма акциза, уплаченная при приобретении автомобильного бензина марки "Нормаль-80", равна 797 100 руб. (2 657 руб./т х 300 т). Таким образом, сумма акциза, подлежащая уплате в бюджет ООО "Сигма" составляет – 364 180 руб. (1 161 280 руб. – 797 100 руб.). Сумма акциза по произведенному подакцизному товару уменьшается на сумму акциза по приобретенному подакцизному сырью во избежание двойного налогообложения. При этом необходимо учитывать, что согласно п. 1 ст. 201 Налогового кодекса РФ, налоговые вычеты производятся на основании расчетных документов и счетов-фактур, выставленных продавцами при приобретении налогоплательщиком подакцизных товаров, либо предъявленных налогоплательщиком собственнику давальческого сырья (материалов) при его производстве, либо на основании таможенных деклараций или иных документов, подтверждающих ввоз подакцизных товаров на таможенную территорию Российской Федерации и уплату соответствующей суммы акциза, если иное не предусмотрено настоящей статьей. Указанные вычеты производятся в части стоимости соответствующих подакцизных товаров, использованных в качестве основного сырья, фактически включенной в расходы на производство других подакцизных товаров. Если в отчетном налоговом периоде подакцизные товары, использованные в качестве сырья, списаны в производство без уплаты акциза продавцам, вычеты производятся в том отчетном периоде, в котором проведена его уплата продавцам. Во втором условии нашего задания ООО «Сигма» путем смешения подакцизных товаров 500 т бензина марки Аи-95 и 350 т дизельного топлива получает 850 т бензина марки Аи-92. Ставка акциза на автомобильный бензин с октановым числом 95 - 3 629 руб./т, ставка акциза на дизельное топливо - 1 080 руб./т. Такое смешение в целях исчисления акцизов не признается производством автомобильного бензина с октановым числом 92. В соответствии с п. 3 ст. 182 НК РФ, утвержденной Федеральным законом от 22.07.2008 N 142-ФЗ ,с 1 января 2009 г., получение подакцизных товаров путем смешения признается процессом производства только в том случае, если в результате смешения создается товар, в отношении которого НК РФ установлена более высокая ставка акциза. Следовательно, при реализации бензина с октановым числом 92, полученного указанным способом, объекта обложения акцизами не возникает. Суммы акциза, уплаченные при приобретении бензина с октановым числом 95 и дизельного топлива, должны быть учтены ООО "Сигма" покупателем, не являющимся налогоплательщиком акцизов, в стоимости приобретенных подакцизных товаров и к вычету не принимаются (ст. 199 НК РФ).