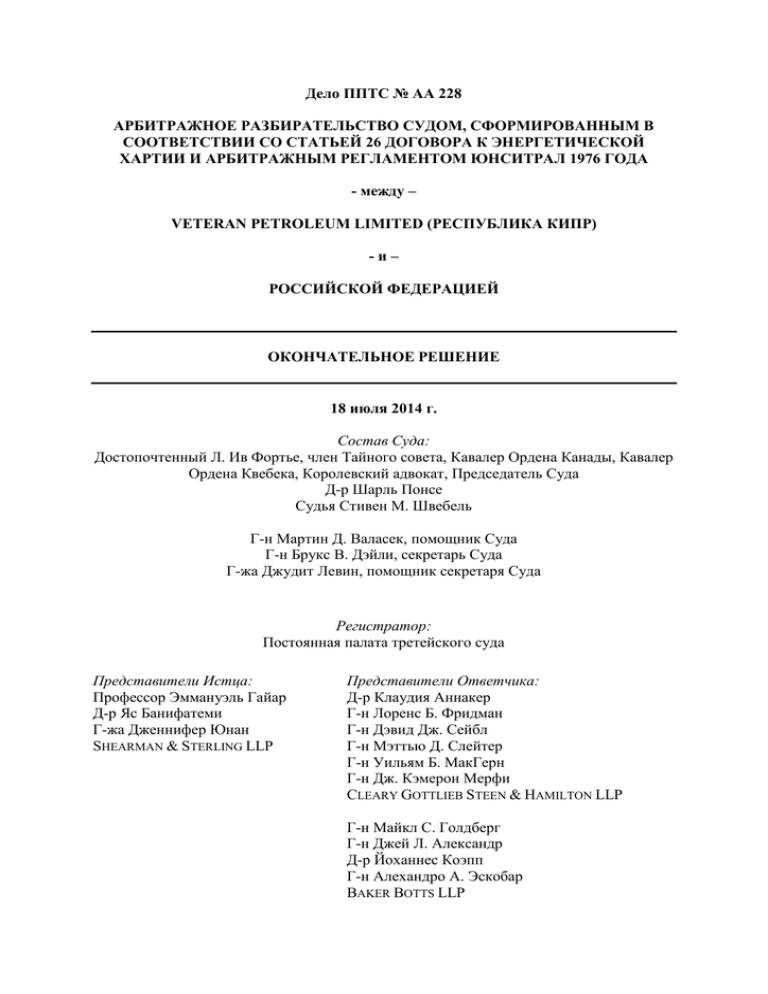

Дело ППТС № АА 228 АРБИТРАЖНОЕ

advertisement