Методические рекомендации и контрольные задания по

advertisement

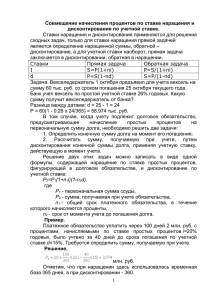

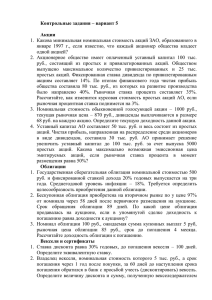

ГОУ ВПО ВОЛГО-ВЯТСКАЯ АКАДЕМИЯ ГОСУДАРСТВЕННОЙ СЛУЖБЫ В.П.Болдин, С.А. Сьянов Методические рекомендации и контрольные задания по финансовой математике для студентов заочного обучения по специальности «Финансы и кредит» Нижний Новгород 2010 Тема 1. Наращение по простой процентной ставке Н аращение - это процесс увеличения исходной суммы P до величины наращенной суммы S за некоторый промежуток времени t. П роцентные деньги (проценты) равны разнице между наращенной исходной суммами. I=S–P (1.1) Ставка наращения равна отношению процентных денег к исходной сумме. i= I S-P = P P (1.2) Коэффициент (множитель) наращения равен отношению наращенной и исходной сумм. k S P (1.3) Временная база начисления ставки – период времени T, на котором определена ставка I, обычно равен году. Правило исчисления дней в году и длительности финансовой операции 1. Банковский (точный) 365/365 – число дней в году считается равным 365 (в високосном 366), и срок проведения финансовой операции считается с точностью до дня. 2. Обыкновенный 365/360 – число дней в году считается равным 360 = = 12 30, а срок проведения финансовой операции определяется с точностью до дня. При подсчете срока финансовой операции «от даты до даты» берется число дней, а не число календарных дат. С 04.01. по 07.01 четыре календарных даты: 04.01, 05.01, 06.01, 07.01. Число дней с 07.01 – 04.01 = 3 дня. 3. Коммерческий 360/360 – полагают, что дней в году 360, в месяце считается 30 дней, срок проведения финансовой операции определяется с точностью до месяца. Правило начисления простых процентов При начислении простых процентов база начисления всегда равна первоначальной сумме P, а величина начисленных процентов I пропорциональна отношению времени начисления t к периоду T, на котором определена ставка начисления процентов i и равна t i . T Наращенная сумма I P (1.4) t T S = P + I = P (1 i) . (1.5) При изменении ставки наращения во время операции процентные деньги определяются как сумма процентов Iобщ = I1 + I2 + I3 , начисленных за время tj действия соответствующей ставки ij. Ij Pij tj T . (1.6) j = 1, 2, 3, 4 – число периодов с различными ставками начисления. Наращенная сумма S P P i j tj T . (1.7) Примеры на наращение по простым процентным ставкам Пример 1. Найти удержанные проценты за ссуду 3 000 руб., начисленные за 5 месяцев по простой ставке 7% годовых. Решение: Мы имеем исходную сумму долга по ссуде P = 3 000, ставку t 5 . Таким образом, проценты, начисленные к T 12 t 5 концу срока ссуды, будут равны I P i 3000 0,07 87,5 руб. T 12 наращения по ссуде i = 0,07 и Пример 2. Найти проценты и итоговую сумму, если 5 000 руб. даны взаймы на 100 дней при простой ставке 4% годовых, (365/365). Решение: Исходная сумма P = 5 000 руб., годовая ставка простых процентов i = 0,04 и отношение срока операции к периоду, где определена ставка t 100 . T 365 I P i Тогда процентные t 100 5000 0,04 87,5 T 365 деньги руб. Общая соответственно будет равна S = 5 000 + 54,8 = в сумма конце долга займа по займу = 5 054,8 руб. Пример 3. Человеку, инвестировавшему 100 000 руб., возмещены 101 000 руб. девяносто днями позже. С какой нормой (ставкой) зарабатывались эти деньги при обыкновенном простом проценте? (365/360). Решение: Исходная сумма инвестиций P = 100 000 руб., сумма средств, вырученная от инвестиций S = 101 000 руб. и t 90 0,25 . Теперь, так как T 360 S = P + I, найдем процентные деньги I = S – P = 101 000 – 10 000 = 1 000, начисленные проценты равны I P i или 4%. t I 1000 , откуда i 0,04 , t 100000 0,25 T P T Пример 4. Через 60 дней после займа клиент выплатил ровно 10 000 руб. Сколько было занято, если 10 000 руб. включают основную сумму и обыкновенный простой процент при 12% годовых? (365/360). Решение: Общая сумма долга в конце займа S = 10 000 руб., ставка по t 60 0,1666 . Подставляя эти значения в выражение для T 360 t наращенной суммы S P (1 i ) , получим 10 000 = P 1,02, откуда P = 9 T долгу i = 0,12 и 803,92 руб. Пример 5: Ссуда в размере P = 100 000 руб. выдана заемщику 04.01.2007 сроком на год (365/365) ставка по ссуде при этом в течение срока ссуды менялась согласно таблице. Требуется определить величину начисленных процентов для каждого из значений ставки и сумму процентов, начисленных по ссуде. № п/п Величина ставки, % 1 2 3 4 12,50 32,9 21,6 2,6 начало действия ставки 04.01.2007 14.02.2007 31.03.2007 17.04.2007 Дата окончание действия ставки 13.02.2007 30.03.2007 16.04.2007 04.01.2008 Решение: Определим количество дней действия каждой ставки Дата Количество дней действия ставки начала действия ставки окончания действия ставки 04.01.2007 13.02.2007 40 14.02.2007 30.03.2007 44 31.03.2007 16.04.2007 15 17.04.2007 04.01.2008 262 Далее определим по формуле (1.6) процентные деньги, начисляемые на сумму ссуды по каждой ставке за количество дней, которое действует ставка № п/п 1 2 3 4 Величина ставки, % 12,50 32,9 21,6 2,6 Количество дней действия ставки 40 44 15 262 Проценты, начисленные по действующей ставке 1 369,86р 38 575,34р 8 876,71р 18 663,01р Определим сумму текущей задолженности на даты смены значения ставок Дата смены ставки 13.02.2007 30.03.2007 16.04.2007 04.01.2008 Текущая сумма с учетом начисленных процентов 1 001 369,86 р 1 039 945,2р 1 048 821,91р 1 067 484,92р Сумма процентов, начисленных за год 67 484,92р. Пример 6. Определить коэффициент наращения по депозиту, размещенному по простой ставке 12% годовых на срок пять лет. Решение: Коэффициент наращения – отношение наращенной суммы к исходной, т.е. депозиту (1.3). Наращенная сумма равна сумме депозита и начисленных процентов, начисленные проценты находятся как произведение депозита на значение ставки наращения, умноженные на отношение срока операции к периоду, на котором определена ставка наращения, т.е. k PI t 1 i 1 0,12 5 1,6 . P T Пример 7. Коэффициент наращения по операции составил за два с половиной года 1,7. Какова ставка простых процентов по данной операции? Решение: i (k 1) Коэффициент наращения равен k 1 i t T откуда T 1 (1,7 1) 0,28 , или 28%. t 2,5 Пример 8. Сколько времени потребуется для наращения 3 120 руб. до 4 630 руб. по простой ставке 5,6 % годовых, (365/365). Решение: Процентные деньги по данной операции равны S – P = 4 630 – 3 120 = 1 510 руб., с другой стороны I = i P t/T, откуда t = I T/i P = 1 510 365/0,056 3 120 = 3154 дня. Пример 9. Определить сумму долга, выданного под простую ставку 6,7% годовых, если в конце 4-го года кредитор получил 6 450 руб. Решение: Сумма S, полученная кредитором, возросла по сравнению с займом на величину процентных денег S = P + I. Процентные деньги по данному t t . Таким образом, из выражения S P P i T T S 6450 можно найти исходную сумму займа P 5086,75 руб. t 1 0,067 4 1 i T займу составляют I P i Контрольные задачи по теме 1 1.1. Найти сумму начисленных простых процентов I и конечную сумму S, если вклад P рублей размещен на t месяцев при годовой ставке i. № 1 2 P 1 700,00р. 1 635,93р. t 3 2 i% 10,0% 95,7% 3 1 107,08р. 10 70,7% 4 102,27р. 9 19,7% 5 346,34р. 6 65,4% 6 1 108,90р. 10 80,3% 7 1 451,46р. 4 44,0% 8 1 283,58р. 4 68,5% 9 169,83р. 5 36,5% 10 649,13р. 5 98,3% 11 759,26р. 3 94,1% 12 31,01р. 7 25,8% 13 255,99р. 8 51,3% 14 1 497,46р. 3 30,6% 15 1 506,86р. 2 48,7% 16 1 203,21р. 9 47,0% 17 1 127,40р. 1 85,3% 18 1 175,43р. 3 50,7% 19 898,08р. 4 30,3% 20 899,45р. 5 49,5% 21 1 348,60р. 10 54,7% 22 849,72р. 2 78,6% 23 749,71р. 10 51,8% 24 1 192,36р. 12 0,4% 25 267,49р. 6 2,3% 26 1 106,74р. 3 63,1% 27 1 575,57р. 7 21,4% 28 1 242,49р. 10 39,6% 29 544,71р. 5 16,2% 30 497,09р. 4 70,9% 1.2. Найти обыкновенный (365/360) и точный (365/365) процент (процентные деньги) для депозита P рублей за период c t1 по t2 при начислении по простой годовой ставке i № P t1 t2 i% 1 3 756,00р. 16.янв 25.май 8,0% 2 35,37р. 12.фев 06.авг 4,8% 3 63,86р. 03.фев 18.июн 51,3% 4 2 634,81р. 11.фев 11.авг 30,4% 5 1 243,18р. 30.янв 19.авг 26,8% 6 3 260,10р. 19.фев 02.сен 57,7% 7 2 745,45р. 03.фев 14.июл 27,7% 8 3 448,63р. 03.фев 13.июн 99,8% 9 2 711,08р. 17.янв 06.авг 10,3% 10 347,12р. 11.фев 28.май 49,3% 11 2 335,02р. 25.янв 01.июн 40,7% 12 830,55р. 24.фев 20.июн 56,3% 13 2 677,23р. 10.фев 10.авг 35,4% 14 811,04р. 24.фев 07.июл 48,2% 15 3 605,84р. 13.фев 27.май 21,6% 16 3 166,88р. 20.янв 11.июн 15,9% 17 398,34р. 19.фев 31.май 42,6% 18 1 196,95р. 16.фев 09.авг 27,6% 19 1 391,99р. 24.фев 13.авг 21,1% 20 822,79р. 14.фев 22.июн 11,0% 21 2 895,12р. 01.мар 01.авг 98,0% 22 3 291,08р. 26.фев 16.июл 13,8% 23 1 084,11р. 06.фев 13.июн 21,1% 24 3 236,79р. 24.фев 08.июн 53,4% 25 3 506,68р. 28.фев 16.июл 72,0% 26 990,92р. 28.янв 13.авг 28,8% 27 1 892,14р. 23.фев 07.июн 23,8% 28 3 434,86р. 28.фев 25.май 91,2% 29 2 718,62р. 17.фев 17.авг 30,2% 30 1 235,52р. 15.фев 06.авг 73,9% 1.3. Банк начисляет I рублей обыкновенного простого (365/360) процента за использование P рублей в течение t дней. Какова норма простого процента сделки i %? № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 P 3 756,00р. 1 834,33р. 3 511,02р. 30,78р. 1 951,49р. 2 850,86р. 2 187,97р. 1 892,44р. 430,50р. 3 267,83р. 1 252,60р. 1 682,52р. 4,49р. 2 036,25р. 1 638,35р. 2 168,85р. 3 432,74р. 224,86р. 3 694,16р. 1 182,15р. 2 024,53р. 741,09р. 2 009,38р. 2 932,08р. 136,19р. 2 591,78р. 2 925,90р. 433,52р. 2 899,91р. 1 874,99р. t 160 76 42 134 100 86 57 158 46 32 142 125 103 52 109 53 38 112 113 37 16 101 3 3 116 121 135 130 27 68 I 250,00р. 45,28р. 187,46р. 230,63р. 152,11р. 132,01р. 240,14р. 111,23р. 5,39р. 178,69р. 224,33р. 123,37р. 210,58р. 177,94р. 23,17р. 184,24р. 124,25р. 55,99р. 3,29р. 205,26р. 61,13р. 59,39р. 45,31р. 38,95р. 226,86р. 76,40р. 199,08р. 168,83р. 21,14р. 1,97р. 1.4. Найти сумму долга P, если при окончательном расчете заемщик уплатил через t месяцев сумму S рублей при простой ставке i. № 1 2 3 4 5 6 7 8 9 S 3 890,07р. 2 376,95р. 2 969,99р. 463,90р. 2 018,89р. 2 021,96р. 2 912,64р. 1 571,94р. 4 471,04р. t 5 5 1 5 6 4 3 9 6 i% 29,0% 11,5% 64,9% 29,2% 49,7% 39,2% 4,1% 71,4% 52,4% 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 3 118,73р. 3 989,36р. 3 084,86р. 4 292,12р. 3 921,84р. 1 297,70р. 3 644,94р. 1 583,65р. 315,63р. 4 691,37р. 2 896,79р. 3 713,65р. 3 696,32р. 4 505,18р. 488,74р. 3 627,07р. 3 080,35р. 4 112,87р. 35,92р. 3 615,66р. 4 611,41р. 9 5 6 9 2 2 5 8 3 5 8 7 11 8 6 8 3 4 10 2 9 71,3% 94,7% 23,1% 79,4% 91,7% 59,8% 91,6% 18,9% 9,4% 42,2% 90,5% 26,7% 8,1% 21,0% 28,2% 23,0% 78,4% 88,6% 37,5% 28,3% 29,7% 1.5. Сколько дней t понадобится, чтобы сумма в P рублей «заработала» I рублей, если она инвестируются при ставке i обыкновенного простого процента? № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 P 2 915,66р. 1 005,24р. 2 328,23р. 4 945,38р. 3 063,52р. 3 733,65р. 4 874,63р. 5 694,41р. 3 322,65р. 484,49р. 5 106,13р. 3 870,11р. 4 643,06р. 4 482,55р. 4 576,49р. 2 245,06р. 2 873,39р. 3 486,80р. 1 081,87р. 1 670,19р. 3 227,17р. 3 270,64р. I 47,88р. 49,82р. 2,77р. 68,54р. 16,45р. 90,12р. 96,67р. 40,10р. 46,75р. 22,43р. 93,73р. 65,56р. 29,28р. 23,10р. 61,07р. 80,46р. 31,41р. 56,18р. 48,08р. 19,23р. 67,69р. 39,11р. i% 79,5% 51,0% 23,7% 19,9% 90,2% 28,5% 23,2% 63,3% 93,4% 97,8% 41,8% 3,9% 57,7% 57,0% 6,9% 62,5% 12,6% 57,0% 41,5% 26,5% 92,4% 58,1% 23 24 25 26 27 28 29 30 1 571,45р. 3 146,14р. 1 023,15р. 3 099,25р. 5 342,72р. 898,86р. 1 095,12р. 1 816,62р. 94,18р. 44,45р. 81,85р. 39,27р. 85,74р. 79,53р. 1,95р. 18,27р. 90,1% 40,0% 49,3% 40,7% 46,4% 45,5% 45,0% 55,9% 1.6. Для годового депозита P требуется определить величину начисленных процентов для каждого из значений ставки и общую сумму начисленных процентов (365/365). t0 дата t1 дата Дата Дата начала Сумма начала окончания Ставка окончания № Ставка i1 действия депозита P действия действия i2 действия ставки i2 ставки i1 ставки i1 ставки i2 0 100000,00р. 01.01.07 12,5% 18.01.07 19.01.07 28,9% 31.01.07 1 85155,11р. 01.01.07 9,3% 07.01.07 08.01.07 85,9% 13.01.07 2 93077,10р. 01.01.07 10,4% 25.01.07 26.01.07 4,1% 04.04.07 3 3569,11р. 01.01.07 2,2% 12.02.07 13.02.07 40,0% 28.02.07 4 833,44р. 01.01.07 11,0% 03.02.07 04.02.07 87,8% 09.03.07 5 48 460,02р. 01.01.07 2,1% 03.02.07 04.02.07 84,7% 26.03.07 6 57195,73р. 01.01.07 1,2% 14.01.07 15.01.07 14,0% 19.03.07 7 69049,28р. 01.01.07 7,3% 26.01.07 27.01.07 68,5% 05.03.07 8 9 677,77р. 01.01.07 10,5% 17.02.07 18.02.07 40,7% 22.04.07 9 68 548,34р. 01.01.07 0,5% 20.01.07 21.01.07 16,6% 03.04.07 10 75 746,37р. 01.01.07 11,2% 25.01.07 26.01.07 22,0% 01.03.07 11 55 146,52р. 01.01.07 8,1% 10.01.07 11.01.07 46,9% 13.01.07 12 58 490,25р. 01.01.07 4,5% 19.01.07 20.01.07 22,9% 01.02.07 13 47 063,74р. 01.01.07 6,2% 16.02.07 17.02.07 21,3% 16.03.07 14 31 948,38р. 01.01.07 3,1% 01.01.07 02.01.07 81,0% 04.01.07 15 96 023,42р. 01.01.07 0,5% 18.02.07 19.02.07 30,8% 18.04.07 16 37 121,92р. 01.01.07 4,9% 04.01.07 05.01.07 53,1% 29.01.07 17 64 702,14р. 01.01.07 10,1% 09.02.07 10.02.07 98,7% 22.04.07 18 85 542,65р. 01.01.07 0,4% 16.01.07 17.01.07 44,5% 08.03.07 19 88 754,19р. 01.01.07 2,8% 04.02.07 05.02.07 87,6% 25.04.07 20 41 439,65р. 01.01.07 7,4% 14.02.07 15.02.07 28,3% 25.03.07 21 62 916,90р. 01.01.07 5,4% 13.01.07 14.01.07 52,1% 27.02.07 22 73 208,75р. 01.01.07 1,5% 13.01.07 14.01.07 37,1% 15.01.07 23 40 980,52р. 01.01.07 0,6% 16.01.07 17.01.07 96,0% 21.03.07 24 3 521,65р. 01.01.07 1,7% 17.02.07 18.02.07 87,4% 06.05.07 25 82 716,66р. 01.01.07 6,7% 09.01.07 10.01.07 66,1% 21.02.07 26 58 682,00р. 01.01.07 5,9% 19.01.07 20.01.07 63,0% 28.01.07 27 6 636,31р. 01.01.07 5,0% 16.02.07 17.02.07 54,7% 05.04.07 28 23 854,70р. 01.01.07 12,2% 01.01.07 02.01.07 70,0% 18.03.07 29 91 637,32р. 01.01.07 8,6% 16.01.07 17.01.07 63,8% 19.01.07 30 37 645,03р. 01.01.07 7,6% 19.02.07 20.02.07 66,1% 29.04.07 продолжение таблицы данных теста № 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 Дата начала действия ставки i3 01.02.07 14.01.07 05.04.07 01.03.07 10.03.07 27.03.07 20.03.07 06.03.07 23.04.07 04.04.07 02.03.07 14.01.07 02.02.07 17.03.07 05.01.07 19.04.07 30.01.07 23.04.07 09.03.07 26.04.07 26.03.07 28.02.07 16.01.07 22.03.07 07.05.07 22.02.07 29.01.07 06.04.07 19.03.07 20.01.07 30.04.07 Ставка i3 1,3% 7,3% 63,6% 6,5% 63,6% 28,0% 43,8% 44,0% 1,0% 24,7% 52,7% 42,7% 34,3% 23,5% 69,2% 21,6% 31,7% 31,2% 19,8% 45,3% 21,0% 98,7% 41,6% 5,8% 46,4% 34,9% 93,0% 74,1% 97,5% 54,5% 50,1% Дата окончания действия ставки i3 12.02.07 29.01.07 01.05.07 04.04.07 31.03.07 17.04.07 07.07.07 20.03.07 25.07.07 14.07.07 27.05.07 03.03.07 29.05.07 21.06.07 01.03.07 15.07.07 14.05.07 11.08.07 07.05.07 08.07.07 24.05.07 20.03.07 15.02.07 22.03.07 10.07.07 11.05.07 08.02.07 01.07.07 30.06.07 08.02.07 24.05.07 Дата начала действия ставки i4 13.02.07 30.01.07 02.05.07 05.04.07 01.04.07 18.04.07 08.07.07 21.03.07 26.07.07 15.07.07 28.05.07 04.03.07 30.05.07 22.06.07 02.03.07 16.07.07 15.05.07 12.08.07 08.05.07 09.07.07 25.05.07 21.03.07 16.02.07 23.03.07 11.07.07 12.05.07 09.02.07 02.07.07 01.07.07 09.02.07 25.05.07 Ставка i4 69,8% 14,7% 31,7% 46,7% 93,9% 18,2% 27,2% 76,7% 83,3% 42,8% 30,1% 71,9% 87,8% 22,5% 87,1% 78,5% 85,5% 83,5% 72,3% 35,0% 62,4% 31,2% 52,2% 1,9% 17,3% 16,4% 17,9% 7,0% 43,8% 18,0% 12,4% Дата окончания действия ставки i4 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 01.01.08 Тема 2. Дисконтирование по простой учетной ставке Дисконтирование– процесс оценки текущей стоимости P суммы S, которая будет получена в будущем. Дисконт – разница между ценой финансового обязательства в будущем S и стоимостью финансового обязательства в настоящий момент P D = S- P . (1.8) Ставка дисконтирования равна отношению дисконта D к сумме S, которая будет получена в будущем d= D S-P = . S S (2.1) Коэффициент (множитель) наращенной и исходной сумм L= дисконтирования равен отношению P . S (2.2) Он показывает во сколько раз современная стоимость P меньше будущего платежа S. При наращении по простой ставке i полученная в будущем сумма определяется выражением (1.5), из которого найдем её дисконтированную стоимость P S 1 i (2.3) t T Банковский учет (учет векселей). Современная стоимость векселя P номиналом S, предъявленного за t = nT + лет до погашения определяется выражением P S (1 d (n T )) (2.4) где n - целое число лет, - часть года, T – год, d - годовая учётная ставка. При этом дисконт D равен D S d (n T ), (2.5) а коэффициент дисконтирования определяется выражением L 1 d (n T ) (2.6) Примеры на дисконтирование по простой учетной ставке Пример 1. Клиент банка приобрел вексель с дисконтом 2500 руб. за 45 дней до погашения. Каков номинал векселя, если при покупке простая учетная ставка составляла 3% годовых (365/365). Решение: Номинал векселя можно определить из выражения для определения дисконта, откуда следует, что его величина есть отношение произведения дисконта на период, где определена ставка к произведению величины учетной ставки на период до погашения векселя S D = 2500 365/(0,03 45) = 675 925,92. d ( t0 t ) Пример 2. Определить коэффициент дисконтирования для векселя, учтенного банком за 90 дней до погашения по простой ставке 2,5% годовых (365/360). Решение: Коэффициент дисконтирования, равный отношению учетной стоимости векселя к его номиналу, определяется выражением L = 1 – d (t – t0) = 1 – 0,025 90/360 = 0,25. Пример 3. Определить время покупки векселя при простой учетной ставке 5% годовых с соблюдением требования приобрести вексель за три четверти номинала (365/365). Решение: Коэффициент дисконтирования по данной операции равен 3/4, с другой стороны коэффициент дисконтирования равен 1 – d (t – t0)/T , где T = 365 дней - период, на котором определена учетная ставка, т.е. ¾ = 1 – d (t – t0)/T. Откуда срок до погашения будет равен t – to = [1 – 3/4)/0,05] 365 = 1 825 дней. Пример 4. Владелец векселя номиналом 1 000 000 руб. учел его за 90 (360/360) дней до погашения при ставке дисконтирования 20%. Сколько получил владелец векселя? Решение: Номинал векселя S = 1 млн руб., t/T = 90/360 = 1/4 и d = 0,2. По формуле S = P (1 – d t/Т) получаем P = 1 000 000 (1 – (0,2 1/4)) = 950 000 руб. Пример 5. Вексель номиналом 10 175 руб., погашаемый через 60 дней, продан банку, который установил 7%-ную норму дисконта. Какой будет выручка? Решение: Здесь номинал векселя S = 10 175 руб., t/T = 60/365 и простая учетная ставка d = 0,07. По формуле, определяющей современную стоимость векселя P = S (1 – d t), получаем P = 10 175 (1 – (0,07 60/365) = 10 057,92 р. Пример 6. Клиент намеревается получить ссуду в сберегательном банке на 120 дней. Если банк начисляет проценты по ссуде по учетной ставке 6,5%, каковы расходы клиента, если он получил на руки 100 000 руб.? Решение: Нам нужно определить общую сумму долга по ссуде S в конце срока, имея следующие данные: исходная задолженность P = 100 000 руб., срок t = 120, ставка определена на периоде T = 360, t/T = 1/3 и простая учетная ставка d = 0,07. Из формулы, определяющей современную стоимость общей задолженности при использовании учетной ставки d, имеем P = S (1 – d t/T), что дает искомую величину S = P/(1 – d t/T) = 100 000/(1 – (0,07/3)) = 97 666,67 руб. Пример 7. Определить отношение наращенных за год сумм, полученных для ставок i = d = 0,45. Решение: Для решения задачи необходимо коэффициентов наращения по ставкам, т.е. (1 + i) (1 – d) = (1 + 0,45) (1 – 0,45) = 0,7975. найти соотношение Пример 8. Найти значение ставки дисконтирования, которая за четыре года даст увеличение исходной суммы в полтора раза. Решение: По условиям задачи коэффициент наращения по искомой ставке ранен 1,5, т.е. 1,5 = 1/(1 – d 4), откуда d = (1 – 1/1,5)/4 = 0,083. Ставка дисконтирования, дающая наращение в полтора раза за четыре года равна d = 8,3%. Контрольные задачи по теме 2 2.1. Определить номинал векселя S, со сроком погашения t погашения и учетной ставкой d, если на дату t предьявления дисконт составил D рублей. № D 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 134,00р. 108,36р. 89,83р. 25,50р. 70,74р. 1,91р. 38,08р. 2,54р. 75,94р. 74,00р. 90,28р. 106,30р. 0,60р. 21,96р. 115,18р. 124,16р. 7,59р. 4,68р. 114,81р. 78,98р. 87,25р. 100,41р. 87,85р. 54,16р. 75,27р. 64,19р. 56,19р. 130,41р. 97,72р. 123,77р. t погашения 23.02.2007 14.01.2007 22.01.2008 05.01.2007 12.01.2007 31.01.2008 13.03.2007 08.02.2007 24.01.2008 05.01.2007 21.02.2007 10.03.2008 10.03.2008 31.03.2007 20.03.2007 27.01.2008 01.03.2008 11.01.2007 08.01.2008 02.01.2007 26.02.2008 23.03.2008 31.01.2008 27.02.2007 24.02.2008 10.01.2008 29.03.2007 29.01.2008 31.03.2007 12.01.2008 t предъявления d 14.03.2007 26.02.2007 19.03.2008 15.02.2007 20.02.2007 19.03.2008 15.03.2007 04.03.2007 27.01.2008 29.01.2007 30.04.2007 16.05.2008 08.04.2008 03.06.2007 23.04.2007 08.02.2008 23.03.2008 18.01.2007 01.02.2008 23.02.2007 04.05.2008 16.04.2008 09.04.2008 29.04.2007 10.04.2008 23.02.2008 11.04.2007 09.03.2008 06.06.2007 05.02.2008 60,19% 96,97% 5,54% 67,56% 20,07% 6,11% 95,73% 35,04% 79,91% 95,99% 68,49% 3,35% 77,28% 29,23% 19,62% 64,67% 22,80% 97,35% 61,35% 8,46% 12,14% 4,85% 90,56% 61,98% 3,14% 54,12% 93,94% 95,03% 82,71% 48,48% 2.2. Определить коэффициент дисконтирования для векселя с учетной ставкой d , сроком погашения t погашения , предъявленного в момент t предъявления (365/360). № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 d 67,00% 40,53% 65,64% 46,66% 50,80% 61,49% 15,95% 64,76% 10,27% 34,60% 41,82% 58,33% 32,93% 63,53% 41,99% 45,86% 52,29% 16,74% 47,03% 60,99% 36,41% 39,65% 56,20% 30,63% 40,50% 41,94% 29,39% 58,02% 57,79% 60,30% t предъявления 20.02.2008 15.01.2008 01.02.2008 21.01.2008 27.01.2008 31.01.2008 28.01.2008 11.01.2008 11.02.2008 12.02.2008 28.01.2008 11.01.2008 16.02.2008 17.02.2008 12.01.2008 21.01.2008 24.01.2008 05.02.2008 13.02.2008 03.02.2008 25.01.2008 13.01.2008 12.02.2008 12.02.2008 18.02.2008 24.01.2008 14.02.2008 06.02.2008 25.01.2008 29.01.2008 t погашения 20.03.2008 25.01.2008 28.07.2008 04.08.2008 03.03.2008 19.07.2008 26.02.2008 29.04.2008 20.08.2008 17.06.2008 02.02.2008 30.04.2008 04.05.2008 11.05.2008 25.02.2008 29.03.2008 24.04.2008 22.06.2008 30.04.2008 21.08.2008 18.03.2008 07.02.2008 05.08.2008 27.08.2008 26.06.2008 04.06.2008 07.05.2008 14.06.2008 27.07.2008 04.07.2008 2.3. За сколько дней до погашения необходимо предъявить вексель с учетной ставкой d, что бы обеспечить коэффициент дисконтирования равным L ? № 1 2 3 4 5 6 L 0,25 0,19 0,24 0,05 0,11 0,19 d 0,70 0,11 0,44 0,22 0,20 0,66 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 0,06 0,21 0,07 0,21 0,18 0,19 0,09 0,22 0,03 0,27 0,11 0,19 0,25 0,05 0,05 0,07 0,22 0,17 0,08 0,08 0,09 0,25 0,04 0,17 0,62 0,24 0,03 0,28 0,59 0,06 0,29 0,53 0,42 0,23 0,55 0,40 0,08 0,47 0,44 0,42 0,66 0,23 0,49 0,12 0,12 0,26 0,69 0,07 2.4. По какой цене банк должен учесть вексель с номиналом S и учетной ставкой d , если до погашения t дней. № S d 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 12 500,00р. 1 604,89р. 3 870,88р. 5 062,44р. 3 919,78р. 2 512,74р. 3 973,86р. 7 732,94р. 5 644,30р. 7 223,25р. 11 481,70р. 2 464,43р. 1 223,21р. 1 955,85р. 3 855,34р. 5 989,23р. 7 815,99р. 4 179,73р. 500,15р. 59,00% 15,80% 40,30% 55,70% 23,20% 53,00% 38,10% 22,30% 50,10% 9,00% 21,00% 29,90% 25,30% 21,20% 10,20% 17,60% 59,00% 18,50% 58,40% t до погашения 152 68 107 116 125 53 66 61 88 101 97 114 84 52 55 96 140 63 81 2 483,58р. 2 385,69р. 2 644,73р. 11 691,69р. 8 493,95р. 9 222,28р. 3 506,61р. 1 486,87р. 11 169,51р. 1 981,74р. 7 252,43р. 20 21 22 23 24 25 26 27 28 29 30 53,40% 39,20% 4,90% 29,60% 13,30% 24,00% 56,40% 34,00% 43,70% 29,60% 33,10% 25 48 38 118 12 90 87 91 22 101 81 Тема 3. Наращение по сложной процентной ставке Правило начисления сложных процентов При начислении сложных процентов база начисления увеличивается на величину процентов I, начисленных в предыдущих периодах начисления T, на котором определена ставка начисления процентов ic. Наращенная сумма Проценты t T S = P (1 + ic) , I = P [(1 + ic) Коэффициент наращения t T (3.1) – 1] (3.2) t T k = (1 + ic) , Срок наращения (3.3) S P T t log(1 i c ) log (3.4) Наращенная сумма с изменяющейся ставкой t2 T t1 T t3 T S = P (1 + ic1) (1 + ic2) (1 + ic3) , Наращенная сумма с m- раз начислением на периоде T m S = P (1 + ic ) m t T , в (3.6) ставку ic называют номинальной ставкой. (3.6) (3.5) Примеры на наращение по сложной процентной ставке Пример 1. Определить сумму средств S, полученных к 01.06.2008 при размещении 25.03.2007 депозита P в размере 3528 рублей под сложную годовую ставку ic = 12,76% (365/365). Решение: Срок депозита составляет 434 дня, в году согласно принятой схеме 365 дней, следовательно, отношение t/T равно 1,189 воспользовавшись (2.3) с точностью погрешности вычислений получим 4069,49 рублей. Пример 2 Согласно принятым финансовым обязательствам 08.02.2008 года требуется выплатить 3 219,7 рублей. Какую сумму необходимо разместить 06.06.2007 года, для того чтобы выполнить взятые финансовые обязательства, имея возможность разместить деньги под сложную ставку наращения 7,86% годовых. Решение: Срок с 06.06.2007 по 08.02.2008 составляет 247 дней. Полагая число дней в году равным 365, величину долга 3 218,7 будем считать результатом операции наращения по сложной ставке 7,86% тогда согласно (2.3) будем иметь 247 3218,7 P (1 0,786) 365 . Следовательно, после вычислений искомая сумма P составит 3050,44 рубля. Пример 3. Найти срок (число дней) за который сумма 1 950,90 рублей, размещенная на банковский депозит в 2006 году под сложную ставку наращения ic = 37,74% достигнет величины 2 862,22 рублей. Решение: Воспользуемся формулой (2.4) с помощью которой вычисляется неизвестная величина t . Поскольку речь идет о банковском депозите, согласно банковскому правилу подсчета дней в году для невисокосного года временное основание ставки T равно 365. Подставляя значения в (2.4) 1950,9 2862,22 t 365 = 437 дней.. log(1 0,3774) log Пример 4 При каком значении сложной ставки наращения ic банковский вклад в сумме 630,07 рублей достигнет величины 854,73 рублей за период времени от t0 = 03.04.2007 до t1 = 05.10.2007? Решение: Найдем число дней банковского вклада t1-t0 = 185 дней. Воспользуемся выражением для наращенной суммы (3.1), где t = t1-t0 , T = 365 поскольку год не високосный. Выразив из (3.1) неизвестную величину ставки наращения после вычислений получим ic = 16,76%. Пример 5 Найти процентные деньги Iобщ, а так же величину средств, полученных вследствие капитализации процентов I% ("проценты на проценты") для вклада 3 300,10 рублей, размещенного под ставку ic = 20,01% на срок с t0 = 05.05.2006, до t1 =21.11.2007 Решение: Определим срок вклада в днях, получаем 565 дней. Воспользуемся выражением (2.1) и определим общую наращенную сумму получаем 4 377,36 рублей. Общие процентные деньги есть разница между исходной и наращенной суммами, т.е. 1 077,26 рублей. В эту сумму входят проценты, начисленные на вклад, и «проценты, начисленные на проценты». Проценты, начисленные только на вклад 3 300,10 рублей будут равны согласно (1.4) 1022,19 рубля. Следовательно, разница между общими процентами и процентами, начисленными только на вклад, и будет представлять собой средства от капитализации процентов («проценты на проценты») и эта величина составит 55,07 рублей. Контрольные задачи по теме 3 3.1. Какую сумму получит вкладчик, разместив в банк P рублей под сложную ставку ic на срок с t0 по t1 ? № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 P 3 528,00р. 194,63р. 2 365,97р. 1 355,93р. 3 286,65р. 2 755,98р. 1 363,58р. 3 159,63р. 2 631,69р. 2 528,24р. 703,05р. 3 500,88р. 271,60р. 2 876,53р. 240,93р. 1 673,36р. 2 628,50р. 1 468,70р. 2 439,56р. 1 452,17р. 2 024,01р. 3 267,74р. 1 650,78р. 1 113,17р. 1 181,47р. 2 513,96р. 2 361,35р. 1 623,07р. 1 209,39р. 2 738,29р. t0 30.03.2006 07.04.2006 26.04.2006 25.04.2006 26.03.2006 18.04.2006 27.04.2006 23.04.2006 18.04.2006 12.04.2006 27.04.2006 26.03.2006 14.04.2006 17.04.2006 27.04.2006 23.04.2006 13.04.2006 10.04.2006 26.03.2006 24.04.2006 17.04.2006 16.04.2006 17.04.2006 11.04.2006 23.04.2006 18.04.2006 22.04.2006 04.04.2006 12.04.2006 02.04.2006 t1 17.07.2007 19.10.2006 01.03.2007 12.07.2007 01.03.2007 27.11.2006 26.09.2006 05.03.2007 22.03.2007 21.01.2007 05.10.2006 22.10.2006 29.05.2006 19.02.2007 27.08.2006 10.06.2007 16.01.2007 21.05.2006 21.12.2006 27.09.2006 25.11.2006 18.06.2006 11.03.2007 21.12.2006 13.02.2007 17.07.2006 18.11.2006 05.06.2006 20.04.2007 25.06.2006 ic 12,76% 12,73% 9,18% 1,20% 10,88% 12,42% 1,07% 6,42% 4,40% 0,27% 3,28% 7,98% 2,98% 12,22% 0,47% 2,44% 2,56% 5,82% 11,37% 11,57% 5,65% 11,77% 1,38% 5,89% 11,41% 11,88% 3,45% 2,78% 1,16% 11,57% 3.2. Какую сумму необходимо разместить под сложную ставку ic срок с t0 по t1, чтобы получить величину S. № 1 S 3 528,00р. t0 23.03.2006 t1 01.05.2007 ic 12,76% на 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 3 461,39р. 2 065,61р. 2 159,34р. 3 518,60р. 1 521,19р. 154,99р. 3 223,34р. 2 618,89р. 972,49р. 651,79р. 1 959,68р. 2 008,96р. 2 302,62р. 893,33р. 1 988,07р. 3 322,41р. 1 645,73р. 116,49р. 2 821,17р. 168,06р. 2 912,98р. 2 285,39р. 3 209,14р. 1 657,25р. 625,57р. 1 166,49р. 1 827,15р. 2 339,54р. 1 947,70р. 30.03.2006 01.04.2006 26.03.2006 13.04.2006 12.04.2006 02.04.2006 13.04.2006 02.04.2006 01.04.2006 08.04.2006 18.04.2006 12.04.2006 13.04.2006 18.04.2006 20.04.2006 22.04.2006 09.04.2006 24.04.2006 14.04.2006 30.03.2006 17.04.2006 09.04.2006 19.04.2006 25.03.2006 14.04.2006 24.04.2006 14.04.2006 21.04.2006 31.03.2006 02.11.2006 16.06.2006 03.10.2006 14.09.2006 24.08.2006 26.11.2006 24.05.2006 25.04.2006 21.11.2006 12.07.2006 19.03.2007 06.01.2007 11.07.2006 11.01.2007 16.10.2006 22.02.2007 24.08.2006 01.07.2006 03.05.2006 19.12.2006 18.02.2007 26.08.2006 07.03.2007 04.03.2007 27.05.2006 29.04.2006 31.10.2006 18.10.2006 16.03.2007 6,59% 2,42% 7,08% 9,65% 9,28% 9,04% 1,23% 3,95% 2,13% 5,45% 5,70% 8,38% 11,50% 9,34% 10,60% 1,30% 10,03% 0,64% 3,58% 12,53% 3,77% 1,70% 10,90% 12,19% 4,12% 12,35% 1,06% 3,69% 0,48% 3.3. Определить число дней, за которое начальный банковский депозит в P рублей достигнет величины S при сложной ставке наращения ic № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 P 3 528,00р. 2 651,20р. 2 174,03р. 1 848,19р. 1 670,61р. 2 521,10р. 2 117,88р. 1 865,29р. 1 132,62р. 462,41р. 695,83р. 2 607,75р. 2 191,49р. 2 551,26р. 2 263,79р. ic 48,76% 1,35% 11,43% 31,40% 26,15% 23,34% 25,28% 22,18% 35,96% 19,28% 20,42% 5,18% 15,21% 13,97% 18,44% S 6 978,73р. 3 736,92р. 2 775,64р. 2 287,68р. 3 280,05р. 2 574,14р. 2 209,68р. 2 221,81р. 1 498,05р. 654,33р. 704,69р. 2 708,39р. 4 204,54р. 3 308,50р. 3 210,95р. 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 3 116,29р. 396,44р. 920,01р. 3 141,15р. 2 004,94р. 1 468,45р. 1 889,91р. 1 316,52р. 3 290,05р. 3 031,39р. 1 795,06р. 1 572,42р. 1 286,17р. 1 362,02р. 888,37р. 16,49% 16,35% 30,27% 23,69% 5,21% 20,60% 39,35% 21,33% 43,98% 46,42% 37,38% 8,62% 20,39% 35,06% 1,28% 4 607,15р. 761,72р. 1 089,29р. 4 414,87р. 3 994,63р. 2 438,74р. 3 198,29р. 2 511,21р. 4 540,28р. 3 857,35р. 2 672,47р. 2 655,87р. 1 761,68р. 2 083,62р. 1 691,04р. 3.4. При каком значении сложной ставки наращения исходная сумма P достигнет величины S за период времени от t0 до t1 ? № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 P 3 528,00р. 2 594,91р. 3 254,14р. 2 003,59р. 176,83р. 2 227,89р. 2 944,16р. 1 211,66р. 1 687,18р. 3 028,24р. 2 451,01р. 2 215,63р. 287,44р. 1 281,29р. 807,64р. 3 145,32р. 1 476,45р. 2 375,86р. 2 506,25р. 569,80р. 2 434,71р. 1 327,07р. 2 917,23р. 1 115,57р. 1 054,82р. 1 043,77р. 859,22р. 655,07р. 843,65р. t0 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 25.03.2006 t1 04.07.2006 07.02.2007 15.11.2006 01.05.2007 18.09.2006 07.05.2007 18.11.2006 25.03.2006 05.03.2007 19.09.2006 16.08.2006 14.02.2007 12.04.2007 10.08.2006 01.03.2007 28.03.2007 07.07.2006 30.03.2007 07.10.2006 18.01.2007 17.08.2006 25.01.2007 19.06.2007 17.03.2007 11.04.2007 21.06.2007 18.06.2007 12.05.2006 31.07.2006 S 7 056,00р. 4 309,94р. 3 922,72р. 2 848,48р. 219,20р. 4 377,54р. 3 185,12р. 2 242,04р. 1 975,14р. 5 452,91р. 2 727,71р. 2 507,15р. 461,22р. 1 616,51р. 1 132,29р. 3 652,39р. 2 707,58р. 4 629,95р. 3 585,00р. 1 109,72р. 4 058,28р. 2 565,84р. 3 409,96р. 1 686,63р. 1 185,48р. 1 108,31р. 901,40р. 866,10р. 886,79р. 30 1 336,82р. 25.03.2006 20.03.2007 1 365,75р. 3.5. Найти процентные деньги, а так же величину средств, полученных вследствие капитализации процентов ("проценты на проценты") для вклада P, размещенного под ставку ic на срок с t0 до t1 № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 P 3 528,00р. 1 321,79р. 1 449,80р. 3 437,08р. 1 630,34р. 196,20р. 325,81р. 2 656,38р. 2 847,41р. 1 609,20р. 2 669,29р. 2 804,78р. 3 157,15р. 292,13р. 959,37р. 805,58р. 2 718,02р. 1 473,71р. 1 948,08р. 3 095,69р. 3 176,82р. 2 237,53р. 2 667,78р. 3 307,92р. 3 125,66р. 1 297,73р. 1 771,17р. 2 731,13р. 3 500,04р. 2 859,61р. t0 25.01.2005 05.02.2005 16.02.2005 14.02.2005 04.02.2005 25.01.2005 19.02.2005 21.02.2005 01.02.2005 27.02.2005 20.02.2005 31.01.2005 11.02.2005 01.03.2005 19.02.2005 10.02.2005 12.02.2005 03.02.2005 05.02.2005 07.02.2005 29.01.2005 07.02.2005 31.01.2005 01.03.2005 22.02.2005 25.01.2005 29.01.2005 25.01.2005 14.02.2005 21.02.2005 t1 12.07.2007 21.03.2007 08.04.2007 25.04.2007 27.04.2007 18.02.2007 22.04.2007 02.03.2007 25.04.2007 09.04.2007 11.04.2007 20.04.2007 26.03.2007 07.04.2007 07.03.2007 06.03.2007 06.03.2007 29.01.2007 02.02.2007 30.04.2007 23.01.2007 02.05.2007 14.04.2007 03.05.2007 25.02.2007 11.03.2007 01.02.2007 14.02.2007 15.03.2007 16.04.2007 ic 52,76% 37,07% 8,75% 44,86% 35,46% 25,28% 37,60% 29,04% 26,91% 3,33% 9,64% 24,15% 38,36% 50,30% 32,77% 20,52% 3,90% 49,67% 39,78% 16,66% 6,70% 42,65% 41,18% 29,65% 15,32% 47,27% 42,49% 10,88% 36,37% 21,73% 3.6. Р млн руб. инвестированы на 2 года по номинальной ставке i % годовых. Требуется определить наращенную за это время сумму и ее приращение при начислении процентов: а) ежегодно; б) по полугодиям; № 1 2 P млн. руб. 10 12 в) ежеквартально; г) ежемесячно. i% 12 13,2 I S 3 14 14,4 4 16 15,6 5 18 16,8 6 8. 10,8 7 7. 12 8 6 13,2 9 9 14,4 10 5 15,6 11 11 16,8 12 12 18 13 13 19,2 14 14 12 15 15 13,2 16 16 14,4 17 17 15,6 18 18 16,8 19 8 10,8 20 7 12 21 6 13,2 22 9 14,4 23 5 15,6 24 10 16,8 25 12 18 26 14 19,2 27 16 15,6 28 15 16,8 29 13 10,8 30 10 13,2 Тема 4. Дисконтирование по сложной учетной ставке Дисконтирование по ставке наращения сложных процентов P SL S t T (4.1) (1 ic ) где S –будущий платеж, P - его современная стоимость, t - период времени от момента определения современной стоимости P до момента осуществления платежа S, T - период на котором определена ставка наращения ic, 1 L (1 ic ) (4.2) t T коэффициент дисконтирования Дисконтирование по сложной учетной ставке t T P S D S L S (1 d c ) . (4.3) где D - дисконт, dc - сложная учетная ставка. Срок дисконтирования P S T t log(1 d c ) log (4.4) Дисконтирование m раз на периоде T P=S d 1 c m m t T , (4.5) Ставку dc в (4.5) называют номинальной учетной ставкой. Примеры на дисконтирование по сложным ставкам Пример 1. Найти стоимость банковского векселя номиналом 10 004,25р. предъявленного за 42 дня до погашения при сложной учетной ставке 2,62%. Решение: Воспользуемся выражением (4.3) полагая в году 365 дней, так как это банковский вексель. Отношение t 42 0,115 , T 365 коэффициент t T дисконтирования L (1 d c ) =0,9997 , тогда учетная стоимость векселя 9 973,73р. Пример 2. Найти номинал векселя, если за 70 дней до его погашения при сложной учетной ставке 0,427 его современная стоимость равна 5 675,60р. рублей. Решение: Полагая, согласно банковскому исчислению число дней в году равным 365 дней, векселя S t 70 0,19178 , тогда из (4.3) найдем и вычислим номинал T 365 P (1 d c ) t T 6315,29 р. Пример 3. Определить дисконт и коэффициент дисконтирования для банковского векселя номиналом 24 815,76р. за 88 дней до погашения при сложной учетной ставке 13,24%. Решение: Согласно банковскому исчислению число дней в году равным 365 t t 88 0,241 , коэффициент дисконтирования в (4.3) L (1 d c ) T 0,97 , а дней, T 365 современная стоимость 24 023,61р., соответственно дисконт 792,15р. Пример 4 При каком значении сложной учетной ставки dc вексель номиналом 24 060,75 р. будет учтен по цене 9 865,49р. за 401 день до погашения ? Решение: Полагая, согласно банковскому исчислению, число дней в году t 401 P 1,0986 , коэффициент дисконтирования L 0,41 , T 365 S равным 365 дней, t используя при этом выражение (2,9) будем иметь L (1 d c ) T откуда получим, что t d c 1 T L =62,45%. Пример 5 Определить за сколько дней до погашения вексель номиналом 11266,20 р. будет стоить 8 760,00 рублей, если сложная учетная ставка равна 19,31%? Решение: Полагая, согласно банковскому исчислению, число дней в году равным 365 дней, вычислим P 0,7775 и воспользуемся выражением (2.10) откуда S получаем, что при заданных значениях номинала и учетной ставки указанная стоимость векселя достигается за 428 дня до погашения. Контрольные задачи по теме 4 4.1. Найти стоимость банковского векселя номиналом P предъявленного за t дней до погашения при сложной учетной ставке dc № S dс t до погашения 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 12 500,00р. 824,28р. 9 356,41р. 2 997,63р. 1 537,94р. 5 349,50р. 2 531,96р. 11 577,65р. 419,45р. 2 830,63р. 7 187,91р. 10 651,29р. 10 949,65р. 11 209,16р. 5 180,93р. 3 267,56р. 685,20р. 2 341,68р. 59,00% 50,96% 22,86% 24,99% 34,08% 14,09% 32,78% 33,94% 47,12% 12,46% 37,89% 44,26% 9,70% 3,40% 47,01% 29,40% 34,78% 3,55% 44 8 130 79 117 114 41 90 100 129 45 68 83 86 49 118 109 60 19 20 21 22 23 24 25 26 27 28 29 30 10 687,17р. 3 843,30р. 4 915,43р. 10 217,45р. 1 445,77р. 11 453,52р. 8 388,38р. 8 244,93р. 12 156,86р. 3 061,91р. 9 711,57р. 6 096,72р. 55,55% 49,97% 11,76% 52,62% 9,14% 2,81% 48,63% 7,21% 38,39% 54,70% 25,27% 18,60% 59 78 64 25 18 86 62 28 125 91 143 127 4.2. Найти номинал векселя, если за t дней до его погашения при сложной учетной ставке dc его современная стоимость равна P рублей № P dс t до погашения 1 2 3 4 5 10 500,00р. 863,77р. 1 194,56р. 3 212,51р. 10 193,02р. 0,59 0,096 0,326 0,600 0,069 53 75 108 110 101 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 6 399,96р. 9 087,12р. 2 895,65р. 317,53р. 5 598,03р. 10 017,50р. 10 113,10р. 8 123,99р. 1 834,98р. 6 541,20р. 8 198,71р. 9 163,31р. 6 331,67р. 4 917,21р. 1 850,28р. 6 281,47р. 5 854,27р. 3 707,14р. 0,201 0,434 0,378 0,140 0,158 0,560 0,214 0,520 0,331 0,262 0,456 0,589 0,278 0,278 0,516 0,306 0,556 0,388 56 44 60 128 107 92 103 113 114 109 53 75 108 110 101 56 44 60 24 25 26 27 28 29 30 787,26р. 4 465,12р. 6 942,94р. 4 021,61р. 5 439,90р. 8 824,52р. 8 524,73р. 0,351 0,364 0,125 0,465 0,218 0,064 0,418 128 107 92 103 113 114 109 4.3. Определить дисконт и коэффициент дисконтирования для банковского векселя номиналом S за t дней до погашения при сложной учетной ставке dс. № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 dс 59,00% 45,44% 25,51% 40,43% 54,19% 40,33% 51,24% 26,36% 47,27% 6,22% 36,42% 31,67% 11,77% 52,79% 54,28% 27,91% 51,99% 35,23% 32,08% 48,50% 55,93% 11,96% 51,12% 33,34% 36,46% 18,11% 30,23% 42,42% 28,27% 41,52% t до погашения 186 122 163 136 57 123 146 134 62 64 21 135 121 117 12 33 56 8 160 159 94 99 17 126 118 74 75 145 105 57 S 12 954,59р. 19 366,01р. 20 145,13р. 19 764,26р. 14 994,81р. 20 153,38р. 15 187,32р. 23 648,60р. 25 012,99р. 20 482,38р. 23 983,87р. 22 221,49р. 21 491,60р. 25 457,64р. 21 325,03р. 18 215,39р. 18 475,78р. 18 865,85р. 13 034,17р. 13 366,95р. 13 590,03р. 22 211,81р. 22 907,84р. 23 085,52р. 22 251,93р. 17 517,38р. 25 653,68р. 18 988,69р. 15 000,82р. 24 358,60р. 4.4. При каком значении сложной учетной ставки dc вексель номиналом S будет учтен по цене P за t дней до погашения ? № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 P 10 500,00р. 7 457,31р. 10 345,00р. 9 010,04р. 8 399,33р. 240,88р. 1 855,72р. 10 235,71р. 10 163,59р. 1 020,74р. 9 924,28р. 2 782,99р. 1 430,85р. 5 897,72р. 9 288,03р. 4 573,50р. 1 441,29р. 3 740,46р. 8 440,35р. 9 733,13р. 3 178,97р. 354,60р. 4 798,55р. 4 387,21р. 6 183,17р. 365,71р. 9 860,40р. 8 441,34р. 1 991,53р. 10 263,90р. S 16 954,59р. 55 669,703 54 802,658 61 136,230 57 392,828 59 584,990 66 648,126 51 013,865 60 244,639 66 822,155 63 103,117 54 893,803 59 962,793 60 183,575 61 338,852 67 105,608 55 937,995 64 243,463 63 554,445 66 618,473 61 198,764 65 750,863 58 603,240 62 991,941 59 990,288 55 407,025 67 369,241 62 316,548 67 095,853 57 287,668 t до погашения 86 706 992 796 509 369 631 482 448 484 1043 837 1010 926 1076 629 724 700 612 496 965 826 611 739 955 1054 409 570 895 574 4.5. Определить за сколько дней до погашения вексель номиналом S будет стоить P рублей, если сложная учетная ставка равна dc № 1 2 3 4 5 6 7 8 9 P 10 500,00р. 15 585,75р. 20 728,32р. 11 504,36р. 13 968,53р. 17 206,93р. 15 791,99р. 18 401,87р. 11 695,44р. dс 59,00% 45,69% 65,68% 38,28% 72,14% 83,23% 47,97% 44,79% 68,40% S 12 954,59р. 16 859,74р. 34 089,27р. 22 089,31р. 17 204,90р. 30 794,63р. 22 831,00р. 25 578,06р. 20 639,04р. 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 14 828,61р. 20 952,80р. 14 650,08р. 19 385,07р. 13 465,06р. 16 734,24р. 13 670,01р. 20 475,61р. 11 163,98р. 17 717,16р. 15 116,70р. 19 899,39р. 11 535,52р. 18 754,69р. 11 979,57р. 15 182,63р. 12 444,73р. 12 280,13р. 11 307,00р. 18 739,09р. 17 067,12р. 49,67% 82,05% 28,54% 26,37% 17,48% 62,14% 73,77% 24,82% 67,96% 41,94% 64,77% 15,21% 28,72% 79,95% 52,13% 77,30% 41,87% 75,39% 31,25% 30,10% 24,48% 15 370,33р. 28 648,62р. 17 476,33р. 21 122,19р. 22 617,33р. 32 637,12р. 16 216,85р. 27 138,58р. 17 166,54р. 32 694,44р. 21 764,11р. 32 017,91р. 12 465,29р. 29 448,61р. 16 335,73р. 21 669,33р. 14 040,03р. 14 754,49р. 17 933,44р. 27 698,24р. 26 457,88р. 4.6. Для погашения долга величиной Р тыс. руб. со сроком погашения 12 мес. заемщик выписал 3 векселя: 1-й вексель на сумму S1 тыс. руб. со сроком погашения 4 мес., 2-й вексель на сумму S2 тыс.руб. со сроком погашения 8 мес. и 3-й вексель со сроком погашения 12 мес. Определить номинальную величину этого векселя, если учетная ставка равна i % годовых. № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 P тыс. руб. 100 120 140 160 180. 80 70 60 90 70 110 120 130 140 150 160 170 180 190 dс % 12 13,2 14,4 15,6 16,8 10,8 12 13,2 14,4 15,6 16,8 18,0 19,2 20,4 10,8 12 13,2 14,4 15,6 S1 тыс. руб. 30 30 40 40 50 20 10 10 20 10 30 30 40 50 50 50 60 50 60 S2 тыс. руб. 50 60 60 70. 60 30 20 20 40 40 40 40 50 60 60 70 70 80 80 20 21 22 23 24 25 26 27 28 29 30 80 60 90 70 100 110 120 130 140 150 160 16,8 18 19,2 20,4 10,8 12 13,2 14,4 15,6 16,8 18 10 10 20 20 30 20 30 30 40 50 60 30 20 40 30 40 50 50 60 70 70 80 Тема 5. Эффективная ставка Эффективная ставка j характеризует интегральный эффект и является сложной годовой ставкой. Для произвольной финансовой операции наращения эффективная процентная ставка j t T S 1 P (5.1) где P – исходная сумма рассматриваемой операции наращения; S – результирующая сумма рассматриваемой операции наращения, t - срок рассматриваемой операции наращения; T – период, на котором определена эффективная процентная ставка j. Для произвольной финансовой операции дисконтирования эффективная учетная ставка j 1 t T P S (5.2) где P – современная стоимость финансовой операции; S – будущий результат по финансовой операции; t –срок рассматриваемой операции; T – период, на котором определена эффективная учетная ставка j. Примеры на эффективную ставку. Пример 1. Определить эффективную процентную ставку работы предприятия, вложившего в бизнес 150 000 руб. и получившего отдачу от вложения в размере 250 000 руб. через два года. Решение: Исходная сумма средств Р = 150 000 руб., наращенная сумма S = 250 000 руб., срок n = 2 года. Воспользуемся выражением (5.1) j = (250 000/150 000)1/2 – 1 = 1,29 – 1 = 0,29 (j = 29%). Пример 2. Определить эффективную процентную ставку для пятилетнего депозита, на втором году которого простая ставка 10% увеличивается в два раза. Решение: Первоначальную сумму обозначим как P. Наращенная сумма за пять лет S = P + I1 + I2 = P(1 + 0,1 2 + 0,2 3). Тогда j = (P(1 + 0,1 2 + 0,2 3)/P)1/5 – 1 = 1,0985 – 1 = 0,0985 (j = 8,95%). Пример 3. Определить эффективную учетную ставку операции покупки векселя за четыре года до погашения, с простой учетной ставкой 10%. Решение: Цена покупки в данном случае является исходной сумме P = S(1 – 0,1 4), S – номинал векселя – наращенная сумма. Тогда, согласно (5.1), эффективная ставка будет равна j = (S/S (1 – 0,1 4))1/4 – 1 = 0,1362 (j = 13,62%). Пример 4. По условию выпуска шестилетнего векселя номиналом 1 000 руб. в середине срока его простая учетная ставка величиной 4% уменьшается на три четверти. Определить эффективную учетную ставку за весь срок. Решение: Определим текущую стоимость векселя. Дисконт с 3-го по 6-й год срока составит 1 000 (0,04 3/4) 3 = 90 руб., дисконт со 2-го по 3-й год составит 1 000 0,04 3 = 120 руб. Следовательно, современная стоимость 1 000 – 90 – 120 = 790 руб. Согласно (5.2) j =1 – (790/1000)1/6 = 0,324, т.е. эффективная учетная ставка для векселя с такими условиями равна j = 32,4%. Пример 5. В условиях выпуска векселя номиналом S = 15 400 руб. со сроком погашения семь лет указано, что, начиная с 5-го года выпуска его сложная учетная ставка величиной dc1 = 2% возрастает на 200% от первоначальной. Определить значение эффективной учетной ставки за весь срок. Решение: Из условий задачи следует, что ставка учета векселя за два года до погашения будет равна dc2 = dc1 + dc1 2 = 0,02 + 0,02 2 = 0,06. За это время дисконт равен D(2) = S – S (1 – dc1)2 = 15 400 – 15 400 (1 – 0,02)2 = 609,84 руб. Дисконт за оставшиеся пять лет равен D(5) = S – S (1 – dc2)5 = 15 400 – 15 400 (1 – 0,06)5 = 4 097,87 руб.. Следовательно, современная стоимость векселя P = 15 400 – 609,84 – 4 097,87 = 10 692,29 руб. Согласно (5.2), 1/7 j = 1– (10 692,29/15 400) = 0,3056, т.е. эффективная учетная ставка для векселя с такими условиями равна j = 30,56%. Контрольные задачи по теме 5 5.1. Кредитной схемой предусмотрена уплата процентов за кредит при его выдаче. На указанных условиях банк выдал кредит P рублей на срок t под простую ставку i . Определить эффективную процентную ставку по кредиту. 1 2 3 P 8 769,00р. 8 413,08р. 3 078,32р. t 31 26 44 i 68,52% 54,98% 38,88% 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 7 168,55р. 7 456,63р. 5 693,96р. 2 608,11р. 6 087,54р. 3 476,81р. 6 649,00р. 58,58р. 6 979,49р. 3 015,22р. 88,38р. 6 417,71р. 1 979,83р. 2 775,20р. 1 755,10р. 1 503,88р. 5 683,33р. 4 642,58р. 5 562,62р. 4 934,91р. 8 167,49р. 7 875,40р. 7 705,89р. 1 716,37р. 2 899,20р. 7 415,26р. 752,91р. 154 80 101 164 68 86 33 120 163 145 92 146 28 131 71 47 32 148 41 85 152 99 128 7 108 77 146 33,55% 51,90% 56,08% 94,45% 34,38% 84,27% 18,95% 52,02% 81,09% 48,29% 64,59% 66,39% 60,01% 75,94% 81,41% 58,88% 23,05% 61,71% 14,36% 78,39% 82,72% 69,85% 60,26% 56,33% 55,37% 74,91% 90,52% 5.2. При погашении векселя банк удерживает комиссию k процентов от выданной суммы. Определить эффективную учетную ставку для векселя номиналом S рублей, предъявленного за время t дней до погашения, если простая учетная ставка равна d. № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 k 5,00% 1,87% 1,63% 3,22% 4,06% 0,66% 2,29% 2,90% 3,13% 1,93% 2,30% 2,95% 2,38% 1,43% 1,12% S 1 105,90р. 4 116,50р. 2 516,79р. 3 251,95р. 3 030,68р. 5 131,33р. 5 426,43р. 1 690,31р. 555,14р. 1 489,36р. 3 145,50р. 2 153,03р. 4 970,72р. 3 745,01р. 2 089,68р. t 357 218 251 335 356 63 227 19 349 203 74 167 407 15 354 d 20,48% 4,22% 4,94% 12,47% 8,62% 18,38% 12,57% 16,96% 1,70% 20,03% 23,35% 1,56% 16,24% 20,02% 17,92% 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 4,05% 4,57% 0,79% 3,44% 1,93% 2,06% 0,42% 0,14% 0,80% 2,98% 2,09% 3,29% 4,96% 4,05% 1,40% 3 841,90р. 1 183,98р. 1 881,53р. 3 171,48р. 3 610,94р. 549,84р. 5 128,69р. 2 839,97р. 3 781,55р. 1 732,09р. 3 823,41р. 4 627,22р. 5 207,12р. 3 779,09р. 1 745,76р. 284 193 158 5 72 414 147 28 404 417 206 362 259 109 341 24,33% 17,13% 14,09% 20,38% 19,31% 12,01% 18,44% 5,10% 23,74% 11,59% 24,71% 5,19% 3,55% 18,15% 12,18% 5.3. Для номинальной ставки i % с ежемесячным начислением процентов найти эффективную годовую ставку j и эквивалентную ставку iэкв' с начислением процентов ежеквартально. № i% 1 2 10,8 12,0 3 13,2 4 14,4 5 15,6 6 16,8. 7 18,0. 8 19,2 9 20,4 10 21,6 11 11,4 12 12,6 13 13,8 14 15,0 15 17,4 16 18,6 17 19,8 18 21,0 19 10,2 20 11,1 21 12,3 j% i% 22 13,5 23 14,7 24 15,9 25 17,1 26 18,3 27 19,5 28 20,7 29 20,1 30 18,9 Тема 6. Погашение задолженности по частям Актуарный метод: При поступлении платежей q1 в погашение долга S = P + I1, в первую очередь гасятся проценты I1 P i t1 , T начисленные за период от начала срока ссуды до момента осуществления платежа t1, а затем, если средств достаточно на погашение всех начисленных за этот период процентов (q1 – I1) > 0, погашается «тело» основной задолженности по ссуде R1 = P – (q1 – I1). Фактическая задолженность R1 служит в качестве базы для начисления процентов в следующем периоде (t2 – t1) до очередного платежа q2 в погашение ссуды. В том случае, когда платеж q1 не превосходит сумму процентов I1, начисленных к моменту t1 поступления платежа q1, т.е. (q1 – I1) < 0, сумма поступившего платежа q1 не идет в погашение начисленных процентов I1 и не идет в погашение «тела» основной задолженности P, она учитывается при поступлении следующего платежа q2, увеличивая его на величину q1. Базой начисления процентов по ссуде до срока поступления платежа q2 попрежнему (до момента очередного платежа q2) является исходная задолженность (в данном случае P). Правило торговца: база начисления процентов P (первоначальная сумма долга) остается неизменной в течение всего срока задолженности и проценты на нее начисляются за весь срок t по простой ставке i. Частичные платежи q в погашение долга учитываются в конце срока задолженности, причем учитываются вместе с процентами, начисленными на них по ставке долга i. Начисление процентов на частичные платежи q1, q2, q3 в погашение долга осуществляется по правилу начисления простых процентов. Окончательный платеж Q в погашение задолженности равен разности между суммой долга P с начисленными на него за весь срок t процентами I(p) и суммой всех промежуточных платежей qк с процентами I(qк), которые начислены на каждый платеж q по ставке долга i с момента осуществления промежуточного платежа q до конца срока задолженности t. Q = (P + I(p)) – (qк + I(qк)). к Примеры на погашение задолженности Пример 1. Ссуда в размере P = 3000 руб., выдана t0 = 10.02.2005 г. до конца года по ставке i = 18%. Задолженность по ссуде в течение срока ссуды погашалась четырьмя платежами 15.02 – 26 руб., 11.06 – 45 руб. , 01.09 – 260 руб. Определить сумму последнего платежа по ссуде. Решение: К моменту первого платежа на исходную задолженность в P = 3000 руб. по ставке 18% за время t0 – t1 = 5 дней будет начислено I1 = P i (t0 – t1)/T = 3000 0,18 5/365 = 7,39 руб. Первый платеж q1 = 26 руб. больше начисленных процентов, следовательно он погасит начисленные проценты I1 и уменьшит тело исходной задолженности P до величины R1 = P – (q1 – I1) = 3000 – (26 – 7,39) = 2981,39 руб. На эту сумму до момента второго платежа так же будет начислено I2 = R1 i (t2 – t1)/T =2981,39 0,18 116/365=170,55 руб. Второй платеж q2 = 45 руб. меньше начисленных процентов I2 = 170,55 руб., поэтому он не погашает ни начисленных процентов, ни уменьшает тело задолженности. Его величина q2 = 45 руб. будет учтена при осуществлении следующего, третьего платежа q3. К моменту t3 осуществления третьего платежа q3= 260 руб. на текущую величину тела задолженности R1 = 2981,39 руб. (от момента её образования t1) будет начислено I3 = R1 i (t3 – t1)/T =2981,39 0,18 198/365=291,11 руб. Величины третьего платежа q3 = 260 руб. так же не хватает для погашения начисленных к этому моменту процентов I3 однако, с учетом второго платежа q2 = 45 руб. осуществленного ранее общей суммы средств q2 + q3 += 45+260 = 305 руб., уплаченных в погашение задолженности на периоде времени t3 – t1 оказывается достаточно и на погашение процентов I3, начисленных за этот период, q2 + q3 > I3 и на уменьшение тела задолженности R1. Таким образом, после третьего платежа q3 текущая задолженность R2 = R1 – (q2 + q3 - I3) = 2981,39 – (45 + 260 - 291,11) =2967,5 руб. На величину оставшейся задолженности R2 = 2967,5 руб. до конца срока ссуды t (31.12.05) будут начислены проценты в размере I4 = R2 i (t3 – t)/T = 2967,5 0,18 121/365= 117,07 руб. Следовательно, окончательный, четвертый платеж q4 должен погасить и тело текущей задолженности R2 и начисленные проценты I4, то есть q4 = R2 + I4 = 2967,5 + 117,07 = 3144,57 руб. Пример 2. Ссуда в размере 500 руб., выдана на год (360/360) по ставке 15% с двумя промежуточными платежами в погашение 125 и 80 руб. в конце 4-го и 9-го месяцев. Определить сумму последнего платежа по ссуде. Решение: Сумма задолженности по ссуде с учетом процентов к концу срока ссуды составит 500 + 500 0,15 = 575 руб. Первый промежуточный платеж 125 руб. осуществлен за 150 дней до конца и будет учтен при окончательном расчете с учетом процентов, начисленных на него по ставке ссуды 15% за этот срок, что составит 125 + 125 0,15 150/360 = 132,81 руб. Второй промежуточный платеж 80 руб. осуществлен за 90 дней до конца и при окончательном расчете с учетом процентов, начисленных на него за этот срок это составит 80 + 80 0,15 90/360 = 83 руб. Таким образом, окончательный платеж будет равен 575 – 132,81 – 83 = 359,19 руб. 6.1. Ссуда в размере P рублей выдана под ставку i . Задолженность в течение года была погашена четырьмя платежами актуарным способом. Определить сумму последнего платежа по ссуде. № ссуда P ставка i начало t0 № 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 P 3 000,00р. 3 354,87р. 5 920,38р. 8 743,34р. 7 880,82р. 7 508,20р. 10161,69р. 8 192,19р. 10019,55р. 5 810,85р. 6 843,60р. 7 250,52р. 5 198,34р. 6 037,67р. 8 613,59р. 8 576,75р. 9 967,24р. 6 083,26р. 3 400,98р. 3 224,32р. 6 048,41р. 7 543,90р. 3 394,49р. 4 558,16р. 5 459,95р. 7 620,66р. 7 291,93р. 4 385,45р. 3 891,35р. 4 331,28р. 7 271,94р. i 18,0% 28,1% 27,0% 43,4% 49,7% 53,3% 52,1% 69,6% 47,2% 55,8% 25,8% 24,7% 22,2% 33,8% 34,2% 22,4% 22,3% 28,3% 21,7% 28,6% 24,3% 25,3% 32,9% 19,3% 35,8% 49,5% 38,8% 22,3% 38,3% 32,2% 29,6% t0 16.01.06 09.01.06 07.02.07 21.01.07 11.01.06 27.01.06 18.01.07 21.01.06 02.01.06 04.01.07 02.01.07 13.01.07 05.01.06 14.01.07 11.01.06 02.01.06 19.01.06 26.01.06 20.01.06 28.01.06 23.01.07 10.01.06 09.01.06 06.01.06 20.01.06 07.02.06 02.02.06 05.01.06 28.01.07 05.02.06 11.01.06 срок первого платежа t1 t1 03.02.06 28.01.06 11.02.07 30.01.07 19.01.06 19.02.06 27.01.07 15.02.06 18.01.06 12.01.07 27.01.07 21.01.07 18.01.06 01.02.07 07.02.06 12.01.06 08.02.06 15.02.06 02.02.06 15.02.06 16.02.07 02.02.06 16.01.06 28.01.06 10.02.06 27.02.06 20.02.06 18.01.06 07.02.07 06.02.06 13.01.06 платеж q1 q1 26,00р. 45,29р. 9,19р. 95,49р. 35,81р. 359,54р. 34,58р. 413,52р. 260,17р. 115,07р. 192,33р. 31,75р. 77,89р. 178,15р. 294,46р. 36,71р. 140,94р. 107,64р. 14,67р. 61,83р. 142,64р. 45,37р. 26,71р. 54,26р. 20,31р. 180,72р. 55,29р. 39,09р. 24,86р. 3,58р. 8,54р. продолжение таблицы данных № 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 срок второго платежа t2 16.03.06 14.02.06 20.02.07 11.02.07 26.02.06 06.04.06 17.02.07 04.03.06 24.02.06 08.03.07 16.02.07 13.02.07 07.03.06 21.02.07 25.03.06 16.02.06 10.03.06 16.03.06 21.02.06 25.03.06 05.03.07 13.03.06 10.03.06 08.02.06 06.04.06 15.04.06 05.04.06 16.03.06 08.02.07 27.02.06 18.02.06 платеж q2 45,00р. 174,37р. 51,45р. 183,52р. 781,77р. 301,73р. 557,46р. 52,27р. 200,72р. 558,57р. 64,48р. 264,90р. 122,49р. 57,62р. 612,49р. 204,21р. 152,83р. 127,83р. 33,76р. 153,49р. 104,32р. 450,79р. 242,28р. 34,81р. 247,22р. 862,11р. 303,54р. 64,51р. 53,77р. 41,13р. 259,08р. срок третьего платеж платежа q3 t3 22.05.06 260,00р. 12.03.06 38,79р. 15.03.07 86,66р. 09.04.07 647,52р. 01.03.06 34,92р. 08.06.06 1618,75р. 29.03.07 968,68р. 18.05.06 2104,49р. 29.03.06 425,16р. 31.03.07 45,33р. 05.04.07 239,76р. 04.04.07 134,95р. 16.05.06 190,96р. 10.03.07 177,64р. 27.05.06 283,47р. 05.04.06 101,26р. 19.04.06 154,05р. 22.04.06 317,96р. 09.05.06 294,68р. 06.06.06 216,41р. 15.04.07 127,27р. 21.04.06 142,93р. 03.04.06 63,06р. 08.05.06 218,87р. 17.05.06 447,26р. 26.06.06 608,08р. 16.06.06 1184,47р. 29.05.06 424,47р. 15.04.07 509,78р. 21.03.06 96,58р. 19.03.06 187,88р. срок погашения ссуды t4 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 31.12.07 6.2. Ссуда в размере P рублей выдана на год (365/365) под ставку i с двумя промежуточными платежами в погашение по правилу торговца. Определить сумму последнего платежа по ссуде. № ссуда P № 0 1 2 P 3000,00р. 5797,88р. 8290,29р. срок первого платежа t1 i t0 t1 18,0% 06.01.07 09.01.07 27,9% 26.01.07 03.02.07 43,9% 22.01.07 25.02.07 ставка i начало t0 платеж q1 q1 26,00р. 63,09р. 183,86р. срок второго платежа t2 t2 20.01.07 21.03.07 05.03.07 платеж q2 q2 45,00р. 31,55р. 91,93р. срок погашен ия ссуды t3 t3 01.07.07 06.04.07 26.07.07 3 6313,15р. 40,0% 31.01.07 11.03.07 394,07р. 27.04.07 197,04р. 4 3184,77р. 37,6% 14.01.06 18.02.06 555,03р. 23.03.06 277,52р. 5 3474,65р. 37,6% 03.01.06 09.01.06 810,10р. 29.01.06 405,05р. 6 3274,64р. 50,3% 20.01.07 29.01.07 84,07р. 19.02.07 42,04р. 7 3253,77р. 51,7% 06.01.07 18.01.07 372,62р. 26.01.07 186,31р. 8 3780,99р. 44,4% 14.01.06 27.01.06 483,56р. 17.03.06 241,78р. 9 3571,50р. 41,1% 29.01.06 04.02.06 308,76р. 24.02.06 154,38р. 10 4792,33р. 18,4% 10.01.07 10.01.07 396,46р. 15.01.07 198,23р. 11 4413,44р. 34,0% 24.01.07 18.02.07 319,74р. 03.03.07 159,87р. 12 6390,06р. 32,3% 08.01.06 20.02.06 230,00р. 24.03.06 115,00р. 13 3779,42р. 28,7% 26.01.06 14.02.06 10,70р. 04.03.06 5,35р. 14 5240,28р. 34,9% 20.01.07 09.02.07 606,70р. 30.03.07 303,35р. 15 5750,01р. 21,5% 08.01.06 24.01.06 1344,53р. 06.03.06 672,27р. 16 7543,36р. 38,6% 10.01.06 06.02.06 1097,59р. 24.03.06 548,80р. 17 4299,48р. 47,0% 03.02.06 19.02.06 225,84р. 10.03.06 112,92р. 18 5368,69р. 50,4% 13.01.06 26.01.06 1023,60р. 11.02.06 511,80р. 19 7495,39р. 44,7% 29.01.06 05.03.06 649,93р. 26.04.06 324,97р. 20 7415,66р. 55,1% 25.01.07 07.02.07 192,24р. 04.03.07 96,12р. 21 9566,37р. 62,6% 23.01.07 21.02.07 942,57р. 27.02.07 471,29р. 22 10973,13р. 43,7% 13.01.07 24.01.07 298,01р. 04.02.07 149,01р. 23 8 371,89р. 32,9% 04.01.06 31.01.06 559,64р. 26.03.06 279,82р. 24 7 378,89р. 41,0% 05.02.07 17.03.07 1045,93р. 18.03.07 522,97р. 25 3 594,02р. 29,9% 18.01.06 08.02.06 145,21р. 01.03.06 72,61р. 26 4 501,88р. 43,1% 02.02.07 17.03.07 526,32р. 09.04.07 263,16р. 27 6 483,05р. 53,8% 18.01.07 18.02.07 1129,44р. 02.03.07 564,72р. 28 8 363,99р. 70,7% 06.01.07 27.01.07 1183,11р. 11.02.07 591,56р. 29 11023,03р. 87,3% 11.01.07 30.01.07 1881,49р. 30.03.07 940,75р. 30 12895,98р. 63,4% 11.01.06 26.01.06 1017,24р. 16.02.06 508,62р. 14.09.07 23.09.06 02.05.06 14.06.07 28.03.07 06.04.06 19.05.06 08.04.07 04.09.07 30.03.06 03.08.06 03.10.07 06.07.06 24.06.06 10.07.06 15.02.06 15.05.06 22.04.07 12.08.07 23.04.07 04.05.06 17.09.07 19.06.06 29.06.07 29.06.07 16.07.07 13.09.07 21.02.06 6.3. Величина потребительского кредита Р тыс. руб., со сроком погашения кредита n мес. под процентную ставку i % годовых. При погашении кредита равными частями и начислении простых процентов на сумму оставшегося долга составить план погашения процентов I и платежей по кредиту Q в конце каждого месяца. № Р тыс. руб. n мес. i% 1 2 100 120 8 6 12,0 12,6 3 140 7 4 160 8 13,2 14,4 5 180 6 15,6 6 80 8 16,8. 7 70 7 18,0. 8 60 6 19,2 9 90 6 20,4 10 105 7 21,6 11 104 8 11,4 12 108 6 12,6 13 112 7 13,8 14 120 8 15,0 15 72 6 17,4 16 84 7 18,6 17 96 8 19,8 18 102 6 21,0 19 98 7 10,2 20 112 8 11,1 21 75 6 12,3 22 91 7 13,5 8 14,7 23 24 105 6 15,9 25 119 7 17,1 26 136 8 18,3 27 78 6 19,5 28 126 7 20,7 29 148 8 20,1 30 84 6 18,9 Тема 7. Конверсия платежей. Два финансовых обязательства эквивалентны друг другу в данный (выбранный) момент, если в этот момент времени они имеют одинаковую современную (современную выбранному моменту времени) стоимость. Определение эквивалентности обязательств подразумевает знание (или задание) ставки (дисконтирование или наращения), используя которую определяется современная (или текущая) стоимость различных финансовых обязательств. Эта ставка представляет собой «цену», «стоимость» тех денежных средств, которые участвуют в рассматриваемых финансовых обязательствах (см. лекцию 1).Наличие такой ставки позволяет сравнивать между собой различного рода обязательства путем сравнения их современной стоимости или сравнением их стоимости в некоторый, вообще говоря, произвольный момент времени. Пусть задан ряд из n платежей Qj в моменты времени tj (рис. 7.1) и годовая ставка сложных процентов iс. Для определения размера консолидированного платежа Q0 в момент времени t0, эквивалентного заданному ряду платежей, приведем, следуя формуле дисконтирования (4.1), все платежи к одному моменту времени, например, t = 0 и получим уравнение эквивалентности платежей 0 Q1 Q0 t1 t0 Q2 Q3 Q4 t2 t3 t4 t Рис. 7.1 Q0/(1 + iс)t0/T = n Qj/(1 + iс)tj/T , (7.1) j 1 из которого и найдем размер консолидированного платежа Q0 = (1 + iс)t0/T n Qj/(1 + iс)tj/T . (7.2) j 1 Если дисконтирование производится по сложной учетной ставке dc, то выражение для консолидированного платежа принимает вид Q0 = (1 + dс)t0/T n Qj (1 + dс)tj/T (7.3) j 1 Примеры на конверсию платежей Пример 1. Имеется два векселя, подписанные заемщиком, один с датой погашения через 3 года на 100 тыс. руб. и второй на 200 тыс. руб. – через 8 лет под сложную учетную ставку dс = 6% . Если кредитор получит 50 тыс. руб. сейчас, сколько должен заплатить заемщик через 5 лет, погашая весь долг? Решение: Обозначим сумму, погашаемую через 5 лет через X. Задача состоит в определении X таким образом, чтобы серия «50 тыс. рублей сейчас и X через 5 лет» была бы эквивалентна «100 тыс. руб. через 3 года и 200 тыс. руб. через 8 лет» при норме учета dс = 6% поскольку значением именно этой ставки размещения определили цену участвующих в данной финансовой операции средств. Расположим данные на временной диаграмме: 50 тыс. руб. 0 100 тыс. руб. 3 года Х 5 лет 200 тыс. руб. 8 лет t Рис. 7.2 Теперь нужно выбрать дату приведения. Может быть использована любая дата. Обычно выбирается самая поздняя. В нашем примере это 8 лет. Уравнение эквивалентности получается путем приведения всех сумм к дате сравнения с последующим приравниванием приведенных стоимостей серий рассматриваемых платежей. Это дает 50 000/(1 0,06)8 + X/(1 0,06)3 = 100 000/(1 0,06)5 + 200 000 X/0,830584 = 242 911,955 X=201 758,78 руб. Пример 2. Для серии платежей P1 = 100 000 руб. через три года и P2 = 200 000 руб. через 4 года при стоимости денег iс =6% определить значение эквивалентных и равных друг другу платежей R через 1 год и 2 года при стоимости платежей R по сложной ставке 5%. Решение: Приведем все платежи на диаграмме 0 R R 100 тыс. руб. 1 год 2 года 3 года 200 тыс. руб. 4 года t Рис. 7.3 Выберем конец четвертого года в качестве даты сравнения, хотя любая другая дата была бы также возможна. Все рассматриваемые суммы должны быть приведены к дате сравнения и приведенные суммы (современные стоимости) соответствующих серий платежей из условий эквивалентности должны быть равны, образуя уравнение эквивалентности. Поскольку платежи R предшествуют дате приведения, их стоимость будет возрастать согласно ставке, характеризующей их стоимость, то есть возрастать по сложной ставке 5%. R (1 + 0,05)3+R (1 + 0,05)2. Цена возможного размещения (стоимость) платежей 100 000 и 200 000 другая и равна iс = 6 % годовых. Даты осуществления платежей 100 000 и 200 000 также предшествуют (а для 200 000 даты совпадают, равны) дате сравнения, следовательно, для определения их современной стоимости также необходимо воспользоваться наращением. При этом будем использовать уже другую, чем для платежей R ставку, а именно ставку, определяющую цену размещения платежей 100 000 и 200 000, т.е. iс = 6%. 100 000 (1 + 0,06) + 200 000 Таким образом, уравнение эквивалентности для выбранной даты приведения запишется следующим образом R (1 + 0,05)3 + R (1 + 0,05)2 = 100 000 (1 + 0,06) + 200 000 Откуда легко определить R R ((1 + 0,05)3 + (1 + 0,05)2) = 100 000 (1 + 0,06) + 200 000 R ((1 + 0,05)3 + (1 + 0,05)2) = 306 000 R 2,260125 = 306 000, т.е. после вычисления получаем R = 135 390,74 руб. Использование уравнений эквивалентности показывает, что они связывают величины трех типов: суммы погашения, даты погашения и нормы процентов (стоимости денег, выраженные ставкой их возможного размещения). До сих пор мы использовали уравнения эквивалентности только для определения неизвестных значений сумм погашения. Вместе с тем на практике уравнения эквивалентности используются также для определения и других составляющих: даты погашения или нормы процента. Хотя техника использования уравнений в этих случаях остается прежней, имеются некоторые особенности в деталях. Рассмотрим это на примерах. Пример 3. Векселя номиналом в 100 тыс. руб. погашается через 5 лет и 200 тыс. руб. погашается через 10 лет. Если данные платежи стоят iс = 4%, то через сколько лет оба платежа эквивалентно заменит выплата 250 тыс. руб.? Решение: a) Пусть n обозначает искомый временной интервал для консолидированного платежа 190 тыс. руб. Построим временную диаграмму всех платежей 190 тыс. руб. 0 n лет 100 тыс. руб. 5 лет 200 тыс. руб. 10 лет t Рис. 7.4 Причем предположим, что искомая дата n консолидированного платежа 190 тыс. руб. предшествует выплатам 100 и 200 тыс. руб., следовательно современные стоимости платежей 100 и 200 тыс. руб. к моменту времени n должны быть дисконтированы по ставке представляющей стоимость их размещения ic, которая является в данном случае сложной ставкой наращения. Приводя все суммы к настоящему времени n, уравнение эквивалентности для случая а) будет иметь вид 190 000 = 100000/(1 + 0,04)n + 5 + 200 000/(1 + 0,04)n + 10 190 000 (1 + 0,04)n = 100 000/(1 + 0,04)5 + 200 000/(1 + 0,04)10 190 000 (1 + 0,04)n = 100 000/1,2166 + 200 000/1,4802 190 000 (1 + 0,04)n = 82 192,71 + 135 112,83 = 217 305,54 1,04n = 1,14371 n = ℓog1,14371/ℓog1,04 n =0 ,05831/0,017033 = 3,423. Разрешая теперь это равенство относительно n, находим, что n = 3,423 лет, т.е. с учетом того, что в году 365 дней, а в месяце 30 дней после округления получаем 4 года 6 месяцев и 4 дня. Заметим, что когда серия обязательств по выплате средств заменяется единственным эквивалентным платежом, момент времени выполнения этого платежа часто называют датой эквивалентности. Контрольные задачи по теме 7 7.1. Ссуда, выданная на год под ставку i % сложных процентов, погашается тремя платежами Q1, Q2, Q3 через каждые четыре месяца. Определить размер ссуды. Каким разовым платежом может быть погашена ссуда в конце срока? Какими равными ежеквартальными платежами может быть погашена ссуда? № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 Q1 тыс. руб. Q2 тыс. руб. Q3 тыс. руб. i% 50 60 50 60 10 10 20 20 30 20 30 30 40 50 60 30 30 40 40 50 20 10 10 20 10 30 30 40 70 70 80 80 30 20 40 30 40 50 50 60 70 70 80 50 60 60 70. 60 30 20 20 40 40 40 40 50 160 170 180 190 80 60 90 70 100 110 120 130 140 150 160 100 120 140 160 180. 80 70 60 90 70 110 120 130 13,2 14,4 15,6 16,8 18 19,2 20,4 10,8 12 13,2 14,4 15,6 16,8 18 12 13,2 14,4 15,6 16,8 10,8 12 13,2 14,4 15,6 16,8 18,0 19,2 20,4 29 30 50 50 60 60 140 150 10,8 12 7.2. Вексель номиналом S1 млн. руб., выданный под сложную учетную ставку d %, нужно погасить через полгода, а второй вексель на S2 млн. руб. при таких же условиях через полтора года. Эмитент векселей желает заплатить Р млн. руб. сегодня и рассчитаться полностью двумя одинаковыми платежами в те же сроки. Какими будут эти платежи? № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 dс % 10,8 12,0 13,2 14,4 15,6 16,8. 18,0. 19,2 20,4 21,6 11,4 12,6 13,8 15,0 17,4 18,6 19,8 21,0 10,2 11,1 12,3 13,5 14,7 15,9 17,1 18,3 19,5 20,7 20,1 18,9 S1 млн. руб. 3 3 4 4 5 2 1 1 2 1 3 3 4 5 4 5 6 5 6 1,5 1,5 2,5 2,5 3,5 2,5 3,5 3,5 4,5 5,5 6,5 S2 млн.руб. 5 6 6 7. 6 3 2 3 4 4 4 5 5 6 6 7 7 8 8 3 2 4 3 4 5 5 6 7 7 8 P млн. руб. 1 2 3 2 3 1 1 1 2 2 2 3 3 4 4 4 5 4 5 1 1 2 2 3 3 3 3 4 4 4 Тема 8. Потоки платежей Потоком платежей/выплат называется последовательность финансовых средств во времени. В практических случаях анализ потоков платежей сводится к нахождению одной из двух обобщающих характеристик: – наращенной суммы – суммы всех членов потока платежей с начисленными на них к концу срока процентами; – современной стоимости потока платежей – суммы всех членов потока платежей дисконтированных к началу срока. Постоянная рента постнумерандо. В течение n лет, в конце каждого года осуществляются равновеликие взносы R (рис. 8.1), на которые по сложной ставке ic ежегодно начисляются проценты, то есть имеются выплаты величиной равной R, со сроком ренты n лет. 0 Q Q Q 1 2 3 Наращенная сумма выражением Q 4 S Q n Рис. 8.1. рассматриваемой ренты, определяется S = Q (qn – 1)/(q – 1), (8.1) где q = 1 + i. Современная стоимость A рассматриваемой ренты определяется по формуле A = S/qn = Q (qn – 1)/((q – 1) qn). (8.2) p - срочная рента, платежи по которой осуществляются несколько раз (p-раз) в году. Величина выплаты такой ренты равна R = Q/p, где Q соответственно величина выплат за год. Проценты по годовой ставке сложных процентов ic могут начисляться как раз в год в конце года (период начисления T), так и m раз в год в конце каждого из периодов T/m. В последнем случае формулы для наращенной суммы и современной стоимости принимают вид S = R (qnр – 1)/(q – 1), A = S/qnp = R (qnр – 1)/((q – 1) qnp). (8.3) (8.4) где q = (1 + i/m)m/p. Пример 1. Какие ежегодные взносы R должны делаться в банк, выплачивающий проценты по годовой ставке i = 16%, для того, чтобы накопить 1,5 млн руб. за 5 лет? Решение: Предположим, что платежи R одинаковые по величине. Начисление банком процентов осуществляется ежегодно по ставке i = 16%. Для скорейшего накопления имеет смысл капитализировать начисленные проценты. Таким образом, необходимый поток платежей R представляет собой аннуитет, т.е. ежегодную ренту. Воспользуемся выражением (8.1) для наращенной суммы такой ренты 1 500 000 = R ((1 + 0,16)5 – 1)/((1 + 0,16) – 1), откуда легко находится значение ежегодных взносов. R = 1 500 000 0,16/(1 + 0,16)5 – 1) = 21 811,40 руб. Пример 2. Определить величину ежегодных платежей по погашению кредита в размере 10 000 руб., выданному на 7 лет под а) простую ставку i = 12% годовых, б) сложную ставку iс = 12%. Решение: а) Определим общую задолженность по кредиту с учетом начисленных к концу срока процентов D + I = 10 000 (1 + 7 0,12) = 18 400. Эту сумму необходимо погасить равными ежегодными платежами. Ежегодные платежи - это рента, хорошо бы подобрать семилетнюю ренту R, наращенная сумма которой будет равна D + I = R (qn – 1)/(q – 1), где q = (1 + ic), а ставка ic – сложная ставка, используемая при подсчете наращенной суммы ренты. Величина ставки ic пока нам неизвестна. Ее величину можно определить из условий эквивалентности ставок на рассматриваемом сроке кредита, то есть из соотношения D (1 + i n) = D (ic + 1)n, где n = 7 лет откуда найдем, что ic = (1 + i n)1/n – 1 = 8,15% годовых. После того как величина ставки указанной ренты определена, из выражения для наращенной суммы ренты можно определить величину искомого платежа R = (D + I) (q – 1)/(qn –1) = 18 400 0,0815/0,7355 = 20 388,85 руб. б) Общая задолженность с учетом процентов, начисленных по сложной годовой ставке 12%, составит D(1 + ic)n = 10 000(1 + 0,12)7 = 22 106,81 руб. Для определения величины ежегодных, равных платежей в погашение этой задолженности воспользуемся выражением для наращенной суммы ренты, величина которой равна самой задолженности 22 106,81 руб., а ставка, используемая при этом, будет совпадать со ставкой по кредиту, т.е. 12%. Следовательно, остается воспользоваться формулой (9.1) 22 106,81 = R ((1 + 0,12)7 – 1)/((1 + 0,12) – 1) откуда R = 2 191,18 руб. Пример 3. Какой величины должны быть равные платежи, осуществляемые в конце каждого квартала в течение 20 лет для приобретения дома стоимостью 10 млн руб. наличными, если процентная ставка iс = 5%? Решение: Стоимость дома наличными 10 млн руб. – означает его современную стоимость т.е. «плати сегодня 10 млн руб. и получай дом». Ежеквартальные платежи в течение n = 20 лет можно рассматривать как рсрочную ренту с выплатами p = 4 раза в год. Если современная стоимость P такой р-срочной ренты будет равна стоимости дома, тогда платежи R = Q/p, составляющие р-срочную ренту, будут являться искомыми платежами. Таким образом, 10 000 000 = P = R ((iс + 1)n/p –1)/((iс + 1)1/p – 1) или после подстановки значений 10 000 000 = R (1,0520/4 – 1)/(1,051/4 – 1), откуда R = 444 193,02 руб. Пример 4. Автомобиль стоит 0,35 млн руб. наличными, но может быть куплен за 0,16 млн руб. наличными с выплатой остатка в виде ежемесячных платежей в течение 3 лет. Каков должен быть ежемесячный платеж для приобретения автомобиля на таких условиях при ставке iс = 4% годовых. Решение: Определим сначала остаток задолженности, который должен быть выплачен в течение 3-х лет 0,35 – 0,16 = 0,19 млн руб. это современная стоимость тех ежемесячных платежей, которые должны быть уплачены в погашение остатка задолженности. Представляя указанные платежи в виде рсрочной ренты, где р = 12, со ставкой iс = 4% годовых оказываемся в условиях рассмотренной выше задачи. Контрольные задачи по теме 8 8.1. Оборудование нужно заменять через t лет после установки, стоимость замены S млн. руб. Какую сумму нужно инвестировать компании в конце каждого года для того, чтобы заменить оборудование, если инвестиции приносят i процентов годовых? № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 i% 8.0 9,0 10,0 10,8 12,0 13,2 14,4 15,6 16,8. 18,0. 11,4 12,6 13,8 15,0 17,4 18,6 10,2 11,1 12,3 13,5 14,7 15,9 17,1 18,3 11,0 10,5 11,5 12,5 20,1 t лет 10 11 12 13 14 15 10 11 12 13 14 15 10 11 12 13 14 15 6 10 11 12 13 14 15 3,5 3,5 4,5 5,5 S млн.руб. 5 6 7 8 9 10 11 12 13 14 15 16 17 18 20 5,5 6,5 7,5 8,5 9,5 10,5 11,5 12,5 13,5 14,5 15,5 16,5 17,5 18,5 30 18,9 6,5 19,5 8.2. Арендная плата составляет Q тыс. рублей в конце каждого квартала в течение двух лет при ставке i ссудного процента. Какими разовыми суммами можно оплатить аренду в начале или в конце срока? Какова будет ежемесячная арендная плата, если вносится аванс Q0 тыс. рублей? № 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 Q тыс. руб. 100 110 120 130 140 150 160 170 180 190 50 60 70 80 90 105 115 125 130 145 155 165 175 185 195 55 65 75 85 95 i% 10,0 10,8 12,0 13,2 14,4 15,6 16,8. 18,0. 11,4 12,6 13,8 15,0 17,4 18,6 10,2 11,1 12,3 13,5 14,7 15,9 17,1 18,3 11,0 10,5 11,5 12,5 20,1 18,9 18,0 19,0 Q0 тыс. руб. 50 60 70 80 90 100 110 120 130 140 15 16 17 18 20 55 65 75 85 95 105 115 125 135 145 15,5 16,5 17,5 18,5 19,5 Тема 9. Измерение доходности Полная доходность – расчетная годовая ставка сложных процентов, при которой капитализация всех видов доходов от операции равна сумме инвестиций. Значение ставки полной доходности определяется из уравнений эквивалентности финансового результата, от всех вложений полученного с использованием ставки полной доходности, финансовому результату финансовой операции для которой определяется ставка полной доходности. Примеры на полную доходность Пример 1. Найти ставку полной доходности/помещения i для облигации без обязательного погашения номиналом N = 100 руб. с ежегодными купонными выплатами в размере g = 35% от номинала, приобретенной за два года до погашения по цене P = 50 руб. Решение: Согласно уравнению эквивалентности расходов по приобретению и доходов от облигации получаем 50 = (0,35100)/(1+i) + (0,35100)/(1 + i)2 откуда необходимо найти неизвестное значение i ставки полной доходности/помещения. Преобразуем полученное выражение 10=7/(1 + i)+ 7/(1 + i)2 10/7=((1 + i) +1)/(1 + i)2 1,428(1 + i)2=i + 2 к виду i2 + i 1,856 - 0,5714 = 0 и найдем его корни, один из которых (наименьший положительный) даёт значение ставки помещения i =0,2689, т.е. 26,89%. Пример 2. Найти ставку полной i доходности для облигации, приобретенной по цене P = 50 руб. за два года до её погашения, с ежегодными купонными выплатами в размере g = 35% и погашением по номиналу N=100 руб.. Уравнение эквивалентности в этом случае будет иметь вид Определяя корни этого уравнения, находим i=1,145 или 114,5%. 50=(0,35100) [(1+i)2-1]/[(1+i)-1] (1+i)2+100/(1+i)2 или после преобразований 10=7[(1+i)2-1]/i(1+i)2+20/(1+i)2 10i (1+i)2=7[(1+i)2-1]+20i 10i+20i2+10i3=7[(1+2i+i2-1]+20i 10+20i+10i2=7[(2+i]+20 10i2+13i-28=0 Контрольные задачи по теме 9 9.1. Потребительский кредит в размере Р тысяч рублей погашается двумя платежами Q1 и Q2 в конце каждого полугода, проценты I по кредиту выплачиваются сразу при покупке. Определить полную доходность по кредиту. № 1 2 3 4 5 P тыс. руб. 50 60 70 80 90 I тыс. руб. 10 12 14 16 18 Q1 тыс. руб. 25 30 35 40 45 Q2 тыс.руб. 25 30 35 40. 45 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 150 160 170 180 190 100 110 120 130 140 55 65 75 85 95 155 165 175 185 195 105 115 125 130 145 30 30 30 30 35 20 20 25 25 30 10 13 15 17 19 30 30 35 35 40 20 20 25 25 29 75 80 85 90 95 50 55 60 65 70 25 30 35 40 45 75 80 85 90 95 50 55 60 65 70 75 80 85 90 95 50 55 60 65 70 30 35 40 45 50 80 85 90 95 100 55 60 65 65 75