стратегии и позиции

advertisement

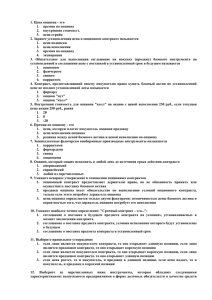

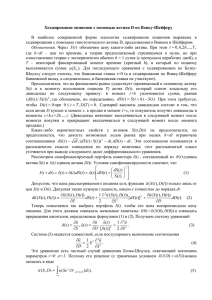

Б а н к а ў с к i в е с н i к , КАСТРЫЧНIК 2 0 0 6 çÄìóçõÖ èìÅãàäÄñàà Деривативы: стратегии и позиции 1 Ä̇ÚÓÎËÈ íàïéçéÇ П ÑÓÍÚÓ ˝ÍÓÌÓÏ˘ÂÒÍËı ̇ÛÍ ë„ÂÈ äàëÖãú ä‡Ì‰Ë‰‡Ú ˝ÍÓÌÓÏ˘ÂÒÍËı ̇ÛÍ роизводные финансовые инструменты, или деривативы2, начали широко распространяться в конце XX века и соответствуют эпохе постиндустриальной экономики, хотя товарные деривативы (то есть в качестве базисного актива которых используется определенный товар) появились еще в середине XVII века, примерно в одно и то же время и в Европе, и в Азии. Первые европейские деривативы возникли в Голландии и Англии. В качестве базового актива служили тюльпаны. Что касается первых азиатских деривативов, то это были контракты на рис. Деривативы можно определить как финансовые инструменты, возникающие на основе базовых активов — ценных бумаг и прочих финансовых активов (включая акции, облигации, валюты, кредиты), реальных товаров (таких, как нефть, зерно и другие), иных деривативных продуктов, а также ирреальных активов (биржевых и других индексов). Согласно Международным стандартам финансовой отчетности (в частности МСФО 32), финансовый инструмент — “любой договор, в результате которого одновременно возникают финансовый актив у одной компании и финансовое обязательство или долевой инструмент у другой”. В свою очередь, производный финансовый инструмент (то есть деривативы) — “финансовый инструмент: а) стоимость которого меняется в результате изменения процентной ставки, курса ценной бумаги, цены товара, валютного курса, индекса цен или ставок, кредитного рейтинга или индекса, другой “базисной” переменной; б) для приобретения которого необходимы небольшие первоначальные инвестиции по сравнению с другими контрактами...; в) расчеты по которому осуществляются в будущем”. Современные деривативы очень разнообразны, более того, они — в полном смысле продукты рыночной экономики, возникающие и изменяющиеся в соответствии с меняющимися потребностями экономических агентов. Поэтому постоянно появляются новые деривативы, включая “третичные инструменты” (то есть деривативы, возникающие на основе других деривативов). Деривативы применяются для различных целей. В самом общем виде выделяются следующие три типа стратегий работы с деривативами, которые определяются характером и целями различных операторов рынка: 1. Хеджирование, то есть ограничение риска, связанного с неблагоприятным изменением цены, и (или) достижение определенности будущих цен, курсов и процентных ставок. Оно предполагает действия по закрытию открытых позиций на спотовом рынке противоположными позициями на срочном рынке. В процессе хеджирования на имеющийся актив (длинную позицию на спотовом рынке) берется обязательство продать его в будущем по заранее фиксированной цене (короткая позиция на срочном рынке) или на имеющееся обязательство (короткую позицию на спотовом рынке) заключается контракт на будущую покупку актива по заранее фиксированной цене (длинная позиция на срочном рынке). Различают хедж продавца (короткий хедж) и хедж покупателя (длинный хедж). Первый направлен на минимизацию по- Данная статья — фрагмент книги А.О. Тихонова и С.Л. Киселя “Форвард, фьючерс, опцион: как работать с деривативами”, которая скоро выйдет в издательстве “Мисамта”. 2 От англ. derivative — производный. 1 21 Б а н к а ў с к i в е с н i к , КАСТРЫЧНIК 2 0 0 6 çÄìóçõÖ èìÅãàäÄñàà терь в случае снижения цен, второй — на защиту от возможных убытков вследствие их роста. Вместе с тем хеджирование позиций предполагает отказ от дохода, который может быть получен при благоприятном развитии событий. Например, дилер имеет актив. С этим активом связан риск обесценения. Хеджирование через обязательство будущей поставки актива по фиксированной цене данный риск может устранить. Но в таком случае доход от возможного повышения цены актива перейдет от хеджера к его конрагенту. 2. Арбитраж заключается в получении прибыли от игры на различных сегментах рынка. Причем можно выделить “пространственный” арбитраж, относящийся к различным географическим или отраслевым сегментам рынка, и временной. Последний предполагает игру на разнице сопоставимых цен (курсов, процентных ставок) на наличном (или “спотовом”) и фьючерсном сегментах. 3. Спекуляции, то есть принятие на себя риска путем открытия позиций на финансовом рынке и получение прибыли за счет изменения цен (или от “неизменения” изменяющихся цен). Спекулянт, в отличие от хеджера, не является собственником базисного актива. Деятельность спекулянтов создает условия для проведения операций хеджирования. Основное отличие арбитражных операций от спекуляций заключается в том, что в первом случае прибыль заранее известна, во втором — она сопряжена с риском и может принести как прибыль, так и убыток. Причем, говоря о спекулятивных операциях, следует подчеркнуть: если 40 или даже 50 процентов из них убыточны, это не значит, что спекулянт работает неудачно. Если он вовремя “закрывается” по убыточным по- зициям и действует достаточно осторожно, суммарная прибыль превысит убытки. Для того чтобы “вовремя закрываться”, дилеру необходимо установить лимиты убытков по операциям. Осторожность же означает, что наиболее рискованные, прямые (outright) стратегии применяются нечасто. Например, если дилер прогнозирует снижение цен на некий актив, он может осуществить его короткую продажу. Данная операция заключается в продаже актива, взятого взаймы1. Это довольно рискованная, прямая позиция. Однако спекулянт может подстраховаться “длинным коллом” (то есть купив опцион колл) на этот актив2. В этом случае если рынок “пойдет” не туда (цены на актив возрастут, а не снизятся), спекулянт исполнит колл (купит актив по заранее оговоренной цене) и вернет его. Таким образом, он ограничит сумму своих потенциальных убытков размером опционной премии, заплаченной за опцион (правда, и область его потенциальных прибылей сдвинется влево, рисунок 1). “Длинным коллом” могут хеджироваться открытые короткие позиции и по срочным контрактам. Рассмотрим эту технику хеджирования на примере 1. Пример 1. Хеджирование приобретением опциона покупателя Дилер обязался в будущем поставить валюту “J” по заранее фиксированной цене (форвардному курсу, Pf), которая составляла 160 единиц валюты “Z” за единицу валюты “J”. Таким образом, дилер открыл по валютному форвардному контракту короткую позицию, обеспечивающую получение дилером дохода при снижении стоимости валюты “J”. Доход (Y) определяется как разница между ценой поставки (Pf) и ценой приобретения валюты на спотовом рынке в момент исполнения форвард2 ного контракта (P s): 2 Y = Pf – P s . (1) Однако при повышении стои2 мости валюты “J” (P s) выше форвардного курса дилер начнет нести убытки, возрастающие прямо пропорционально цене валюты “J”. Для их ограничения дилер может применить длинную позицию по опциону колл, которая позволит приобрести валюту “J” по заранее определенной (страйковой) цене (Xc). Например, страйковая цена по опциону колл составила 175 денежных единиц. За полученные права дилер заплатил опционную премию (prLc) в размере 25 денежных единиц. Эта премия снизит доход дилера. Финансовый результат хеджирования можно будет определить по следующим формулам: 2 если P s <=Xc, тогда Y(L) = 2 = Pf –P s – prLc , (2) 2 если P s >Xc, тогда Y(L) = = Pf – Xc – prLc . (3) Графический анализ описанных позиций представлен на рисунке 1. Говоря о спекулятивном поведении, следует подчеркнуть, что все спекулянты делятся на два класса: скальперы и позиционеры. Скальперы — довольно мелкие спекулянты, которые держат позицию от нескольких минут до нескольких дней. Данная категория операторов финансового рынка занимается операциями day trading (дневная торговля)3. В отличие от них позиционеры — это крупные спекулянты, способные очень долго выжидать, и поэтому они выигрывают гораздо чаще. Это можно объяснить следующим образом. Например, два игрока начинают подбрасывать монету, “орел” означает выигрыш игрока А в сумме единицы, “решка” — выигрыш игрока Б, но игрок А начинает играть с запасом в 10 денежных единиц (скальпер), игрок Б — с запасом в 100 (позиционер), и если они В связи с этим интересно вспомнить рассуждения кота Матроскина из известного детского мультфильма: “Чтобы продать что-то ненужное, надо сначала купить что-то ненужное, а у нас денег нет”. Кот Матроскин явно не был спекулянтом и не знал, что такое короткая продажа. Для ее осуществления “что-то ненужное” не надо покупать, оно берется взаймы. 2 “Длинный колл” (long call) — одна из четырех базовых опционных позиций. Базовые позиции принято называть следующим образом: позиция держателя опциона покупателя (long call), позиция надписателя опцина покупателя (short call), позиция держателя опциона продавца (long put), позиция надписателя опциона продавца (short put). 3 Day trading — торговля в течение дня (стратегия активной торговли, состоящая в открытии и закрытии позиций на протяжении одного торгового дня и получении прибыли на малых краткосрочных изменениях цены). 1 22 Б а н к а ў с к i в е с н i к , КАСТРЫЧНIК 2 0 0 6 çÄìóçõÖ èìÅãàäÄñàà Пример 2. Игра на повышение Хеджирование длинным коллом короткой позиции по форварду ÑÓıÓ‰˚ (+) ËÎË Û·˚ÚÍË (-) 60 40 ìÔÛ˘ÂÌ̇fl ‚˚„Ó‰‡ 20 äÓÓÚ͇fl ÔÓÁˈËfl ÔÓ ÙÓ‚‡‰Û 0 -20 ï‰ÊËÓ‚‡Ì̇fl ÔÓÁˈËfl -40 êÂÁÛÎ¸Ú‡Ú -60 100 110 120 130 140 150 160 170 180 190 200 210 220 ñÂ̇ ·‡ÁÓ‚Ó„Ó ‡ÍÚË‚‡ êËÒÛÌÓÍ 1 играют достаточно долго, то почти наверняка выиграет игрок Б. При достаточно большом количестве раз подбрасывания монеты число выпадания “орел” и “решка” будет стремиться к соотношению 50:50. Тем не менее всегда будут встречаться отклонения от этого соотношения в пользу того или иного игрока. И вероятность того, что Б проиграет (красная линия на рисунке 1), на порядок меньше по сравнению с тем, что это произойдет с игроком А (синяя линия на рисунке 2)1. Следует отметить, что один и тот же трейдер может вести себя одновременно как спекулянт и как арбитражер. Более того, спекулянт может использовать некоторые элементы хеджирования. Для него (в отличие от инвестора) необходимо, чтобы цены менялись в том или ином направлении. Если инвестор заинтересован в увеличении стоимости базового актива и он может хеджироваться на случай ее возможного снижения, то спекулянт зарабатывает прибыль на изменениях цен. Для него в принципе безразлично, стоимость актива увеличивается или снижается2, важно, чтобы рынок был волатилен3. Рассмотрим пример спекулятивного поведения, основанного на игре с опционами. Допустим, трейдер через два месяца ожидает повышения цены акций общества “Омега” со 120 до 145 денежных единиц за акцию (Ps2). В данной ситуации ему выгодно по акциям общества “Омега” открыть так называемую длинную позицию по опциону покупателя (call option) с экспирацией (исполнением опциона) через два месяца. Указанная позиция дает трейдеру право купить акцию общества “Омега” в будущем по заранее оговоренной страйковой цене (цене исполнения опциона). Предположим, данная цена (Xc) установлена на уровне 130 денежных единиц. Открывая опционную позицию, трейдер произведет в пользу надписателя опциона (лица, выпустившего опцион) платеж в размере так называемой опционной премии (prcL). Последняя остается в распоряжении надписателя независимо от того, потребует трейдер исполнения опциона или откажется от реализации своих прав по нему. В рассматриваемом примере трейдер уплатил надписателю опционную премию в размере 8 денежных единиц. Прибыли и убытки двух игроков, подбрасывающих монету (игра “орел — решка”) ÑÓıÓ‰˚/ì·˚ÚÍË ìÄ ìÅ êËÒÛÌÓÍ 2 1 Кстати, это объясняет, почему казино всегда выигрывает. Казино — самый крупный позиционер, денежный запас которого на порядок превышает денежный запас каждого из отдельных игроков. Поэтому цель казино состоит в том, чтобы его клиенты играли достаточно долго. Вероятность того, что казино проиграется, составляет самую малую величину. 2 Следует подчеркнуть, что в условиях эффективных рынков действия спекулянтов и арбитражеров объективно способствуют стабилизации конъюнктуры. Но если трейдеры обладают существенной рыночной властью, эксклюзивным информационным и (или) административным ресурсом, их действия будут приводить к усилению нестабильности (о понятии “эффективный рынок” см. например: Брейли Р., Майерс Ст. Принципы корпоративных финансов: Пер. с англ. — М.: ЗАО “Олимп-Бизнес”, 1997. С. 312). 3 Волатильность — степень изменчивости стоимости определенного базового актива, валютного курса или процентных ставок. 23 Б а н к а ў с к i в е с н i к , КАСТРЫЧНIК 2 0 0 6 çÄìóçõÖ èìÅãàäÄñàà При таком соотношении ожидаемой цены акции общества “Омега”, страйковой цены и опционной премии трейдер рассчитывает получить доход от игры на повышение (Y) в размере 7 денежных единиц. В результате: Y= Ps2 – Xc – prcL = 145 – – 130 – 8 = 7 . (4) Данный доход получен путем покупки акции общества “Омега” по страйковой цене и ее продажи по спотовой цене, сложившейся на рынке через два месяца. Трейдер, открывший длинную позицию по опциону покупателя, будет получать доход всякий раз, когда Ps2 >PcE, где PcE — цена равновесия. Для опционов покупателя цена равновесия определяется сложением страйковой цены и опционной премии. В этом примере она равна 138 денежных единиц. Рассмотренная спекулятивная игра относится к так называемым базовым позициям и может быть представлена, как на рисунке 3. Сочетание нескольких базовых позиций дает трейдеру возможность выстраивать более сложные комбинированные стратегии, которые позволяют получать доход при определенном диапазоне колебаний цены базового актива, а также в ряде случаев ограничивать убытки при падении или повышении указанной цены. В качестве примера комбинированной стратегии рассмотрим стратегию, обозначаемую как вертикальный спрэд1 медведя (vertical bear spread). Само название стратегии говорит о том, что ведется игра на понижение цены базового актива2. Опционная стратегия вертикальный спрэд медведя представляет собой сочетание длинного опциона колл с высокой страйковой ценой и короткого опциона колл с относительно низкой страйковой ценой. В основе длинного и короткого опционов — один и тот же базисный актив. Поскольку страйковая цена длинного опциона колл выше Игра на повышение путем открытия длинной позиции по опциону покупателя ÑÓıÓ‰˚/ì·˚ÚÍË Y 0 prLc ñÂ̇ ·‡ÁÓ‚Ó„Ó ‡ÍÚË‚‡ Xc prLc PcE Ps2 êËÒÛÌÓÍ 3 страйковой цены короткого опциона колл, реализация стратегии вертикальный спрэд медведя первоначально обеспечивает приток средств. Он формируется за счет превышения величины премии, полученной за надписание опциона колл, над величиной премии, уплаченной дилером за опцион колл. Речь идет о положительной дельте премий, полученных за надписание опциона колл и уплаченных за приобретенный опцион колл (prSc — prLc). При наличии положительной дельты премий дилер продает вертикальный спрэд. Рассмотрим опционную стратегию вертикальный спрэд медведя на примере 3. Пример 3. Вертикальный спрэд медведя Дилер приобретает опцион колл за 2 тысячи денежных единиц со страйковой ценой (XLc) 40 тысяч денежных единиц и продает опцион колл, имеющий страйкоs вую цену (X c) 35 тысяч денежных единиц, за 4 тысячи денежных единиц. В результате заключения двух опционных контрактов дилер получает дельту премий в размере 2 тысяч денежных единиц. Далее события могут развиваться по следующим сценариям. Сценарий 1. Спотовая цена базисного актива на дату исполне2 ния опционов (P s) равна 33 тысячам денежныхs единиц, то есть 2 s P s < X c, где X c < XLc. При таком сотношении спотовой и страйковой цен ни один из опционов исполняться не будет. Держателю надписанного дилером опциона колл не имеет смысла покупать актив по страйковой цене, дороже цены актива на рынке. Дилер же в стратегии вертикальный спрэд медведя реализует права по длинному опциону колл лишь для того, чтобы удовлетворить требования по короткому опциону колл. Следовательно, когда спотовая цена базисного актива к моменту экспирации опционов ниже страйковой цены короткого опциона колл, дилер получает постоянный Спрэды (spreads) создаются из одного длинного и одного короткого опциона на один и тот же базовый актив. “Медвежьи” (bearish) биржевые стратегии предполагают получение дохода на снижении цен активов, а “бычьи” (bullish) биржевые стратегии, напротив, — на повышении цен активов. 1 2 24 Б а н к а ў с к i в е с н i к , КАСТРЫЧНIК 2 0 0 6 çÄìóçõÖ èìÅãàäÄñàà доход в размере положительной дельты премий. В данном случае этот доход составит 2 тысячи денежных единиц. Сценарий 2. Спотовая цена базисного актива составила 36 тысяч денежных единиц. Сравнив спотовую цену со страйковой, держатель опциона колл, надписанного дилером, придет к выводу о целесообразности исполнения опциона. Он потребует от дилера продать актив по страйковой цене короткого опциона. Для реализации этого требования дилер будет вынужден покупать актив на рынке по цене, превышающей цену продажи. Таким образом, всякий раз, когда короткий опцион колл исполняется, дилер на перепродаже актива имеет потери. Превратятся ли они в убытки, зависит от величины дельты премий. Убытки появляются, если дельта премий меньше взятой по модулю курсовой разницы, то есть соблюдается условие: s 2 prSc– prLc < X c – P s . (5) Для ситуации, когда спотовая цена базисного актива находится в интервале между страйковыми ценами, цена короткого и длинного опционов колл, доходы или убытки дилера (Y/L), реализующего стратегию вертикальный спрэд медведя, рассчитываются по формуле: s нов спотовая цена составила 42 тысячи денежных единиц. В этой ситуации держатель опциона колл, надписанного дилером, потребует продать ему базисный актив за 35 тысяч денежных единиц. В свою очередь, дилер использует длинный опцион колл и приобретет базисный актив за 40 тысяч денежных единиц. Видно, что, как бы ни росла спотовая цена базисного актива дилер, реализующий стратегию вертикальный спрэд медведя, всегда имеет возможность закрыть требования по открытой короткой позиции за счет своих прав по открытой длинной позиции. Таким образом, результат операции формируется за счет потерь на покупке sи продаже базисного актива (X c – XLc), а также положительной дельты премий (prSc– prLc), полученной дилером. Поскольку потери, как правило, превышают поступления от продажи вертикального спрэда медведя, дилер при росте цены базисного актива сверх уровня страйковой цены длинного опциона колл несет убытки. Размер убытков рассчитывается по формуле: s Lconst = X c – XLc + (prSc– prLc). (8) Вертикальный спрэд медведя 2 Y/L = X c – P s + (prSc– prLc). (6) В представленном сценарии дилер при спотовой цене 36 тысяч денежных единиц сумеет получить доход в одну тысячу денежных единиц. На основе полученных данных можно сделать заключение, что цена равновесия принадлежит инs тервалу [X c; XLc]. Цена равновесия исчисляется по следующей формуле: s PE = X c + prSc– prLc . (7) Размер убытков составит 3 тысячи денежных единиц. Эти убытки будут постоянными. Они не зависят от того, насколько спотовая цена к моменту экспирации опциона превысит страйковую цену длинного опциона колл. Зависимость доходов (убытков) дилера, реализующего стратегию вертикальный спрэд медведя, от динамики цены базисного актива представлена на рисунке 4. Таким образом, приведенный краткий обзор стратегий работы с деривативами свидетельствует о том, что данные финансовые инструменты предоставляют операторам рынка широкий круг возможностей для получения прибыли и ограничения рисков. ÑÓıÓ‰˚/ì·˚ÚÍË prSc– prLc E 0 Lconst Цена равновесия составит 37 тысяч денежных единиц. Сценарий 3 предусматривает превышение спотовой ценой страйковой цены длинного опцио2 на колл (P s > XLc). Предположим, что к моменту экспирации опцио- X Sc XLc PE P êËÒÛÌÓÍ 4 25