Перечень вопросов для подготовки к государственному

advertisement

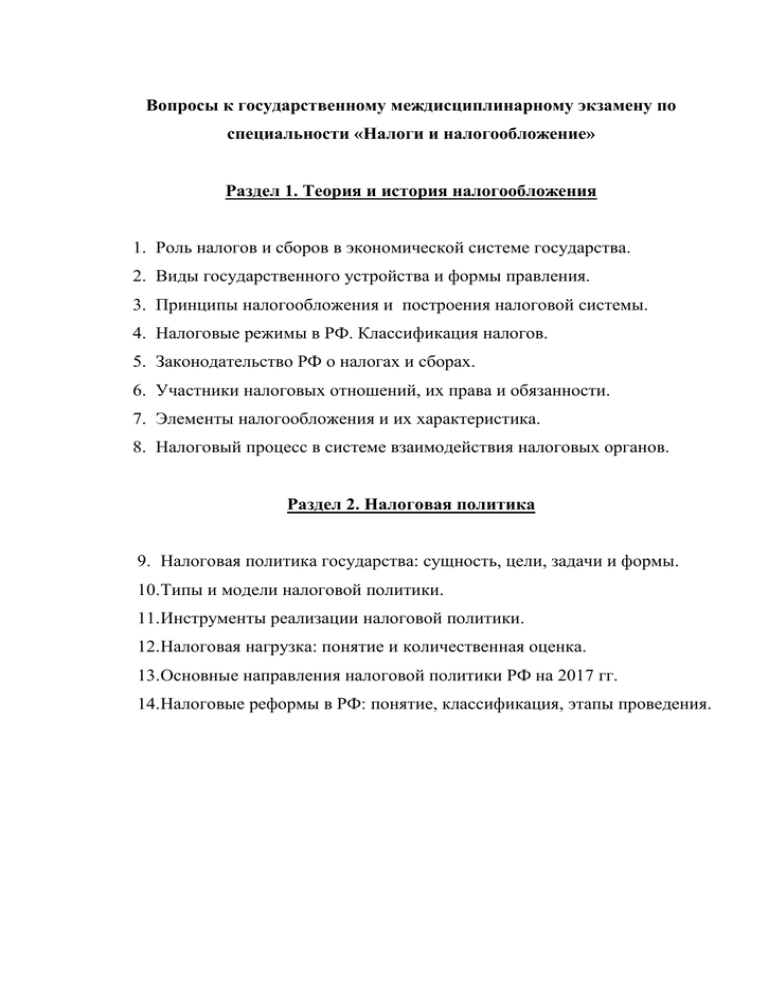

Вопросы к государственному междисциплинарному экзамену по специальности «Налоги и налогообложение» Раздел 1. Теория и история налогообложения 1. Роль налогов и сборов в экономической системе государства. 2. Виды государственного устройства и формы правления. 3. Принципы налогообложения и построения налоговой системы. 4. Налоговые режимы в РФ. Классификация налогов. 5. Законодательство РФ о налогах и сборах. 6. Участники налоговых отношений, их права и обязанности. 7. Элементы налогообложения и их характеристика. 8. Налоговый процесс в системе взаимодействия налоговых органов. Раздел 2. Налоговая политика 9. Налоговая политика государства: сущность, цели, задачи и формы. 10.Типы и модели налоговой политики. 11.Инструменты реализации налоговой политики. 12.Налоговая нагрузка: понятие и количественная оценка. 13.Основные направления налоговой политики РФ на 2017 гг. 14.Налоговые реформы в РФ: понятие, классификация, этапы проведения. Раздел 3. Налоговое администрирование. Организация и методика налоговых проверок 15.Структура и функции налоговых органов. 16.Правовые принципы налогового контроля как необходимый элемент налоговой системы. 17.Организация работы налоговых органов с налогоплательщиками 18.Камеральная налоговая проверка: основы и процессуальный порядок проведения. 19.Выездная налоговая проверка: цель, планирование и порядок проведения. 20.Концепция выездных налоговых проверок и ее значение для налогоплательщиков. 21.Взыскание недоимок по налогам и сборам. 22.Деятельность налоговых органов по регистрации и учету налогоплательщиков. 23.Налоговые обязательства и способы обеспечения их исполнения. 24. Взаимозависимые лица: порядок их признания. 25.Организация налогового контроля сделок между взаимозависимыми лицами. 26. Контролируемые сделки: определение и признание. 27. Налоговые правонарушения и их виды. 28. Ответственность за налоговые правонарушения. 29.Налоговое администрирование как неотъемлемая часть налоговой системы. 30.Налоговое администрирование крупнейших налогоплательщиков и его особенности. Раздел 4. Федеральные налоги и сборы 31.НДС: налогоплательщики и порядок освобождения от уплаты налога. 32.НДС: объект налогообложения и место реализации товаров (работ, услуг). 33.НДС: операции, не подлежащие налогообложению. 34.НДС: налоговая база и порядок ее определения при реализации товаров (работ , услуг). 35.НДС: налоговая база и порядок ее определения при ввозе товаров на территории РФ и иные территории, находящиеся под ее юрисдикцией. 36.НДС: особенности определения налоговой базы налоговыми агентами. 37.НДС: особенности налогообложения при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией и вывозе товаров с территории РФ. 38. НДС: ставки налога и порядок их применения. 39.НДС: порядок исчисления налога, налоговые вычеты, порядок и сроки уплаты. 40. НДС: порядок отнесения сумм налога на затраты по производству и реализации товаров (работ, услуг). 41. НДС: порядок возмещения налога, заявительный порядок возмещения налога. 42. Акцизы: налогоплательщики и состав подакцизных товаров. 43. Акцизы: объект налогообложения, налоговая база и виды ставок. 44. Акцизы: особенности налогообложения при перемещении подакцизных товаров через таможенную границу Таможенного союза. 45. Акцизы: порядок исчисления налога, налоговые вычеты, порядок и сроки уплаты. 46. НДФЛ: налогоплательщики, состав доходов, подлежащих и не подлежащих налогообложению. 47. НДФЛ: налоговая база и порядок ее определения. 48. НДФЛ: особенности определения налоговой базы при получении доходов в натуральной форме и в виде материальной выгоды. 49. НДФЛ: особенности определения налоговой базы по договорам страхования. 50. НДФЛ: налоговые вычеты и порядок их предоставления. 51. НДФЛ: ставки налога и порядок их применения. 52. НДФЛ: особенности исчисления налога налоговыми агентами, порядок и сроки уплаты. 53. НДФЛ: особенности исчисления налога отдельными категориями налогоплательщиков. 54. НДФЛ: порядок взыскания и возврата налога. 55. Налог на прибыль организаций: налогоплательщики, объект налогообложения и налоговая база. 56. Налог на прибыль организаций: доходы, их классификация и состав. 57. Налог на прибыль организаций: расходы по производству и реализации, их классификация и состав. Характеристика отдельных видов расходов. 58.Амортизируемое имущество и амортизационные группы. Методы и порядок расчета сумм амортизации. 59.Расходы на формирование отдельных видов резервов для целей налогообложения прибыли. Характеристика основных видов резервов. 60. Особенности учета процентов по долговым обязательствам в целях налогообложения прибыли. 61.Порядок признания доходов и расходов для целей налогообложения прибыли. 62. Ставки налога на прибыль и порядок их применения. 63. Налоговый учет для целей налогообложения прибыли, аналитические регистры налогового учета. 64. Налог на прибыль организаций: особенности исчисления и уплаты налога налогоплательщиками, имеющими обособленные подразделения. 65.Налог на прибыль организаций: порядок исчисления налога и авансовых платежей и их уплаты. 66. Особенности налогообложения прибыли иностранных организаций. 67.Налог на прибыль организаций: особенности исчисления налоговой базы по доходам, полученным от долевого участия в деятельности других организаций. 68. Сборы за пользование объектами животного мира и водных биологических ресурсов: плательщики и элементы налогообложения. 69. Водный налог: налогоплательщики и элементы налогообложения. 70. Государственная пошлина: понятие, плательщики, виды ставок, порядок и сроки уплаты. 71. Налог на добычу полезных ископаемых: налогоплательщики, объект налогообложения, добытое полезное ископаемое. 72. Налог на добычу полезных ископаемых: налоговая база, ставки налога, порядок исчисления и уплаты налога. Раздел 5. Региональные и местные налоги и сборы. Специальные налоговые режимы 73. Налог на имущество организаций: налогоплательщики, льготы, объект налогообложения, налоговая база и ставка налога. 74.Налог на имущество организаций: порядок расчета налога и авансовых платежей и их уплаты. 75.Транспортный налог: налогоплательщики, объект налогообложения, налоговая база и ставки налога. 76.Транспортный налог: порядок расчета налога и авансовых платежей и их уплаты. 77. Налог на игорный бизнес: налогоплательщики и элементы налогообложения. 78.Земельный налог: налогоплательщики и элементы налогообложения. 79. Налог на имущество физических лиц: налогоплательщики и элементы налогообложения. 80. Реформирование имущественных налогов. 81.Единый сельскохозяйственный налог: его значение и условия применения. 82.Единый сельскохозяйственный налог: налогоплательщики и элементы налогообложения. 83.Упрощенная система налогообложения (УСН): сущность, налогоплательщики, условия и порядок перехода на УСН. 84.Упрощенная система налогообложения (УСН): объект налогообложения, налоговая база, ставки налога. 85. Упрощенная система налогообложения (УСН): порядок исчисления налога и авансовых платежей и их уплаты. 86. Система налогообложения в виде единого налога на вмененный доход (ЕНВД): сущность и виды деятельности. 87. Система налогообложения в виде единого налога на вмененный доход (ЕНВД): налогоплательщики, условия и порядок применения. 88. Система налогообложения в виде единого налога на вмененный доход (ЕНВД): объект налогообложения, налоговая база, ставка налога, порядок исчисления и уплаты. 89. Патентная система налогообложения: условия применения, налогоплательщики и элементы налогообложения. 90. Система налогообложения при выполнении соглашений о разделе продукции: сущность системы, налогоплательщики и плательщики сборов, особенности определения особенности их исчисления и уплаты. налоговой базы налогов,